2022年半導體行業研究報告

來源:

導語

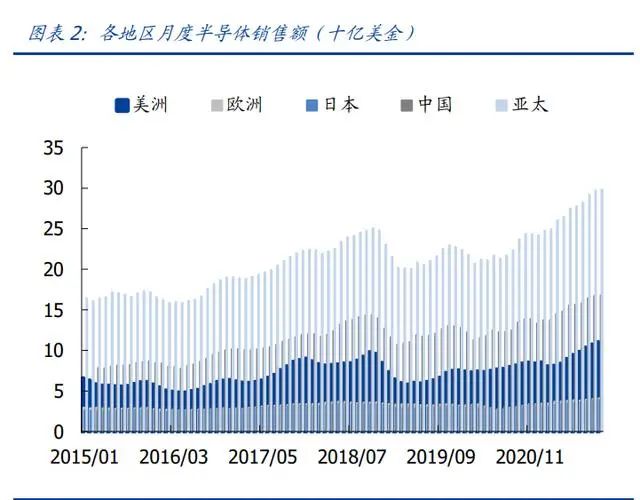

2020年,國內晶圓廠投建、半導體行業加大投入,大陸半導體設備市場規模首次在市場全球排首位,達到181億美元,同比增長35.1%,占比26.2%。

來源: 國盛證券 作者:鄭震湘、佘凌星

一、半導體:22年繼續延續增長,重點關注平臺擴張

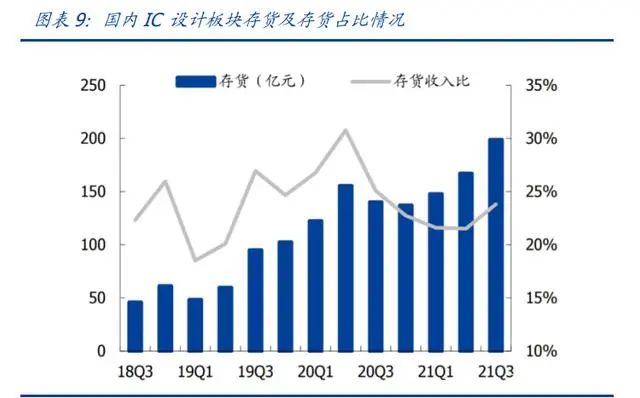

國內方面,存貨占比回升,但仍處于歷史較低水平,行業景氣持續!相當值得關注的一個指標是,IC設計板塊存貨占比指標在20Q2以來持續下降,反映此前重復下單(overbooking)的存貨不斷去化,行業高景氣度持續,同時我們跟蹤韋爾股份、兆易創新、瀾起科技等龍頭公司來看也確實存在這一趨勢,行業景氣趨勢有望繼續上行!關注IC設計板塊重點指標——預付賬款,預付賬款可以部分反映出IC設計公司對產業鏈上游晶圓代工以及封裝測試供應商的備貨水平,我們可以看到21Q3板塊預付賬款延續了2020年以來的提升趨勢,21Q3預付賬款達到24.37億元,反映板塊整體備貨水平積極。邊緣計算基建為崛起新星,2022數據中心、汽車仍將有較高增速。按下游應用分,無線通信,計算系統是占比最高的兩大環節,消費電子緊隨其后,汽車半導體規模及占比不斷提升。從具體半導體產品來看,存儲是占比最大的市場,此外特殊用途邏輯IC,模擬IC占比較大。邊緣基礎設施是指位于其服務人群附近的小型數據中心站點,這些站點向終端用戶提供云計算和緩存內容。通常,邊緣基礎設施連接到大型中央數據中心或多個數據中心。當前,邊緣基礎設施領域半導體規模尚小,但成長迅速,2021預計增速344.1%,2022增速預計45.5%。此外,SSD、汽車、數據中心領域是預計2022增速最快的領域,預計將分別增長22.0%,14.9%,13.2%(據Gartner數據)。

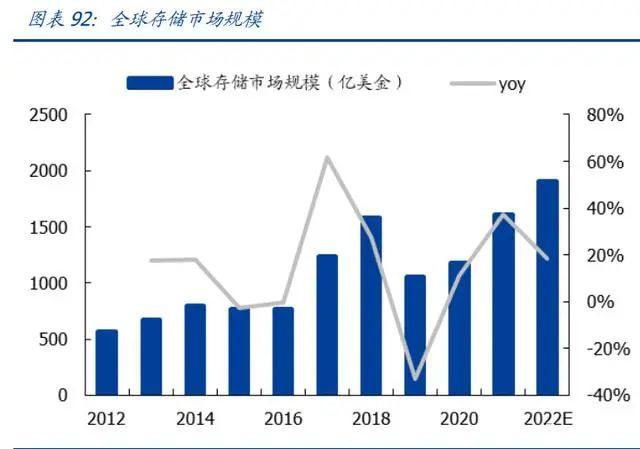

國內方面,存貨占比回升,但仍處于歷史較低水平,行業景氣持續!相當值得關注的一個指標是,IC設計板塊存貨占比指標在20Q2以來持續下降,反映此前重復下單(overbooking)的存貨不斷去化,行業高景氣度持續,同時我們跟蹤韋爾股份、兆易創新、瀾起科技等龍頭公司來看也確實存在這一趨勢,行業景氣趨勢有望繼續上行!關注IC設計板塊重點指標——預付賬款,預付賬款可以部分反映出IC設計公司對產業鏈上游晶圓代工以及封裝測試供應商的備貨水平,我們可以看到21Q3板塊預付賬款延續了2020年以來的提升趨勢,21Q3預付賬款達到24.37億元,反映板塊整體備貨水平積極。邊緣計算基建為崛起新星,2022數據中心、汽車仍將有較高增速。按下游應用分,無線通信,計算系統是占比最高的兩大環節,消費電子緊隨其后,汽車半導體規模及占比不斷提升。從具體半導體產品來看,存儲是占比最大的市場,此外特殊用途邏輯IC,模擬IC占比較大。邊緣基礎設施是指位于其服務人群附近的小型數據中心站點,這些站點向終端用戶提供云計算和緩存內容。通常,邊緣基礎設施連接到大型中央數據中心或多個數據中心。當前,邊緣基礎設施領域半導體規模尚小,但成長迅速,2021預計增速344.1%,2022增速預計45.5%。此外,SSD、汽車、數據中心領域是預計2022增速最快的領域,預計將分別增長22.0%,14.9%,13.2%(據Gartner數據)。 2021存儲增速耀眼,2022年仍將延續高增。按半導體各技術類型看,展望2022,預計存儲增長19.7%(據Gartner數據),增速突出。存儲以外的半導體,2022年預計將溫和增長4.6%。服務器領域:當前DRAM價值量已有飛躍式提升,微處理器仍占重要比重。據Garter數據,2021服務器領域DRAM規模約250億美元,價值量占比已高達48%,較2015年大幅提升20pt,超越微處理器成為規模最大的半導體類型。當前服務器領域微處理器規模約205億美元,占比40%。汽車領域:單車硅含量持續提升,智能化、電動化為最大驅動。據英特爾預計,2025年單車半導體BOM占比將達12%,2030年預計將達20%,展望未來十年,仍有數倍空間。據Garter對單車各功能半導體需求的拆解,可見EV/HEV,ADAS為未來五年汽車半導體續期主要增量領域。預計2022年單車半導體價值達595美元;2025年達716美元;2021~2025單車半導體價值將提升約30%。

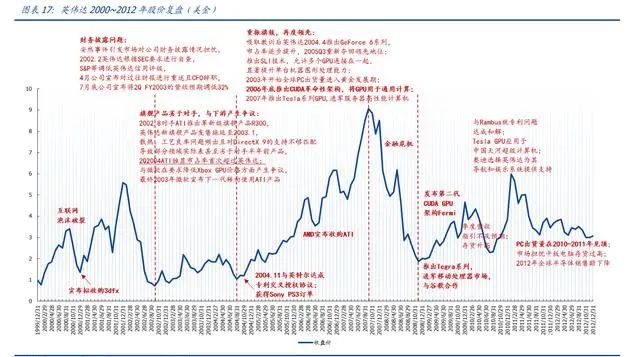

2021存儲增速耀眼,2022年仍將延續高增。按半導體各技術類型看,展望2022,預計存儲增長19.7%(據Gartner數據),增速突出。存儲以外的半導體,2022年預計將溫和增長4.6%。服務器領域:當前DRAM價值量已有飛躍式提升,微處理器仍占重要比重。據Garter數據,2021服務器領域DRAM規模約250億美元,價值量占比已高達48%,較2015年大幅提升20pt,超越微處理器成為規模最大的半導體類型。當前服務器領域微處理器規模約205億美元,占比40%。汽車領域:單車硅含量持續提升,智能化、電動化為最大驅動。據英特爾預計,2025年單車半導體BOM占比將達12%,2030年預計將達20%,展望未來十年,仍有數倍空間。據Garter對單車各功能半導體需求的拆解,可見EV/HEV,ADAS為未來五年汽車半導體續期主要增量領域。預計2022年單車半導體價值達595美元;2025年達716美元;2021~2025單車半導體價值將提升約30%。 1.2回顧海外巨頭發展,看國內平臺型龍頭崛起我們此前持續強調,科技企業的本質在于創新,過去五年來我們著重研究科技企業依靠科技紅利實現擴張成長。對于有效研發投入及有效研發產值的研究,能有效前瞻性判斷企業成長方向、速度、空間。截至到目前,中國大陸已經有以韋爾股份、兆易創新、卓勝微、紫光國微等為代表的一批公司市值超過1000億,以瀾起科技、圣邦股份、思瑞浦等為代表的一批公司市值超過500億,此外還有相當一批公司市值居于300-500億。2021年受益于行業景氣周期,“缺貨漲價”類公司漲幅相對更高,下一階段我們認為半導體設計的投資重點將從價格因素轉向企業自身的平臺型擴張,看好平臺型龍頭崛起!典型半導體公司的成長階段:1)主業產品持續迭代帶來的單價、盈利能力、份額提升:典型代表為韋爾股份(豪威科技)的CIS,瀾起科技的內存接口芯片,圣邦股份的模擬芯片,中微公司的刻蝕設備以及華峰測控的測試設備;2)品類擴張帶來的空間提升:典型代表包括兆易創新從利基型NORflash切入利基型DRAM,卓勝微從射頻開關向SAW濾波器以及從接收端到****端射頻模組產品的擴張,圣邦股份、思瑞浦、艾為電子等從信號鏈產品向電源管理類產品的擴張,北方華創在設備領域的品類擴張等;3)業務領域的拓展延伸:典型代表包括三安光電從LED到化合物半導體,精測電子從面板檢測到半導體檢測等;1.2.1英偉達:游戲→AI→Auto→元宇宙,GPU平臺龍頭高速成長英偉達創立之初是一家為圖形計算提供加速器的無晶圓廠半導體設計公司,1999年推出GeForce256繪圖處理芯片時在全球首次提出GPU(圖形處理器)概念,2006年推出革命性的用于通用GPU計算的統一計算架構平臺CUDA,使得GPU可以被用于需要處理大量并行計算的領域,例如深度學習等,CUDA使得GPU除了用于圖像處理,還越來越多的參與到計算中,大大拓展了GPU的應用領域。2020年收購Mellanox,進一步布局數據中心以太網交換機、芯片和InfiniBand智能互聯解決方案,打造AI計算到網絡的端到端技術。目前英偉達的主要產品不僅包括硬件部分的GPU和SoC(用于switch等游戲機),還包括計算與網絡部分的數據中心平臺及系統和Mellanox業務等。截至2021.1.31財年,公司圖形業務營收98.3億美金,占總營收約59%,計算與網絡業務營收68.4億美金。五大業務板塊游戲、專業視覺(電影、建筑等)、數據中心、汽車和OEM及其他營收分別為77.6(46.5%)/10.5(6.3%)/67.0(40.2%)/5.4(3.2%)/6.3(3.8%)億美金。在29個國家擁有18975名員工,其中研發人員占比達到71%,研發費用達到39.2億美金,占總營收23.5%。1993年黃仁勛、ChrisMalachowsky和CurtisPriem共同創立了英偉達,彼時市面上有20多家圖形芯片公司,三年后這個數字飆升至70家。但直到2006年,英偉達是唯一一家仍然獨立運營的公司。黃仁勛擁有斯坦福大學電氣工程碩士學位,曾在AMD擔任微處理器設計工程師,后任職LSI公司(主業ASIC等),成為集成芯片(類似目前SoC)部門負責人。從英偉達創立至今,黃仁勛始終擔任公司總裁兼CEO。Malachowsky是公司的工程技術高管,曾在惠普和SunMicrosystems擔任工程和技術領導職務,擁有30多年行業經驗,獲得近40項集成電路設計和方法學領域的專利。Priem曾參與設計了IBM首個PC用圖像處理器,從1993年至2003年擔任英偉達CTO,主管產品設計。

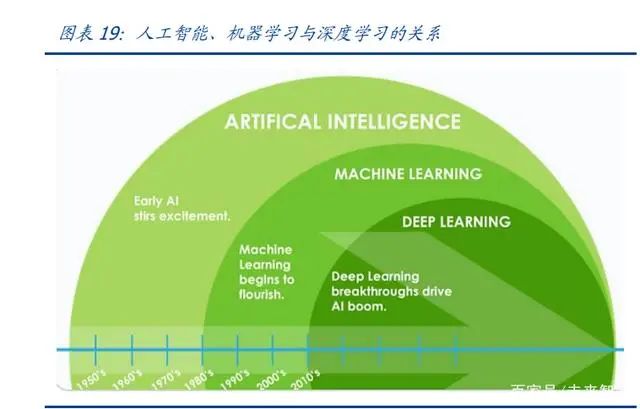

1.2回顧海外巨頭發展,看國內平臺型龍頭崛起我們此前持續強調,科技企業的本質在于創新,過去五年來我們著重研究科技企業依靠科技紅利實現擴張成長。對于有效研發投入及有效研發產值的研究,能有效前瞻性判斷企業成長方向、速度、空間。截至到目前,中國大陸已經有以韋爾股份、兆易創新、卓勝微、紫光國微等為代表的一批公司市值超過1000億,以瀾起科技、圣邦股份、思瑞浦等為代表的一批公司市值超過500億,此外還有相當一批公司市值居于300-500億。2021年受益于行業景氣周期,“缺貨漲價”類公司漲幅相對更高,下一階段我們認為半導體設計的投資重點將從價格因素轉向企業自身的平臺型擴張,看好平臺型龍頭崛起!典型半導體公司的成長階段:1)主業產品持續迭代帶來的單價、盈利能力、份額提升:典型代表為韋爾股份(豪威科技)的CIS,瀾起科技的內存接口芯片,圣邦股份的模擬芯片,中微公司的刻蝕設備以及華峰測控的測試設備;2)品類擴張帶來的空間提升:典型代表包括兆易創新從利基型NORflash切入利基型DRAM,卓勝微從射頻開關向SAW濾波器以及從接收端到****端射頻模組產品的擴張,圣邦股份、思瑞浦、艾為電子等從信號鏈產品向電源管理類產品的擴張,北方華創在設備領域的品類擴張等;3)業務領域的拓展延伸:典型代表包括三安光電從LED到化合物半導體,精測電子從面板檢測到半導體檢測等;1.2.1英偉達:游戲→AI→Auto→元宇宙,GPU平臺龍頭高速成長英偉達創立之初是一家為圖形計算提供加速器的無晶圓廠半導體設計公司,1999年推出GeForce256繪圖處理芯片時在全球首次提出GPU(圖形處理器)概念,2006年推出革命性的用于通用GPU計算的統一計算架構平臺CUDA,使得GPU可以被用于需要處理大量并行計算的領域,例如深度學習等,CUDA使得GPU除了用于圖像處理,還越來越多的參與到計算中,大大拓展了GPU的應用領域。2020年收購Mellanox,進一步布局數據中心以太網交換機、芯片和InfiniBand智能互聯解決方案,打造AI計算到網絡的端到端技術。目前英偉達的主要產品不僅包括硬件部分的GPU和SoC(用于switch等游戲機),還包括計算與網絡部分的數據中心平臺及系統和Mellanox業務等。截至2021.1.31財年,公司圖形業務營收98.3億美金,占總營收約59%,計算與網絡業務營收68.4億美金。五大業務板塊游戲、專業視覺(電影、建筑等)、數據中心、汽車和OEM及其他營收分別為77.6(46.5%)/10.5(6.3%)/67.0(40.2%)/5.4(3.2%)/6.3(3.8%)億美金。在29個國家擁有18975名員工,其中研發人員占比達到71%,研發費用達到39.2億美金,占總營收23.5%。1993年黃仁勛、ChrisMalachowsky和CurtisPriem共同創立了英偉達,彼時市面上有20多家圖形芯片公司,三年后這個數字飆升至70家。但直到2006年,英偉達是唯一一家仍然獨立運營的公司。黃仁勛擁有斯坦福大學電氣工程碩士學位,曾在AMD擔任微處理器設計工程師,后任職LSI公司(主業ASIC等),成為集成芯片(類似目前SoC)部門負責人。從英偉達創立至今,黃仁勛始終擔任公司總裁兼CEO。Malachowsky是公司的工程技術高管,曾在惠普和SunMicrosystems擔任工程和技術領導職務,擁有30多年行業經驗,獲得近40項集成電路設計和方法學領域的專利。Priem曾參與設計了IBM首個PC用圖像處理器,從1993年至2003年擔任英偉達CTO,主管產品設計。 由于成立之初就采用Fabless模式,1994年英偉達與當時的SGS-ThomsonMicroelectronics(1998年更名為意法半導體)達成首個戰略合作關系,為英偉達制造單芯片圖形用戶界面(GUI)加速器。1995年英偉達發布了其第一款產品NV1。NV1是首個將GUI加速、聲卡、全動態視頻加速、3D圖形、游戲手柄和操作桿接口集成到單個芯片上的微處理器。NV1促成了英偉達與當時最大的街機游戲制造商Sega(世嘉)合作。然而由于同年微軟推出了Windows95,其以圖形用戶界面為主要特征,掀起了界面革命,也使得圖像芯片市場由游戲主機轉向PC,同時微軟還開發了采用多邊形成像技術的圖形編程接口DirectX標準,英偉達的NV1和NV2采用的二次曲面貼圖方式無法兼容行業通用標準,因此后來銷量并不佳。吸取經驗后,英偉達1997年推出的RIVA128,支持微軟的DirectX標準,進軍PC市場,1998年初推出的RIVA128ZX擁有8MB翻倍顯存并進一步支持了OpenGL驅動。當時各家顯存廠商都在發展各自的顯示標準,例如3dfx的GLIDE、PowerVR的PowerSGL、ATI的3DCIF,適逢微軟1997年推出的DirectX5.0進行了重大升級,開始在3DAPI市場嶄露頭角,英偉達選擇支持微軟DirectX就是選擇了微軟的強大后盾。后來英偉達又推出RIVATNT,RIVATNT2等圖形處理器,不僅支持微軟DirectX和OpenGL標準,且集成度更高,性能也優于當時市場領導者3dfx和ATI,同時價格低廉,得以大量銷售。1999年英偉達在納斯達克上市,當時公司的收入來源主要為PC業務,強大的產品力和與當時頭部PC廠商的合作,英偉達用三年時間將營收從1995年的118.2萬美金提升到1998年的1.6億美金。1999年8月,英偉達推出了具有劃時代意義的GeForce256,并將它命名為世界上第一個GPU。與RIVATNT2相比,GeForce256增加了PixelShader流水線的數目,并支持硬件T&L(坐標轉換和光源運算)和MPEG-2硬件影像加速,配合DDR作為顯存。T&L原本由CPU完成,GPU從硬件上支持T&L以后,CPU得以從繁重的運算中解脫出來。2001年底安然事件引發市場對公司財務披露情況的擔憂,經過自查,公司CFO辭職且對財報進行了重述,此后2002年競爭對手ATI的旗艦產品R300引領市場,而英偉達旗艦產品拖延至2003年才發售,且散熱和工藝良率等出現較多問題,對DirectX9支持也不夠匹配,導致在某些游戲中的性能表現甚至劣于競爭對手,直接使得ATI獨立顯卡市場份額在2004Q2首次超過英偉達。此外2003年英偉達與微軟要求降低XboxGPU價格方面產生爭議,最終微軟下一代產品轉向ATI。革命性CUDA架構,打開GPU通用計算大門。2006年底,英偉達推出CUDA通用并行計算架構,CUDA是用于GPU計算的開發環境,是一個全新得軟硬件架構,它包含了CUDA指令集架構(ISA)以及GPU內部的并行計算引擎,可將GPU視作一個并行數據計算的設備,對運行的計算進行分配和管理。在CUDA的架構中,計算不再像過去那樣必須將計算映射到圖形API(OpenGL或DirectX)中,開發者可以用C語言為CUDA架構編寫程序,從而在支持CUDA的處理器上以超高性能運行密集數據計算解決方案,解決復雜計算問題,CUDA的廣泛應用造就了計算專用GPU的崛起,使得英偉達得以進軍高性能計算領域。推出新產品系列,平臺型布局初現。2008年英偉達發布了支持CUDA1.1的GeForce9系列GPU,以及采用了第二代CUDA架構的GeForce200系列GPU,NVIDIA在GT200中引入了大量重要改進,GT200具有極高的處理能力和存儲器帶寬,用于通用計算時的可編程性和靈活性也更加突出,采用Tesla架構,這也是英偉達數據中心GPU系列產品的第一代架構。同年,NVIDIA還發布了Tegra系列產品,進軍移動處理器市場。深度學習對算力要求大幅提升。人工智能通過模擬和延展人類及自然智能的功能,拓展機器的能力邊界,使其能部分或全面地實現類人的感知(如視覺、語音)、認知功能(如自然語言理解),或獲得建模和解決問題的能力(如機器學習等方法)。人工智能實現方法之一為機器學習,而深度學習是用來實現機器學習的技術,通常可分為“訓練”和“推理”兩個階段。訓練階段:需要基于大量的數據來調整和優化人工智能模型的參數,使模型的準確度達到預期,核心在于算力;推理階段:訓練結束后,建立的人工智能模型可用于推理或預測待處理輸入數據對應的輸出(例如給定一張圖片,識別該圖片中的物體),這個過程為推理階段,對單個任務的計算能力不及訓練,但總計算量也相當可觀。

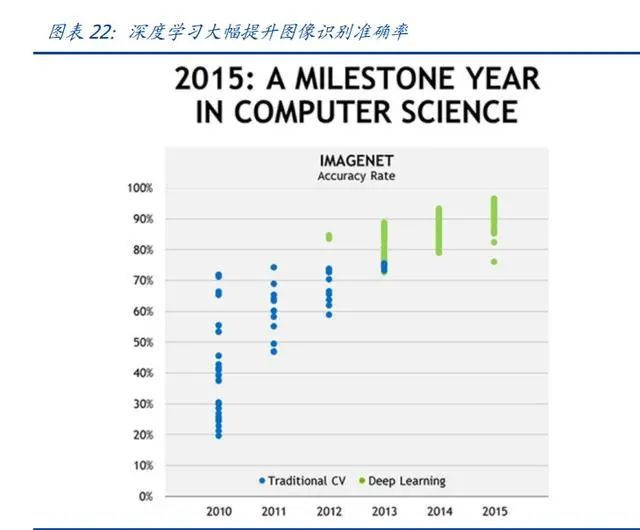

由于成立之初就采用Fabless模式,1994年英偉達與當時的SGS-ThomsonMicroelectronics(1998年更名為意法半導體)達成首個戰略合作關系,為英偉達制造單芯片圖形用戶界面(GUI)加速器。1995年英偉達發布了其第一款產品NV1。NV1是首個將GUI加速、聲卡、全動態視頻加速、3D圖形、游戲手柄和操作桿接口集成到單個芯片上的微處理器。NV1促成了英偉達與當時最大的街機游戲制造商Sega(世嘉)合作。然而由于同年微軟推出了Windows95,其以圖形用戶界面為主要特征,掀起了界面革命,也使得圖像芯片市場由游戲主機轉向PC,同時微軟還開發了采用多邊形成像技術的圖形編程接口DirectX標準,英偉達的NV1和NV2采用的二次曲面貼圖方式無法兼容行業通用標準,因此后來銷量并不佳。吸取經驗后,英偉達1997年推出的RIVA128,支持微軟的DirectX標準,進軍PC市場,1998年初推出的RIVA128ZX擁有8MB翻倍顯存并進一步支持了OpenGL驅動。當時各家顯存廠商都在發展各自的顯示標準,例如3dfx的GLIDE、PowerVR的PowerSGL、ATI的3DCIF,適逢微軟1997年推出的DirectX5.0進行了重大升級,開始在3DAPI市場嶄露頭角,英偉達選擇支持微軟DirectX就是選擇了微軟的強大后盾。后來英偉達又推出RIVATNT,RIVATNT2等圖形處理器,不僅支持微軟DirectX和OpenGL標準,且集成度更高,性能也優于當時市場領導者3dfx和ATI,同時價格低廉,得以大量銷售。1999年英偉達在納斯達克上市,當時公司的收入來源主要為PC業務,強大的產品力和與當時頭部PC廠商的合作,英偉達用三年時間將營收從1995年的118.2萬美金提升到1998年的1.6億美金。1999年8月,英偉達推出了具有劃時代意義的GeForce256,并將它命名為世界上第一個GPU。與RIVATNT2相比,GeForce256增加了PixelShader流水線的數目,并支持硬件T&L(坐標轉換和光源運算)和MPEG-2硬件影像加速,配合DDR作為顯存。T&L原本由CPU完成,GPU從硬件上支持T&L以后,CPU得以從繁重的運算中解脫出來。2001年底安然事件引發市場對公司財務披露情況的擔憂,經過自查,公司CFO辭職且對財報進行了重述,此后2002年競爭對手ATI的旗艦產品R300引領市場,而英偉達旗艦產品拖延至2003年才發售,且散熱和工藝良率等出現較多問題,對DirectX9支持也不夠匹配,導致在某些游戲中的性能表現甚至劣于競爭對手,直接使得ATI獨立顯卡市場份額在2004Q2首次超過英偉達。此外2003年英偉達與微軟要求降低XboxGPU價格方面產生爭議,最終微軟下一代產品轉向ATI。革命性CUDA架構,打開GPU通用計算大門。2006年底,英偉達推出CUDA通用并行計算架構,CUDA是用于GPU計算的開發環境,是一個全新得軟硬件架構,它包含了CUDA指令集架構(ISA)以及GPU內部的并行計算引擎,可將GPU視作一個并行數據計算的設備,對運行的計算進行分配和管理。在CUDA的架構中,計算不再像過去那樣必須將計算映射到圖形API(OpenGL或DirectX)中,開發者可以用C語言為CUDA架構編寫程序,從而在支持CUDA的處理器上以超高性能運行密集數據計算解決方案,解決復雜計算問題,CUDA的廣泛應用造就了計算專用GPU的崛起,使得英偉達得以進軍高性能計算領域。推出新產品系列,平臺型布局初現。2008年英偉達發布了支持CUDA1.1的GeForce9系列GPU,以及采用了第二代CUDA架構的GeForce200系列GPU,NVIDIA在GT200中引入了大量重要改進,GT200具有極高的處理能力和存儲器帶寬,用于通用計算時的可編程性和靈活性也更加突出,采用Tesla架構,這也是英偉達數據中心GPU系列產品的第一代架構。同年,NVIDIA還發布了Tegra系列產品,進軍移動處理器市場。深度學習對算力要求大幅提升。人工智能通過模擬和延展人類及自然智能的功能,拓展機器的能力邊界,使其能部分或全面地實現類人的感知(如視覺、語音)、認知功能(如自然語言理解),或獲得建模和解決問題的能力(如機器學習等方法)。人工智能實現方法之一為機器學習,而深度學習是用來實現機器學習的技術,通常可分為“訓練”和“推理”兩個階段。訓練階段:需要基于大量的數據來調整和優化人工智能模型的參數,使模型的準確度達到預期,核心在于算力;推理階段:訓練結束后,建立的人工智能模型可用于推理或預測待處理輸入數據對應的輸出(例如給定一張圖片,識別該圖片中的物體),這個過程為推理階段,對單個任務的計算能力不及訓練,但總計算量也相當可觀。 GPU在深度學習領域大顯身手。算法的效果、效率與核心計算芯片的計算能力密切相關。相比1993年出品的IntelCPU奔騰P5芯片,識別一張ImageNet圖片需要至少10分鐘完成推理任務、近百年完成訓練任務,如今旗艦手機上的SoC僅需數百微秒就能完成,因此處理器芯片技術的進步對于AI快速進步并進入實用場景至關重要。人工智能的運算本質是一些矩陣乘,并不需要很多的存取和判斷,GPU比CPU有更多的邏輯運算單元(ALU)因此架構更適合做一些大運算量的重復工作,且更容易組成大的集群,從而更適合AI且更加高效。GPU助力深度學習技術性能快速進步。2011年開始,全球AI研發工作者開始意識到GPU在深度學習領域的威力,彼時谷歌大腦項目學會了通過在視頻網站上看電影來識別動物和人,但它需要配備2000個CPU的服務器。英偉達與斯坦福大學合作,將GPU用于深度學習,12個英偉達的GPU就可以達到類似性能。此后深度學習進入高速發展期,2012年深度學習可以在ImageNet圖像識別挑戰中戰勝人工代碼,到2015年深度學習已經可以戰勝真人。英偉達GPU架構持續迭代。英偉達自2008年推出Tesla架構后,保持著每兩年推出一個新架構的速度,先后推出了Fermi、Kepler、Maxwell、Pascal、Volta(Turing)和2020年推出的Ampere(安培)架構,在CUDAcore數量、數據交換速度、單機內多GPU通信、增加TensorCore等方面進行了持續更新迭代,產品性能不斷提升。

GPU在深度學習領域大顯身手。算法的效果、效率與核心計算芯片的計算能力密切相關。相比1993年出品的IntelCPU奔騰P5芯片,識別一張ImageNet圖片需要至少10分鐘完成推理任務、近百年完成訓練任務,如今旗艦手機上的SoC僅需數百微秒就能完成,因此處理器芯片技術的進步對于AI快速進步并進入實用場景至關重要。人工智能的運算本質是一些矩陣乘,并不需要很多的存取和判斷,GPU比CPU有更多的邏輯運算單元(ALU)因此架構更適合做一些大運算量的重復工作,且更容易組成大的集群,從而更適合AI且更加高效。GPU助力深度學習技術性能快速進步。2011年開始,全球AI研發工作者開始意識到GPU在深度學習領域的威力,彼時谷歌大腦項目學會了通過在視頻網站上看電影來識別動物和人,但它需要配備2000個CPU的服務器。英偉達與斯坦福大學合作,將GPU用于深度學習,12個英偉達的GPU就可以達到類似性能。此后深度學習進入高速發展期,2012年深度學習可以在ImageNet圖像識別挑戰中戰勝人工代碼,到2015年深度學習已經可以戰勝真人。英偉達GPU架構持續迭代。英偉達自2008年推出Tesla架構后,保持著每兩年推出一個新架構的速度,先后推出了Fermi、Kepler、Maxwell、Pascal、Volta(Turing)和2020年推出的Ampere(安培)架構,在CUDAcore數量、數據交換速度、單機內多GPU通信、增加TensorCore等方面進行了持續更新迭代,產品性能不斷提升。 數據中心、自動駕駛、加密貨幣,三重因素驅動2017-2018上半年英偉達高歌猛進。2016年4月特斯拉首次推出平價Model3爆款車型(2017年7月開始交付),引領自動駕駛風潮,2016~2019年特斯拉的AutoPilotHW2.0采用了基于英偉達的DRIVEPX2AI計算平臺,芯片由第一代的MobileyeQ3升級為兩個英偉達ParkerSoC、1個英偉達PascalGPU,從而支持更多的車載傳感器。此外,2017年4月至年底,加密貨幣價格大幅拉升催生了“挖礦”對顯卡的需求。與此同時,云服務廠商保持大規模數據中心資本開支力度。多重因素推動英偉達2017-2018前三季度股價及業績一路高歌猛進。業務短暫調整,2019下半年再出發。2018H2-2019H2,加密貨幣價格下跌,二手顯卡流回市場導致渠道庫存增加,對游戲顯卡業務營收造成連續幾個季度的不利影響,此外,2017及2018年全球服務器出貨量達到高點,數據中心2018年下半年進入景氣弱周期。直到2019年下半年,數據中心業務回暖,服務器出貨量重回增長。后疫情時代,市場空間不斷打開,軟硬件結合深挖護城河。疫情不改行業2019年去庫存結束,反而加速數字化進程,半導體進入第四輪硅含量提升周期。2020年英偉達先后完成其歷史上最大的收購Mellanox,及宣布收購ARM。下游游戲、AI、智能汽車、AR/VR四大應用領域全面打開,市場空間不斷增長,收購為服務器及存儲提供端到端Infiniband和以太網互聯解決方案的領軍企業Mellanox,平臺觸角再延伸,軟硬件結合加深護城河。

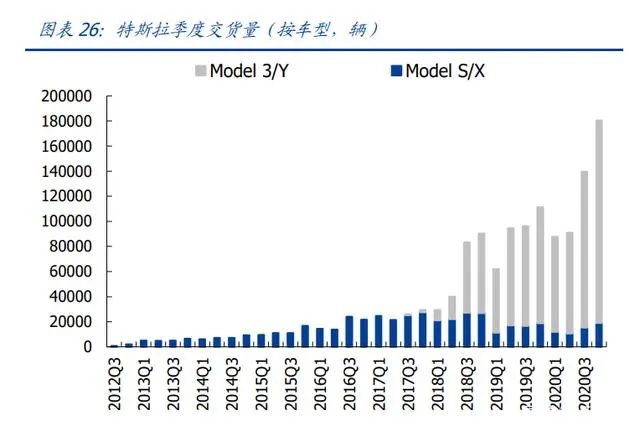

數據中心、自動駕駛、加密貨幣,三重因素驅動2017-2018上半年英偉達高歌猛進。2016年4月特斯拉首次推出平價Model3爆款車型(2017年7月開始交付),引領自動駕駛風潮,2016~2019年特斯拉的AutoPilotHW2.0采用了基于英偉達的DRIVEPX2AI計算平臺,芯片由第一代的MobileyeQ3升級為兩個英偉達ParkerSoC、1個英偉達PascalGPU,從而支持更多的車載傳感器。此外,2017年4月至年底,加密貨幣價格大幅拉升催生了“挖礦”對顯卡的需求。與此同時,云服務廠商保持大規模數據中心資本開支力度。多重因素推動英偉達2017-2018前三季度股價及業績一路高歌猛進。業務短暫調整,2019下半年再出發。2018H2-2019H2,加密貨幣價格下跌,二手顯卡流回市場導致渠道庫存增加,對游戲顯卡業務營收造成連續幾個季度的不利影響,此外,2017及2018年全球服務器出貨量達到高點,數據中心2018年下半年進入景氣弱周期。直到2019年下半年,數據中心業務回暖,服務器出貨量重回增長。后疫情時代,市場空間不斷打開,軟硬件結合深挖護城河。疫情不改行業2019年去庫存結束,反而加速數字化進程,半導體進入第四輪硅含量提升周期。2020年英偉達先后完成其歷史上最大的收購Mellanox,及宣布收購ARM。下游游戲、AI、智能汽車、AR/VR四大應用領域全面打開,市場空間不斷增長,收購為服務器及存儲提供端到端Infiniband和以太網互聯解決方案的領軍企業Mellanox,平臺觸角再延伸,軟硬件結合加深護城河。 游戲:產品價值量持續提升,市場份額穩步增長,電子競技催化增量需求聚焦游戲尤其是高端產品市場,擺脫PC出貨疲軟實現快速增長。PC出貨量在2010-2011年見頂,但英偉達游戲業務營收近年來仍然保持較高增速,FY17至FY21營收CAGR22%,我們認為主要是因為在如今集成GPU基本可以滿足普通PC需求的情況下,公司聚焦高性能游戲PC以及云游戲平臺,產品價值量不斷增長。產品實力強勁,市場份額穩步提升。性能是PC游戲消費者最關注的指標之一,PC游戲玩家通常對獨立顯卡價格敏感度較低,愿意為更高的性能進行產品升級,根據Tom’shardware跑分,英偉達GPU性能領先AMD,公司在獨立顯卡市場份額穩步提升。此外,加密貨幣“挖礦”需求使得顯卡實際零售價與建議零售價出現大幅價差,通過對比也可以發現,本就定價較高的英偉達產品溢價能力也普遍高于AMD產品,側面反應公司產品實力突出。電子競技催化增量需求。根據新華網,中國電競市場規模已經突破1000億元,已經超過北美成為全球最大電競市場。根據騰訊新聞谷雨數據聯合全國電子競技協會聯盟等發布的《中國職業電競人才發展報告》,2022中國電競整體市場規模預計將達到2157億元,電競商業化未來有望為電競市場整體增長提供長期動力。

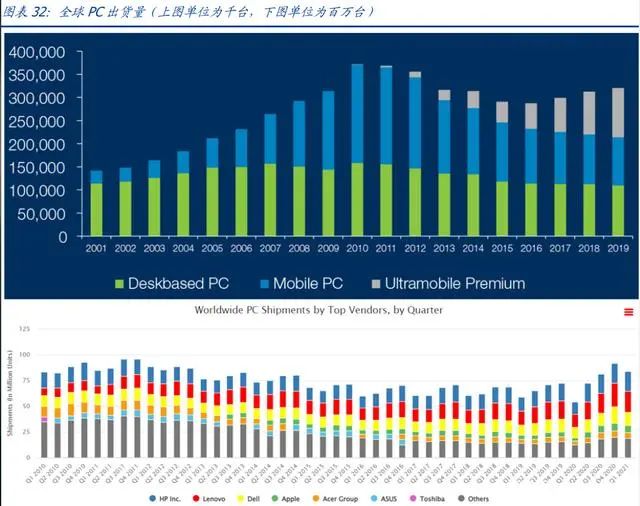

游戲:產品價值量持續提升,市場份額穩步增長,電子競技催化增量需求聚焦游戲尤其是高端產品市場,擺脫PC出貨疲軟實現快速增長。PC出貨量在2010-2011年見頂,但英偉達游戲業務營收近年來仍然保持較高增速,FY17至FY21營收CAGR22%,我們認為主要是因為在如今集成GPU基本可以滿足普通PC需求的情況下,公司聚焦高性能游戲PC以及云游戲平臺,產品價值量不斷增長。產品實力強勁,市場份額穩步提升。性能是PC游戲消費者最關注的指標之一,PC游戲玩家通常對獨立顯卡價格敏感度較低,愿意為更高的性能進行產品升級,根據Tom’shardware跑分,英偉達GPU性能領先AMD,公司在獨立顯卡市場份額穩步提升。此外,加密貨幣“挖礦”需求使得顯卡實際零售價與建議零售價出現大幅價差,通過對比也可以發現,本就定價較高的英偉達產品溢價能力也普遍高于AMD產品,側面反應公司產品實力突出。電子競技催化增量需求。根據新華網,中國電競市場規模已經突破1000億元,已經超過北美成為全球最大電競市場。根據騰訊新聞谷雨數據聯合全國電子競技協會聯盟等發布的《中國職業電競人才發展報告》,2022中國電競整體市場規模預計將達到2157億元,電競商業化未來有望為電競市場整體增長提供長期動力。 AI:云服務廠商新一輪資本開支,服務器出貨量有望持續增長海量數據流量增長帶來的數據處理及存儲需求持續為服務器市場增長賦能。根據Omdia,2018全球網絡數據流量約為1.22ZB,而至2024年流量將增至5.47ZB,約為2018年的4.5倍,2018-2024年CAGR達28.7%,海量數據將持續推升對數據存儲和處理的需求增長。根據Sumco預測,數據中心SSD存儲所需也將在2020年達到0.078ZB,至2023年將會達0.219ZB。我們認為隨著5G的逐步完善,用戶對于接入流量的需求大幅提高,而5G的建設仍在進行當中,因此我們預期在未來隨著物聯網等新應用逐步成熟,對于流量的需求將繼續迎來井噴式增長,進一步帶動服務器行業的增長。英偉達預計其數據中心業務2024年可觸及市場空間達到1000億美金,公司FY17至FY21營收CAGR82%,數據中心業務已成為緊隨游戲的第二大塊業務,并成為目前公司毛利貢獻最高的業務。收購Mellanox,推出DPU及DOCA進一步提升數據中心市場控制力。2020年英偉達69億美元完成收購Mellanox,并基于Mellanox的技術推出了DPU(DataProcessingUnit)處理器。2021年4月,英偉達發布了新一代BlueField-3DPU以及新的DOCASDK1.0(Data-Center-Infrastructure-On-A-ChipArchitecture)軟件架構(開發人員平臺)。傳統的數據中心架構是以CPU為中心的架構,但隨著數據量大幅提升,傳統馮·諾依曼架構無法解決通信模型帶來的網絡擁塞問題,DPU以數據為中心的架構,其本質是一款SoC芯片,以DPU為核心的數據中心,能夠使典型通信延時降低10倍以上。

AI:云服務廠商新一輪資本開支,服務器出貨量有望持續增長海量數據流量增長帶來的數據處理及存儲需求持續為服務器市場增長賦能。根據Omdia,2018全球網絡數據流量約為1.22ZB,而至2024年流量將增至5.47ZB,約為2018年的4.5倍,2018-2024年CAGR達28.7%,海量數據將持續推升對數據存儲和處理的需求增長。根據Sumco預測,數據中心SSD存儲所需也將在2020年達到0.078ZB,至2023年將會達0.219ZB。我們認為隨著5G的逐步完善,用戶對于接入流量的需求大幅提高,而5G的建設仍在進行當中,因此我們預期在未來隨著物聯網等新應用逐步成熟,對于流量的需求將繼續迎來井噴式增長,進一步帶動服務器行業的增長。英偉達預計其數據中心業務2024年可觸及市場空間達到1000億美金,公司FY17至FY21營收CAGR82%,數據中心業務已成為緊隨游戲的第二大塊業務,并成為目前公司毛利貢獻最高的業務。收購Mellanox,推出DPU及DOCA進一步提升數據中心市場控制力。2020年英偉達69億美元完成收購Mellanox,并基于Mellanox的技術推出了DPU(DataProcessingUnit)處理器。2021年4月,英偉達發布了新一代BlueField-3DPU以及新的DOCASDK1.0(Data-Center-Infrastructure-On-A-ChipArchitecture)軟件架構(開發人員平臺)。傳統的數據中心架構是以CPU為中心的架構,但隨著數據量大幅提升,傳統馮·諾依曼架構無法解決通信模型帶來的網絡擁塞問題,DPU以數據為中心的架構,其本質是一款SoC芯片,以DPU為核心的數據中心,能夠使典型通信延時降低10倍以上。 汽車:自動駕駛勢不可擋,主控SoC為傳感器等提供算力支持自動駕駛等級每提高一級,算力約提升一個數量級。隨著自動駕駛等級提升,單車每天產生的數據量驟增,傳感器環境感知、高精度地圖、V2X通信、多種數據融合等對算力提出了非常高的要求。目前主流做法同樣是采用“CPU+XPU”的多核結構。行業內主要競爭者包括英偉達、特斯拉、Mobileye、地平線、Waymo等。英偉達:目前已經推出5代自動駕駛計算平臺:DrivePX、DrivePX2、DriveAGXXavier/Pegasus、DriveAGXOrin、DRIVEHyperion。DrivePX2算力24TOPS,性能強,特斯拉曾使用。DriveAGXXavier/Pegasus:采用12nmXavier,小鵬P7、上汽榮威、文遠知行、小馬智行均搭載過。DriveAGXOrin:集成了Ampere架構GPU,算力最高可達2000TOPS,但功耗較高。2021年11月發布NVIDIADRIVEHyperion8自動駕駛開發平臺,基于其DRIVEOrin芯片。Orin單顆芯片算力可達254TOPS,Hyperion8.1平臺可搭配15個攝像頭、9個雷達、12個超聲波雷達、2個LiDAR,實現支持L2+/L3級別的自動駕駛。目前的OrinSoC擁有12個ARMCortex-A78CPU核,以及基于Ampere架構的集成GPU,根據英偉達,蔚來ET7的超算平臺Adam搭載了4顆英偉達DRIVEOrin,最高算力可達到超過1000TOPS。英偉達下一代AI加速的車用Atlan處理器,單顆算力可達1000TOPS,面向2025年的的智能汽車需求。Atlan處理器將使用英偉達下一代GPU架構,新的ArmCPU內核以及深度學習和計算機視覺加速器(computervisionaccelerators)。

汽車:自動駕駛勢不可擋,主控SoC為傳感器等提供算力支持自動駕駛等級每提高一級,算力約提升一個數量級。隨著自動駕駛等級提升,單車每天產生的數據量驟增,傳感器環境感知、高精度地圖、V2X通信、多種數據融合等對算力提出了非常高的要求。目前主流做法同樣是采用“CPU+XPU”的多核結構。行業內主要競爭者包括英偉達、特斯拉、Mobileye、地平線、Waymo等。英偉達:目前已經推出5代自動駕駛計算平臺:DrivePX、DrivePX2、DriveAGXXavier/Pegasus、DriveAGXOrin、DRIVEHyperion。DrivePX2算力24TOPS,性能強,特斯拉曾使用。DriveAGXXavier/Pegasus:采用12nmXavier,小鵬P7、上汽榮威、文遠知行、小馬智行均搭載過。DriveAGXOrin:集成了Ampere架構GPU,算力最高可達2000TOPS,但功耗較高。2021年11月發布NVIDIADRIVEHyperion8自動駕駛開發平臺,基于其DRIVEOrin芯片。Orin單顆芯片算力可達254TOPS,Hyperion8.1平臺可搭配15個攝像頭、9個雷達、12個超聲波雷達、2個LiDAR,實現支持L2+/L3級別的自動駕駛。目前的OrinSoC擁有12個ARMCortex-A78CPU核,以及基于Ampere架構的集成GPU,根據英偉達,蔚來ET7的超算平臺Adam搭載了4顆英偉達DRIVEOrin,最高算力可達到超過1000TOPS。英偉達下一代AI加速的車用Atlan處理器,單顆算力可達1000TOPS,面向2025年的的智能汽車需求。Atlan處理器將使用英偉達下一代GPU架構,新的ArmCPU內核以及深度學習和計算機視覺加速器(computervisionaccelerators)。 AR/VR:推出Ominiverse,元宇宙硬件先行。2021年4月,英偉達推出Omniverse,作為一個開放式平臺,專為虛擬協作和物理級準確的實時模擬打造,設計師、研發人員可以通過這一平臺連接主要設計工具、資產和項目,在虛擬空間協作和迭代,最終由GPU提供實時渲染,軟硬件結合,英偉達正式進軍元宇宙。復盤英偉達、AMD、英特爾和費城半導體指數可以看到,2009年至2012年,英偉達股價****弱于AMD,與費城半導體指數接近,進入2012年,也是深度學習開始快速發展時期,英偉達超越AMD,2015年深度學習逐步成熟,AI下游應用打開,英偉達股價增速顯著超越其他幾家,2020年以來,游戲、AI、智能汽車、AR/VR四重增長點同時推動,GPU全球龍頭勢不可擋。

AR/VR:推出Ominiverse,元宇宙硬件先行。2021年4月,英偉達推出Omniverse,作為一個開放式平臺,專為虛擬協作和物理級準確的實時模擬打造,設計師、研發人員可以通過這一平臺連接主要設計工具、資產和項目,在虛擬空間協作和迭代,最終由GPU提供實時渲染,軟硬件結合,英偉達正式進軍元宇宙。復盤英偉達、AMD、英特爾和費城半導體指數可以看到,2009年至2012年,英偉達股價****弱于AMD,與費城半導體指數接近,進入2012年,也是深度學習開始快速發展時期,英偉達超越AMD,2015年深度學習逐步成熟,AI下游應用打開,英偉達股價增速顯著超越其他幾家,2020年以來,游戲、AI、智能汽車、AR/VR四重增長點同時推動,GPU全球龍頭勢不可擋。 1.2.2德州儀器:大力外延收并購,打造模擬IC帝國德州儀器起步于1951年。起初通過地質勘探技術進入國防電子領域,50-60年代做過紅外和雷達系統,后來還獲得過導彈、激光制導、軍用計算機訂單,后于1997年TI將國防業務以29.5億美金賣給Raytheon。德州儀器與集成電路的緣分始于1952年,其從WesternElectric購買了生產(鍺)晶體管的專利許可,隨后GordonTeal加入公司,主管研發,助力公司在1954年研發出首個商用硅基晶體管,于是TI設計并制造出了首個(鍺)晶體管收音機。四年后,CRL員工JackKilby發明了基于鍺的集成電路,該項發明還于2000年獲得諾貝爾物理學獎,TI中心研究實驗室的研發實力可見一斑。1960年代TI推出晶體管-晶體管邏輯集成電路。該集成電路采用雙極型工藝制造,尤其是74/54(軍用)系列,廣泛應用于計算機邏輯集成電路。隨后又開發出第一款手持計算器(CalTech)、單片機(MCU)。1978年,TI推出單片LPC語音合成器,是首個通過單片硅基芯片復制人聲的電子產品,后于2001年將語音合成業務賣給了加州的Sensory公司。1979年起TI進軍家用計算機市場,上世紀80年代TI還活躍于人工智能領域,除了在語音合成方面的進展,還為計算機推出了首款商用單芯片數字信號處理器(DSP),并生產出一款面向高速數字信號處理的微控制器。1990年代TIMSP430MCU問世,將嵌入式處理提升到新的水平,可提供低成本與高效設計等優勢。進軍計算機微處理器失敗。1970年代,英特爾推出了全球首個單片微處理器4004:1971年初由FedericoFaggin領導的開發團隊設計出了一套只需要4枚芯片就可以取代原來的12枚芯片的芯片組,即MCS-4芯片組,其中核心便是4004,采用10微米制程。ComputerTerminalCorporation(CTC)是當時剛成立不久的一家設計制造小型桌面終端的公司,其于1967年推出了一款非常受歡迎的機型:Datapoint3300。為解決發熱等問題,考慮采用單片CPU設計改進內部電路,因此同時找到Intel和TI研發處理器。針對CTC推出的第二代產品Datapoint2200,TI快速研發出了TMX1795,搶先Intel交貨,但CTC沒用,因為TMX1795本身存在大量未使用和浪費空間,導致性能無法達到要求。

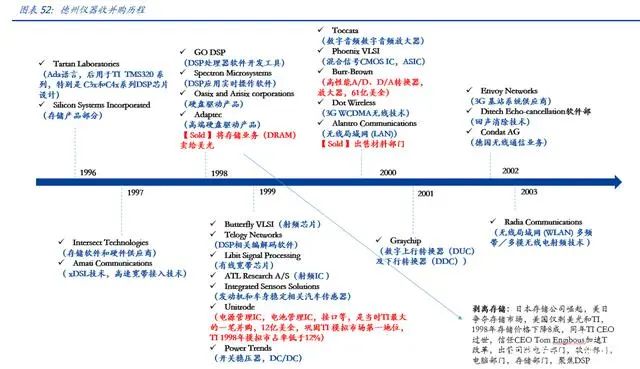

1.2.2德州儀器:大力外延收并購,打造模擬IC帝國德州儀器起步于1951年。起初通過地質勘探技術進入國防電子領域,50-60年代做過紅外和雷達系統,后來還獲得過導彈、激光制導、軍用計算機訂單,后于1997年TI將國防業務以29.5億美金賣給Raytheon。德州儀器與集成電路的緣分始于1952年,其從WesternElectric購買了生產(鍺)晶體管的專利許可,隨后GordonTeal加入公司,主管研發,助力公司在1954年研發出首個商用硅基晶體管,于是TI設計并制造出了首個(鍺)晶體管收音機。四年后,CRL員工JackKilby發明了基于鍺的集成電路,該項發明還于2000年獲得諾貝爾物理學獎,TI中心研究實驗室的研發實力可見一斑。1960年代TI推出晶體管-晶體管邏輯集成電路。該集成電路采用雙極型工藝制造,尤其是74/54(軍用)系列,廣泛應用于計算機邏輯集成電路。隨后又開發出第一款手持計算器(CalTech)、單片機(MCU)。1978年,TI推出單片LPC語音合成器,是首個通過單片硅基芯片復制人聲的電子產品,后于2001年將語音合成業務賣給了加州的Sensory公司。1979年起TI進軍家用計算機市場,上世紀80年代TI還活躍于人工智能領域,除了在語音合成方面的進展,還為計算機推出了首款商用單芯片數字信號處理器(DSP),并生產出一款面向高速數字信號處理的微控制器。1990年代TIMSP430MCU問世,將嵌入式處理提升到新的水平,可提供低成本與高效設計等優勢。進軍計算機微處理器失敗。1970年代,英特爾推出了全球首個單片微處理器4004:1971年初由FedericoFaggin領導的開發團隊設計出了一套只需要4枚芯片就可以取代原來的12枚芯片的芯片組,即MCS-4芯片組,其中核心便是4004,采用10微米制程。ComputerTerminalCorporation(CTC)是當時剛成立不久的一家設計制造小型桌面終端的公司,其于1967年推出了一款非常受歡迎的機型:Datapoint3300。為解決發熱等問題,考慮采用單片CPU設計改進內部電路,因此同時找到Intel和TI研發處理器。針對CTC推出的第二代產品Datapoint2200,TI快速研發出了TMX1795,搶先Intel交貨,但CTC沒用,因為TMX1795本身存在大量未使用和浪費空間,導致性能無法達到要求。 1971年晚些時候,Intel交付1201給CTC,但是CTC不滿足1201性能,Intel后將產品命名8008(全球第一個8位處理器),后基于8008又推出8080和8086,8088開始獲得IBM訂單,攜手微軟組成Wintel聯盟,霸占PC處理器市場。后來TI搶先推出的16位處理器TMS9900因缺乏可兼容的外圍芯片和軟件也無法推行,最終徹底放棄家用電腦市場。這場對計算機微處理器的進軍,TI以失敗告終。TI在同屬集成電路領域的模擬電路的研發上取得了豐碩成果,但在數字電路領域卻遭遇滑鐵盧,這也暗暗提示TI模擬電路與數字電路的研發存在顯著差異。收并購豐富產品品類,打造平臺型公司。1996年,TI收購了Tartan公司,其中Ada語言后用于TIDSP芯片設計。同年收購了SiliconSystems的存儲產品。1997年以3.95億美元收購AmatiCommunications,隨后一年又看中了GODSP的DSP處理器軟件開發工具、SpectronMicrosystems的DSP應用實時操作軟件、OasixandArisixcorporations的硬盤驅動產品和Adaptec的高端硬盤驅動產品。同時,將僅發展兩年的存儲業務部分(DRAM)賣給了美光。TI加速出售國防電子部門、軟件部門、電腦部門和存儲部門,聚焦DSP業務。1999年TI又相繼完成對包含射頻芯片業務的ButterflyVLSI和ATLResearchA/S、主攻DSP相關編解碼軟件的TelogyNetworks、從事有線寬帶芯片業務的LibitSignalProcessing、從事發動機和車身穩定相關汽車傳感器的IntegratedSensorsSolutions和從事開關穩壓器業務的PowerTrends的收購。1999年,TI完成了一筆當時最大的并購,其以12億美金并購了Unitrode的電源管理IC、電池管理IC和接口等業務,這一并購鞏固了TI模擬市場第一的地位,在這之前TI模擬市占率低于12%。2000年,TI以61億美金收購了Burr-Brown,開始發展高性能A/D、D/A轉換器、放大器。2005年TI將大尺寸TFT-LCD驅動IC業務出售給了日本OkiElectric,后續又陸續出售了傳感器和控制業務部門、家庭網關DSL客戶端設備(CPE)業務和有線調制解調器(cablemodem)產品線。2011年,TI以65億美金收購了國家半導體,當時TI有3萬種產品,國家半導體有1.2萬種,這一收購極大豐富了TI的產品種類,為TI帶來了電源管理IC、顯卡驅動、音頻放大器、通訊接口產品以及數據轉換解決方案,為下一代信號處理奠定了基礎。90年代以來,TI完成30余次收并購,豐富完善了產品線,聚焦鞏固了模擬行業全球霸主地位。其通過剝離低毛利或需要更多資金獨立發展的業務,先后剝離計算機微處理器、存儲、手機處理器等業務,走上專注模擬IC的道路。

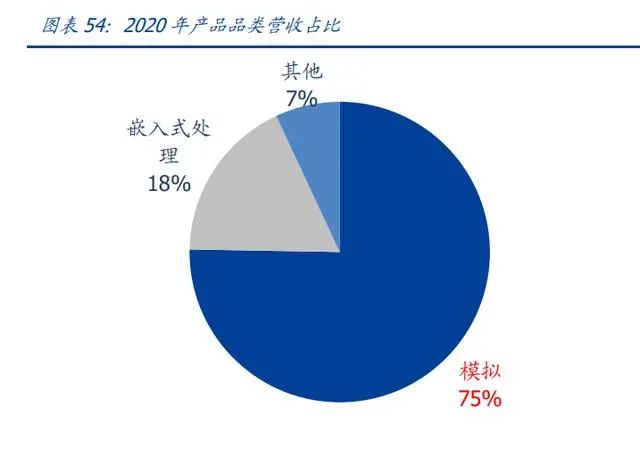

1971年晚些時候,Intel交付1201給CTC,但是CTC不滿足1201性能,Intel后將產品命名8008(全球第一個8位處理器),后基于8008又推出8080和8086,8088開始獲得IBM訂單,攜手微軟組成Wintel聯盟,霸占PC處理器市場。后來TI搶先推出的16位處理器TMS9900因缺乏可兼容的外圍芯片和軟件也無法推行,最終徹底放棄家用電腦市場。這場對計算機微處理器的進軍,TI以失敗告終。TI在同屬集成電路領域的模擬電路的研發上取得了豐碩成果,但在數字電路領域卻遭遇滑鐵盧,這也暗暗提示TI模擬電路與數字電路的研發存在顯著差異。收并購豐富產品品類,打造平臺型公司。1996年,TI收購了Tartan公司,其中Ada語言后用于TIDSP芯片設計。同年收購了SiliconSystems的存儲產品。1997年以3.95億美元收購AmatiCommunications,隨后一年又看中了GODSP的DSP處理器軟件開發工具、SpectronMicrosystems的DSP應用實時操作軟件、OasixandArisixcorporations的硬盤驅動產品和Adaptec的高端硬盤驅動產品。同時,將僅發展兩年的存儲業務部分(DRAM)賣給了美光。TI加速出售國防電子部門、軟件部門、電腦部門和存儲部門,聚焦DSP業務。1999年TI又相繼完成對包含射頻芯片業務的ButterflyVLSI和ATLResearchA/S、主攻DSP相關編解碼軟件的TelogyNetworks、從事有線寬帶芯片業務的LibitSignalProcessing、從事發動機和車身穩定相關汽車傳感器的IntegratedSensorsSolutions和從事開關穩壓器業務的PowerTrends的收購。1999年,TI完成了一筆當時最大的并購,其以12億美金并購了Unitrode的電源管理IC、電池管理IC和接口等業務,這一并購鞏固了TI模擬市場第一的地位,在這之前TI模擬市占率低于12%。2000年,TI以61億美金收購了Burr-Brown,開始發展高性能A/D、D/A轉換器、放大器。2005年TI將大尺寸TFT-LCD驅動IC業務出售給了日本OkiElectric,后續又陸續出售了傳感器和控制業務部門、家庭網關DSL客戶端設備(CPE)業務和有線調制解調器(cablemodem)產品線。2011年,TI以65億美金收購了國家半導體,當時TI有3萬種產品,國家半導體有1.2萬種,這一收購極大豐富了TI的產品種類,為TI帶來了電源管理IC、顯卡驅動、音頻放大器、通訊接口產品以及數據轉換解決方案,為下一代信號處理奠定了基礎。90年代以來,TI完成30余次收并購,豐富完善了產品線,聚焦鞏固了模擬行業全球霸主地位。其通過剝離低毛利或需要更多資金獨立發展的業務,先后剝離計算機微處理器、存儲、手機處理器等業務,走上專注模擬IC的道路。 TI形成了包含模擬、嵌入式處理、和其他產品三大類產品布局。其模擬產品部分主要包含電源管理、信號鏈產品。電池管理部分可細分為DC/DC開關穩壓器、AC/DC、隔離式DC/DC控制器和轉換器、電源開關、線性穩壓器(LDO)、電壓監控器、電壓參考和LED驅動等產品。信號鏈產品包括放大器、數據轉換器、接口產品、電機驅動器、時鐘和計時、邏輯和傳感器等產品。嵌入式處理部分主要包括微控制器(MCU)、數字信號處理器(DSP)和其他處理器。其他產品主要有DLP產品、計算器和ASIC。三大類產品有近18000種,總計80000多款產品。憑借豐富的產品品類,TI成為模擬芯片平臺型龍頭。模擬IC為核心業務。2020年TI總營收144.6億美元,同比增長0.54%。模擬業務營收108.9億美元,同比增長6.5%,約占75%;嵌入式業務為25.7億美元,同比下降12.7%,約占18%;其他為10.1億美元,同比下降17.4%,約占7%,主要由于疫情因素影響學生返校,計算器部分業務營收下降導致。下游市場按地域劃分,中國是最大市場,占比達到55%,亞洲及美國銷售占比合計約82%。逐漸縮減全球分銷商,主分銷商營收占比逐漸增高,銷售模式向更高集中度、更貼近客戶發展。1)有意識培養客戶自己申請樣品,還有填寫資料的習慣,跳開代理商。TI的所有終端用戶申請樣品都需要注冊MYTI,且TI后臺可手機用戶在官網搜索的瀏覽記錄和需求;2)在中國建立銷售網,設立DSP實驗室,同時擁有非常強悍的技術支持隊伍,銷售、客戶、市場、技術都掌握在自己手中;3)面對企業經營的壓力,原廠并購重組頻繁,如安華高并購博通成立新博通后砍掉安富利、艾睿、世強等都被砍掉等代理,大廠策略越來越偏向精簡渠道,直接面對終端客戶,大勢所趨;4)2018年杭州云棲大會上,天貓、阿里云IoT攜手包括中移物聯網有限公司、Cypress、瑞薩、意法半導體、兆易創新、博通集成、移遠通信、新唐科技等眾多國內外知名半導體公司宣布2018天貓芯片節盛大開幕,同期在天貓線上首發18款芯片模組。原廠擁抱互聯網,大勢所趨,大客戶自己來,中小客戶經過互聯網平臺。

TI形成了包含模擬、嵌入式處理、和其他產品三大類產品布局。其模擬產品部分主要包含電源管理、信號鏈產品。電池管理部分可細分為DC/DC開關穩壓器、AC/DC、隔離式DC/DC控制器和轉換器、電源開關、線性穩壓器(LDO)、電壓監控器、電壓參考和LED驅動等產品。信號鏈產品包括放大器、數據轉換器、接口產品、電機驅動器、時鐘和計時、邏輯和傳感器等產品。嵌入式處理部分主要包括微控制器(MCU)、數字信號處理器(DSP)和其他處理器。其他產品主要有DLP產品、計算器和ASIC。三大類產品有近18000種,總計80000多款產品。憑借豐富的產品品類,TI成為模擬芯片平臺型龍頭。模擬IC為核心業務。2020年TI總營收144.6億美元,同比增長0.54%。模擬業務營收108.9億美元,同比增長6.5%,約占75%;嵌入式業務為25.7億美元,同比下降12.7%,約占18%;其他為10.1億美元,同比下降17.4%,約占7%,主要由于疫情因素影響學生返校,計算器部分業務營收下降導致。下游市場按地域劃分,中國是最大市場,占比達到55%,亞洲及美國銷售占比合計約82%。逐漸縮減全球分銷商,主分銷商營收占比逐漸增高,銷售模式向更高集中度、更貼近客戶發展。1)有意識培養客戶自己申請樣品,還有填寫資料的習慣,跳開代理商。TI的所有終端用戶申請樣品都需要注冊MYTI,且TI后臺可手機用戶在官網搜索的瀏覽記錄和需求;2)在中國建立銷售網,設立DSP實驗室,同時擁有非常強悍的技術支持隊伍,銷售、客戶、市場、技術都掌握在自己手中;3)面對企業經營的壓力,原廠并購重組頻繁,如安華高并購博通成立新博通后砍掉安富利、艾睿、世強等都被砍掉等代理,大廠策略越來越偏向精簡渠道,直接面對終端客戶,大勢所趨;4)2018年杭州云棲大會上,天貓、阿里云IoT攜手包括中移物聯網有限公司、Cypress、瑞薩、意法半導體、兆易創新、博通集成、移遠通信、新唐科技等眾多國內外知名半導體公司宣布2018天貓芯片節盛大開幕,同期在天貓線上首發18款芯片模組。原廠擁抱互聯網,大勢所趨,大客戶自己來,中小客戶經過互聯網平臺。 TI主要采用IDM模式,大力擴產12寸。TI80%的產品都是公司內部制造,20%委外臺積電、聯電代工,封測委外比例為40%。TI擁有全球14個制造基地,10座晶圓廠,7座封測廠,及多個凸點加工、晶圓測試廠。12寸廠(DMOS6/RFAB)貢獻2020年全年模擬產品營收約55億美金,占模擬芯片總營收51%,20年12寸產能利用率約70%,當前12寸廠滿載,預計2021年貢獻營收可達80億美金。近期公告將收購美光在猶他州的工廠,也為12寸廠,預計生產模擬和嵌入式產品,制程為60nm和45nm。模擬產品封測成本占比更高,單片芯片價格(未封裝前)是8寸產線生產的60%,這也是公司采取IDM的優勢之一,可有效降低成本。德州儀器2021財年第三季度營收46.43億美元,同比增長22%,市場預期為46.55億美元。凈利潤19.47億美元,同比增長44%,市場預期為19.25億美元。每股收益2.07美元,上年同期為1.45美元,市場預期2.05美元。運營利潤為23.05億美元,同比增長43%。三季度經營現金流為24.28億美元,資本支出4.86億美元,自由現金流19.42億美元。過去12個月里,經營現金流85.24億美元,同比增長48%。資本支出13.92億美元,同比增長132%,自由現金流71.32億美元,同比增長38%,占營收的40.6%。公司研發費用較為穩定,資本支出呈周期性變化。從2017年至2020年,公司研發費用基本保持在15億美元左右,對于研發項目的支出并不因為公司的龍頭地位穩定而有所減少,研發費用率保持在10%左右。公司資本支出呈現一定周期性波動,其在2010年與2018年顯著增長,呈現先升高再降低的態勢,與公司的擴產計劃密切相關。

TI主要采用IDM模式,大力擴產12寸。TI80%的產品都是公司內部制造,20%委外臺積電、聯電代工,封測委外比例為40%。TI擁有全球14個制造基地,10座晶圓廠,7座封測廠,及多個凸點加工、晶圓測試廠。12寸廠(DMOS6/RFAB)貢獻2020年全年模擬產品營收約55億美金,占模擬芯片總營收51%,20年12寸產能利用率約70%,當前12寸廠滿載,預計2021年貢獻營收可達80億美金。近期公告將收購美光在猶他州的工廠,也為12寸廠,預計生產模擬和嵌入式產品,制程為60nm和45nm。模擬產品封測成本占比更高,單片芯片價格(未封裝前)是8寸產線生產的60%,這也是公司采取IDM的優勢之一,可有效降低成本。德州儀器2021財年第三季度營收46.43億美元,同比增長22%,市場預期為46.55億美元。凈利潤19.47億美元,同比增長44%,市場預期為19.25億美元。每股收益2.07美元,上年同期為1.45美元,市場預期2.05美元。運營利潤為23.05億美元,同比增長43%。三季度經營現金流為24.28億美元,資本支出4.86億美元,自由現金流19.42億美元。過去12個月里,經營現金流85.24億美元,同比增長48%。資本支出13.92億美元,同比增長132%,自由現金流71.32億美元,同比增長38%,占營收的40.6%。公司研發費用較為穩定,資本支出呈周期性變化。從2017年至2020年,公司研發費用基本保持在15億美元左右,對于研發項目的支出并不因為公司的龍頭地位穩定而有所減少,研發費用率保持在10%左右。公司資本支出呈現一定周期性波動,其在2010年與2018年顯著增長,呈現先升高再降低的態勢,與公司的擴產計劃密切相關。 1.2.3博通:聚焦高協同性細分龍頭,高效整合降本增效博通(Broadcom)專注于技術領先和類別領先的半導體和基礎設施軟件解決方案。其憑借AT&T/貝爾實驗室、朗訊和惠普/安捷倫豐富的技術基因,加持收購行業領導者博通、LSI、博通公司、博科、CATechnologies和賽門鐵克等,持續積淀擁有引領行業走向未來的規模、范圍和工程人才。如今博通已是眾多產品領域的全球領導者,為世界上最成功的公司提供服務。我們認為博通選擇收購路徑的重要背景有三:管理者個人風格,股東背景,美國并購文化。背景一:CEO陳福陽個人特點:即1)具備商科教育背景,職業生涯開始于傳統行業巨頭任財務高管及風投基金等工作經驗,熟知財務管理與企業經營;2)擅長和認同并購操作;3)過人膽識與遠見。陳福陽畢業于美國麻省理工學院(MIT),同一年取得機械工程系的學士和碩士學位;后又取得哈佛大學企管碩士學位。陳具備理工背景同時,也熟知財務管理與企業經營。他先后進入通用汽車、百事可樂等美國傳統行業巨頭,擔任財務高管。1983年至1992年,陳福陽先后在在休姆工業和新加坡風投基金Pacven投資公司任董事總經理。1992后陳轉赴個人電腦制造商Commodore擔任公司副總裁,此時才標志進入科技行業。2006~2016年,陳福陽任新加坡模擬IC廠安華高總裁。并在2016年帶領安華高科技以370億美元并購博通科技后,重組公司裁員1900人后,后又收購通訊大廠博科,果斷又強悍的性格,將公司整并為博通科技,成為全球第五大半導體廠。CEO曾于華美半導體協會年度晚宴上表示,"我并不是半導體人,但是我懂得賺錢和經營。背景二:歷年來,投資公司居多的股東背景:早期KKR、銀湖資本兩大私募基金是公司前身安華高大股東;且目前前五大股東皆投資機構,合計40%+。1999年,安捷倫科技脫胎于惠普,其集合了被惠普剝離出來的芯片制造、電子測量和分析儀器業務。2005年,KKR和SilverLakePartners收購安捷倫半導體事業部;至此,獨立的安華高科技公司成立。在私募基金控股股東的堅定支持下,作為私募基金延攬的卓越職業經理人陳福陽能以專業視角審視現金流、利潤率,ROE等,展現了強大的資本配置能力,并率領博通建立了以績效為導向的發展文化。綜上,私募股東背景在博通戰略制定、重大投資并購、績效激勵皆發揮了重要作用。

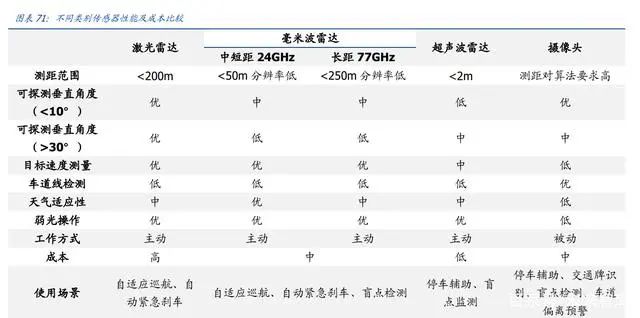

1.2.3博通:聚焦高協同性細分龍頭,高效整合降本增效博通(Broadcom)專注于技術領先和類別領先的半導體和基礎設施軟件解決方案。其憑借AT&T/貝爾實驗室、朗訊和惠普/安捷倫豐富的技術基因,加持收購行業領導者博通、LSI、博通公司、博科、CATechnologies和賽門鐵克等,持續積淀擁有引領行業走向未來的規模、范圍和工程人才。如今博通已是眾多產品領域的全球領導者,為世界上最成功的公司提供服務。我們認為博通選擇收購路徑的重要背景有三:管理者個人風格,股東背景,美國并購文化。背景一:CEO陳福陽個人特點:即1)具備商科教育背景,職業生涯開始于傳統行業巨頭任財務高管及風投基金等工作經驗,熟知財務管理與企業經營;2)擅長和認同并購操作;3)過人膽識與遠見。陳福陽畢業于美國麻省理工學院(MIT),同一年取得機械工程系的學士和碩士學位;后又取得哈佛大學企管碩士學位。陳具備理工背景同時,也熟知財務管理與企業經營。他先后進入通用汽車、百事可樂等美國傳統行業巨頭,擔任財務高管。1983年至1992年,陳福陽先后在在休姆工業和新加坡風投基金Pacven投資公司任董事總經理。1992后陳轉赴個人電腦制造商Commodore擔任公司副總裁,此時才標志進入科技行業。2006~2016年,陳福陽任新加坡模擬IC廠安華高總裁。并在2016年帶領安華高科技以370億美元并購博通科技后,重組公司裁員1900人后,后又收購通訊大廠博科,果斷又強悍的性格,將公司整并為博通科技,成為全球第五大半導體廠。CEO曾于華美半導體協會年度晚宴上表示,"我并不是半導體人,但是我懂得賺錢和經營。背景二:歷年來,投資公司居多的股東背景:早期KKR、銀湖資本兩大私募基金是公司前身安華高大股東;且目前前五大股東皆投資機構,合計40%+。1999年,安捷倫科技脫胎于惠普,其集合了被惠普剝離出來的芯片制造、電子測量和分析儀器業務。2005年,KKR和SilverLakePartners收購安捷倫半導體事業部;至此,獨立的安華高科技公司成立。在私募基金控股股東的堅定支持下,作為私募基金延攬的卓越職業經理人陳福陽能以專業視角審視現金流、利潤率,ROE等,展現了強大的資本配置能力,并率領博通建立了以績效為導向的發展文化。綜上,私募股東背景在博通戰略制定、重大投資并購、績效激勵皆發揮了重要作用。背景三:美國并購文化盛行。由于美國眾多知名科技公司歷史已十分悠久,加持職業經理人文化等特點、標的公司對被公司被收購,在文化上羈絆較少。放眼國內,近年亦有利于并購的較佳土壤。(1)21H1中國國內并購市場活躍度達2018年以來的最高水平,良好環境有助于國內企業并購整合。2021年上半年中國的并購活動交易數量達到6177宗,與2020年下半年相比增長11%,創有史以來半年交易量的最高水平,其中國內戰略投資并購交易量增長41%,私募股權基金和風險投資基金的交易也很活躍。(2)高科技領域并購交易活躍。剝離2020年幾筆互聯網公司私有化大額交易影響,2021H1交易金額大致環比持平。國家政策大力鼓勵科技創新,技術升級數字化、半導體、AI領域投資活躍。另一個活躍領域是5G及相關,包括電子設備、數據中心、云計算、物聯網等,在“流量+基建”的助燃中持續升溫。我們認為博通通過并購路徑得以成功平臺化的關鍵原因在于:卓越戰略、高效整合。成功關鍵一:戰略上聚焦協同性強的細分市場龍頭標的+有較大效率優化空間。公司半導體板塊聚焦企業數字化基礎設施市場的專用IC和模擬IC,客戶粘性強、技術顛覆性低;軟件板塊聚焦企業數字化基礎設施的tier1供應商,與客戶關系緊密,替代性弱。2008~2018公司收購標的鎖定在有線、無線、企業存儲這幾個自有主業所在細分市場的其他品類龍頭。所有收購標的自身優質,且在產品組合上與公司產品重合度低但配套性強。另外,收購標的都是多業務線大企業,由于各類公司治理問題,EBITDA率在10%-25%,遠低于安華高42%目標,經安華高運營的改造空間很大。2018年起,公司并購方向轉向企業數字化基礎設施軟件領域,系原領域收購由于公司體量過大,易被美國政府因國家安全和反壟斷等原因否決。成功關鍵二:大力裁撤部門或人員,削減成本、提高利潤。博通在收購后常常立即進行重組,果斷賣掉非核心業務和裁員,專注提升公司利潤率。例如,收購LSI后,博通立即出售LSI企業級閃存和SSD控制器業務給希捷。收購原博通之后,隨即5.5億美元出售IOT業務部門。收購博科后,出售博科數據中心資產給極進網絡(ExtremeNetworks),售價為5500萬美元,Extreme將接手Brocade的數據中心的路由、交換和分析業務。而博科Ruckus無線和ICX交換機業務則作價8億美元出售給Arris。1.3中國Fabless“含車量”進一步提升2021年,越來越多的設計公司推出車規級新品或在下游取得放量、份額提升,2022年中國IC設計公司“含車量”有望進一步提升。1.3.1智能化開啟車載光學千億大賽道特斯拉、蔚來等造車新勢力走在技術前沿,引領智能汽車行業發展,作為智能汽車最引人矚目的技術當屬自動駕駛。環境感知是實現自動駕駛最關鍵的環節之一,環境感知的核心是傳感器(sensor),目前主要的傳感器分為兩種,攝像頭和雷達。區別在于攝像頭是通過第三方****波(光)感知信息,而雷達是通過自己****波來感知信息。雷達根據探測距離、分辨率的不同,分為超聲波雷達、毫米波雷達和激光雷達(LiDAR)。激光雷達具有測距遠、分辨率高的優點,但價格昂貴;毫米波雷達體積小,天氣適應性較強,成本較激光雷達低很多,主要分為24GHz和77GHz/79GHz,后者測距更遠,制造工藝難度更大,其局限性在于對靜止物體的分析精度不夠;攝像頭成本最低,但易受天氣影響,且需要復雜的算法支持工作。根據Yole,2025年ADAS攝像頭模組市場規模有望達81億美元。國內車載攝像頭2020年市場規模達到57億元。根據中國汽車工程學會,國內ADAS市場滲透率在2020年預計達到40%,規模達到878億元。根據高工智能汽車,車載攝像頭市場規模2020年約為57億元,毫米波雷達市場規模在2020年市場規模約為70億元。出貨量方面,蓋世汽車研究院估算我國車載攝像頭2020年出貨量有望突破4400萬顆。

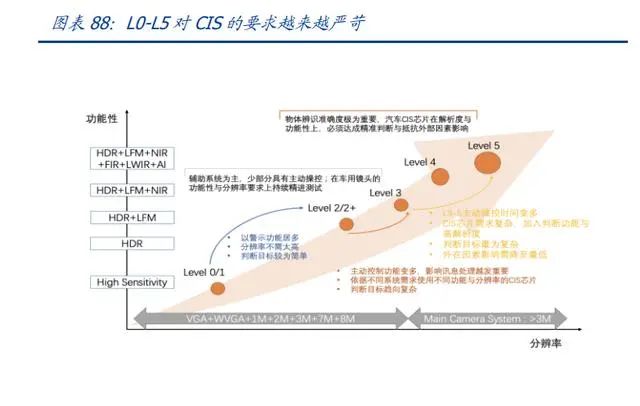

智能汽車迭代升級勢不可擋,汽車為未來CMOS圖像傳感器高增速市場。車載攝像頭最初主要應用在倒車系統中,隨著5G商用落地以及ADAS(AdvancedDrivingAssistanceSystem,高級駕駛輔助系統)快速普及,汽車加速智能化步伐,感知技術作為自動駕駛技術發展的一大核心,催化車用圖像傳感器迎來量價齊升。根據Omdia,預計2020-2030年,汽車攝像頭及工業視覺將成為圖像傳感器增速最快的兩大下游領域,其中汽車十年間年均復合增速預計將能達到近20%之高。自動駕駛平臺拾級而上,在算力上為更多攝像頭的搭載創造土壤。由于自動駕駛可通過視覺感知+算法決策來實現,自動駕駛芯片決定了處理圖像信息數據能力的上限,進而決定了搭載攝像頭數量的上限,我們梳理主流自動駕駛平臺升級迭代情況可以發現,自動駕駛芯片由L2向L5自動駕駛級別加速進化。以英特爾MobileyeEyeQ系列芯片為例,從EyeQ1到EyeQ5,單顆芯片的浮點運算能力從約0.0044TOPS提升至12TOPS,可支持的攝像頭數量從1個提升至10個,下一代EyeQ6平臺支持的攝像頭數量可進一步提升至12個。造車新勢力攝像頭配備更加激進,有望加速CIS上車進程。造車新勢力在推動技術變革上一向表現出更加積極地姿態,與傳統車企漸進式提升自動化水平不同,蔚來等造車新勢力多采用“一步到位”的技術發展路線,跳過L1、L2級,加速推進L3、L4車型量產上市,自然的,其在自動駕駛傳感層的上也領先一步,率先“安排”更多數量攝像頭“上車”。從統計情況來看,同為L3級別的奧迪A8和奔馳S配備攝像頭分別為5及6個,而“造車新勢力”特斯拉、蔚來、理想、小鵬的L2+級別自動駕駛汽車配備攝像頭數量大都在8個以上,蔚來最新發布的L4級別豪華車型ET7搭載11顆800萬像素攝像頭,索尼概念電動車Vision-S更是搭載了18個攝像頭。車載CIS呈現出向高分辨率發展的趨勢,價值量有望不斷提升。L1-L2低水平的智能汽車對CIS的分辨率要求并不高,而隨自動駕駛等級提升,汽車所承擔的駕駛任務更加復雜,無論從功能還是安全方面考慮,都需要其能夠實現更高的物體辨識準確度,這意味著汽車要采用更高分辨率的CIS。根據TSR,目前VGA和200萬像素CIS仍為車用CIS出貨的主流,但未來200萬像素及以上CIS占比將加速提升,預計至2023年200萬像素和500萬及以上像素CIS出貨量將分別達到10.42億顆和1.54億顆。

智能汽車迭代升級勢不可擋,汽車為未來CMOS圖像傳感器高增速市場。車載攝像頭最初主要應用在倒車系統中,隨著5G商用落地以及ADAS(AdvancedDrivingAssistanceSystem,高級駕駛輔助系統)快速普及,汽車加速智能化步伐,感知技術作為自動駕駛技術發展的一大核心,催化車用圖像傳感器迎來量價齊升。根據Omdia,預計2020-2030年,汽車攝像頭及工業視覺將成為圖像傳感器增速最快的兩大下游領域,其中汽車十年間年均復合增速預計將能達到近20%之高。自動駕駛平臺拾級而上,在算力上為更多攝像頭的搭載創造土壤。由于自動駕駛可通過視覺感知+算法決策來實現,自動駕駛芯片決定了處理圖像信息數據能力的上限,進而決定了搭載攝像頭數量的上限,我們梳理主流自動駕駛平臺升級迭代情況可以發現,自動駕駛芯片由L2向L5自動駕駛級別加速進化。以英特爾MobileyeEyeQ系列芯片為例,從EyeQ1到EyeQ5,單顆芯片的浮點運算能力從約0.0044TOPS提升至12TOPS,可支持的攝像頭數量從1個提升至10個,下一代EyeQ6平臺支持的攝像頭數量可進一步提升至12個。造車新勢力攝像頭配備更加激進,有望加速CIS上車進程。造車新勢力在推動技術變革上一向表現出更加積極地姿態,與傳統車企漸進式提升自動化水平不同,蔚來等造車新勢力多采用“一步到位”的技術發展路線,跳過L1、L2級,加速推進L3、L4車型量產上市,自然的,其在自動駕駛傳感層的上也領先一步,率先“安排”更多數量攝像頭“上車”。從統計情況來看,同為L3級別的奧迪A8和奔馳S配備攝像頭分別為5及6個,而“造車新勢力”特斯拉、蔚來、理想、小鵬的L2+級別自動駕駛汽車配備攝像頭數量大都在8個以上,蔚來最新發布的L4級別豪華車型ET7搭載11顆800萬像素攝像頭,索尼概念電動車Vision-S更是搭載了18個攝像頭。車載CIS呈現出向高分辨率發展的趨勢,價值量有望不斷提升。L1-L2低水平的智能汽車對CIS的分辨率要求并不高,而隨自動駕駛等級提升,汽車所承擔的駕駛任務更加復雜,無論從功能還是安全方面考慮,都需要其能夠實現更高的物體辨識準確度,這意味著汽車要采用更高分辨率的CIS。根據TSR,目前VGA和200萬像素CIS仍為車用CIS出貨的主流,但未來200萬像素及以上CIS占比將加速提升,預計至2023年200萬像素和500萬及以上像素CIS出貨量將分別達到10.42億顆和1.54億顆。 長期來看,自動駕駛為汽車行業發展大趨勢且應用推廣不斷加速,車載CIS為潛在百億美元大市場。目前汽車圖像傳感器均價約為4-5美元,類比手機市場發展趨勢,我們認為未來車載攝像頭高端化也將能帶動CIS價值量逐漸提升。根據我們測算,2020年全球汽車CIS市場規模為12.2億美金,到2025年有望達到54億美金,CAGR34.7%。長期來看我們假設每年全球汽車產量在8000萬到1億輛之間,未來汽車平均搭載13個攝像頭的情況下,CIS單車價值量有望超過100美元,推算下來,全球汽車圖像傳感器市場空間將達到近100億美元!1.3.2智能化驅動車用存儲迅速增長WSTS預計2021年全球存儲市場增速37.1%,規模達到1611.1億美金。根據WSTS,存儲市場是2021年和2022年全球半導體市場中增速最快的領域,2022年將同比再增長18.4%達到1907.7億美金。下游應用來看,根據TrendForce和Omdia,數據中心、智能手機、PC三大領域合計占比超過80%。產品種類上,根據ICInsights,DRAM約占市場份額的53%,NAND和NOR合計占比45%。存儲市場集中度較高。受行業強周期性及高額資本開支影響,存儲行業市場集中度較高。根據Omdia和Yole,2008年三星、SK海力士和美光的DRAM合計市占率約60%,而到了2020Q4這三者合計市占率已達到約94.4%。NAND市場2020Q4前五家市占率合計約90.8%,若考慮Intel已將閃存業務出售給SK海力士,前五家市占率達到98.7%,競爭格局也進一步集中。

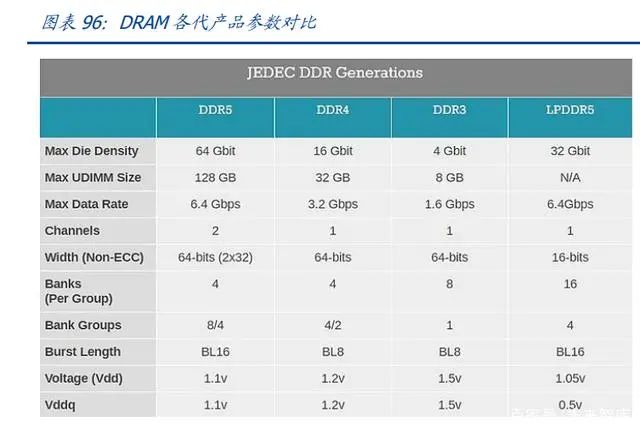

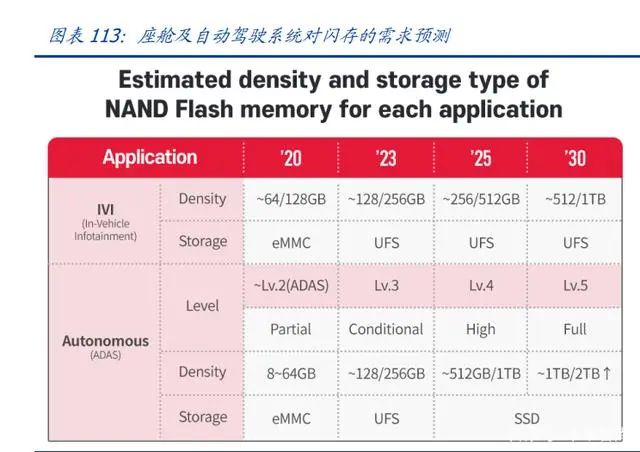

長期來看,自動駕駛為汽車行業發展大趨勢且應用推廣不斷加速,車載CIS為潛在百億美元大市場。目前汽車圖像傳感器均價約為4-5美元,類比手機市場發展趨勢,我們認為未來車載攝像頭高端化也將能帶動CIS價值量逐漸提升。根據我們測算,2020年全球汽車CIS市場規模為12.2億美金,到2025年有望達到54億美金,CAGR34.7%。長期來看我們假設每年全球汽車產量在8000萬到1億輛之間,未來汽車平均搭載13個攝像頭的情況下,CIS單車價值量有望超過100美元,推算下來,全球汽車圖像傳感器市場空間將達到近100億美元!1.3.2智能化驅動車用存儲迅速增長WSTS預計2021年全球存儲市場增速37.1%,規模達到1611.1億美金。根據WSTS,存儲市場是2021年和2022年全球半導體市場中增速最快的領域,2022年將同比再增長18.4%達到1907.7億美金。下游應用來看,根據TrendForce和Omdia,數據中心、智能手機、PC三大領域合計占比超過80%。產品種類上,根據ICInsights,DRAM約占市場份額的53%,NAND和NOR合計占比45%。存儲市場集中度較高。受行業強周期性及高額資本開支影響,存儲行業市場集中度較高。根據Omdia和Yole,2008年三星、SK海力士和美光的DRAM合計市占率約60%,而到了2020Q4這三者合計市占率已達到約94.4%。NAND市場2020Q4前五家市占率合計約90.8%,若考慮Intel已將閃存業務出售給SK海力士,前五家市占率達到98.7%,競爭格局也進一步集中。 DRAM追求更細線寬。DRAM的技術發展路徑是通過制程微縮來提高存儲密度,制程達到20nm之后,制程微縮難度大幅提升,內存芯片廠商對10nm級別的產品以1X(17~19nm)/1Y(14~16nm)/1Z(11~13nm)命名,指第一代、第二代、第三代技術,以及第四代1α(約10nm)和未來1β/1γ/1δ。目前市場上DRAM的應用較為廣泛的制程是2Xnm和1Xnm,三星、美光、海力士等巨頭廠商均已開發出1Znm制程的DRAM。2021年上半年美光率先推出了1αnm移動DRAM,與上一代1z產品相比,內存密度提高了40%,節能15%,且繼續沿用了DUV光刻技術。SK海力士采用EUV光刻技術生產第四代1αDRAM。NAND朝多層化發展。NAND閃存從2D發展到3D。2010年以前,在同一區域中實現更多的單元數量,更小的工作區柵級,增大存儲容量是2DNAND技術發展焦點。受限于精細圖案結構,且儲存數據會隨時間推移而丟失導致使用壽命縮短,技術路徑走到盡頭。3DNAND應運而生,3D-NAND結構通過三維堆疊中層數的增加,存儲容量變大,因此3DNAND的核心技術是實現更多的層數的堆疊。美光176層3DNAND于2020年底批量出貨,采用美光第五代3DNAND技術和第二代替換柵極架構。國內長江存儲已經量產64層/128層基于Xtacking架構的兩代閃存顆粒,正在向192層的第三代3DNAND存儲芯片邁進。TrendForce預計到2024年車用存儲將占到DRAMbit總市場的超過3%。車用存儲主要包括信息娛樂、ADAS、遠程信息處理和儀表盤系統四大類。其中信息娛樂應用程序對DRAM容量的要求最高,且與ADAS相比,信息娛樂系統產品對供應商的準入門檻相對較低,因此目前市場發展迅速,是短期內汽車存儲需求的主要驅動力。自動駕駛、車輛網等將使汽車產生和傳輸的數據量爆發式增長,從而驅動車用存儲中長期需求增長。恩智浦預計,到2030年單車每天產生的數據量達到10-12TB,是2020年單車每日產生數據量的超過200倍。隨著自動駕駛技術的發展,TrendForce預計所有車用DRAM需求合計有望從2019年的占到全球DRAMbit消費的1.8%提升到2024年的超過3%。盡管汽車電氣架構在朝著集中化發展,但綜合安全、成本等考量,動力域、底盤域、座艙域/智能信息域、自動駕駛域和車身域可能需要不同的存儲解決方案。例如IT為工業級溫度范圍-40-85℃,AIT為汽車級工業溫度范圍-40-95℃,性能是汽車級性能,產品價格不一定高于IT級產品。車用娛樂導航系統并不一定必須使用車規級產品,但對安全性能要求高的例如自動駕駛域來說,可能需要溫度范圍-40-105℃的AAT汽車級產品甚至是-40-125℃的AUT級產品。

DRAM追求更細線寬。DRAM的技術發展路徑是通過制程微縮來提高存儲密度,制程達到20nm之后,制程微縮難度大幅提升,內存芯片廠商對10nm級別的產品以1X(17~19nm)/1Y(14~16nm)/1Z(11~13nm)命名,指第一代、第二代、第三代技術,以及第四代1α(約10nm)和未來1β/1γ/1δ。目前市場上DRAM的應用較為廣泛的制程是2Xnm和1Xnm,三星、美光、海力士等巨頭廠商均已開發出1Znm制程的DRAM。2021年上半年美光率先推出了1αnm移動DRAM,與上一代1z產品相比,內存密度提高了40%,節能15%,且繼續沿用了DUV光刻技術。SK海力士采用EUV光刻技術生產第四代1αDRAM。NAND朝多層化發展。NAND閃存從2D發展到3D。2010年以前,在同一區域中實現更多的單元數量,更小的工作區柵級,增大存儲容量是2DNAND技術發展焦點。受限于精細圖案結構,且儲存數據會隨時間推移而丟失導致使用壽命縮短,技術路徑走到盡頭。3DNAND應運而生,3D-NAND結構通過三維堆疊中層數的增加,存儲容量變大,因此3DNAND的核心技術是實現更多的層數的堆疊。美光176層3DNAND于2020年底批量出貨,采用美光第五代3DNAND技術和第二代替換柵極架構。國內長江存儲已經量產64層/128層基于Xtacking架構的兩代閃存顆粒,正在向192層的第三代3DNAND存儲芯片邁進。TrendForce預計到2024年車用存儲將占到DRAMbit總市場的超過3%。車用存儲主要包括信息娛樂、ADAS、遠程信息處理和儀表盤系統四大類。其中信息娛樂應用程序對DRAM容量的要求最高,且與ADAS相比,信息娛樂系統產品對供應商的準入門檻相對較低,因此目前市場發展迅速,是短期內汽車存儲需求的主要驅動力。自動駕駛、車輛網等將使汽車產生和傳輸的數據量爆發式增長,從而驅動車用存儲中長期需求增長。恩智浦預計,到2030年單車每天產生的數據量達到10-12TB,是2020年單車每日產生數據量的超過200倍。隨著自動駕駛技術的發展,TrendForce預計所有車用DRAM需求合計有望從2019年的占到全球DRAMbit消費的1.8%提升到2024年的超過3%。盡管汽車電氣架構在朝著集中化發展,但綜合安全、成本等考量,動力域、底盤域、座艙域/智能信息域、自動駕駛域和車身域可能需要不同的存儲解決方案。例如IT為工業級溫度范圍-40-85℃,AIT為汽車級工業溫度范圍-40-95℃,性能是汽車級性能,產品價格不一定高于IT級產品。車用娛樂導航系統并不一定必須使用車規級產品,但對安全性能要求高的例如自動駕駛域來說,可能需要溫度范圍-40-105℃的AAT汽車級產品甚至是-40-125℃的AUT級產品。 智能座艙提升對存儲的需求。目前的車載信息娛樂系統大多數由一顆SoC同時控制儀表、中控娛樂及其他娛樂屏幕。從恩智浦i.MX8電子座艙示例可以看到,其一個處理器控制了儀表、中控顯示及抬頭顯示等所有圖像和顯示的處理。但由于不同系統等級要求不同,儀表需要實時操作且注重安全性,中控娛樂更看重靈活應用且隨著智能化升級。當前主流的汽車信息娛樂系統只需要約1-2GB的DRAM,應用程序仍然比較基礎。隨著信息娛樂系統向更高的圖像質量和視頻高比特率發展,4GB甚至8GB容量的DRAM也已經在開發中。此外,由于汽車信息娛樂系統是近距離觀看,視頻比特率必須足夠高從而最大限度地減少延遲。因此信息娛樂應用的DRAM規格正逐步從2/4GB的DDR3發展到8GB的LPDDR4,以滿足高數據傳輸速度和帶寬。自動駕駛等級提升,產生的數據量驟增。以2021款搭載SAE2+自動駕駛級別的奧迪A8為例。其傳感器包括5個攝像頭(一個前置攝像頭和4個360度環境攝像頭)、5個雷達(前置長距離雷達和4個中程側輔助雷達和一個后輔助雷達)、12個超聲波傳感器和一個前置LiDAR。根據IDC估計,2級以上的車輛每小時可以產生3.9TB的數據,如果存儲30秒的數據,將需要32GB的存儲空間。SK海力士預計2030年ADAS對NAND的容量需求可達2020年的20倍以上。大容量NAND閃存模塊在汽車應用和系統中的重要作用體現在,1)發生事故時實時捕獲某些傳感器的數據并將其永久存儲在內存中至關重要;2)ADAS的自適應功能(如自動打開大燈、調節行駛速度、啟動緊急制動、提醒駕駛員注意周圍的車輛)等功能,均需要用到非易失性存儲;3)信息娛樂系統同樣需要即時存儲,保證在斷電時信息不會丟失。

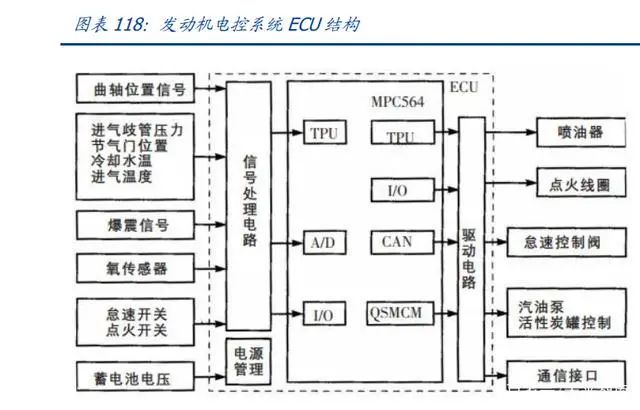

智能座艙提升對存儲的需求。目前的車載信息娛樂系統大多數由一顆SoC同時控制儀表、中控娛樂及其他娛樂屏幕。從恩智浦i.MX8電子座艙示例可以看到,其一個處理器控制了儀表、中控顯示及抬頭顯示等所有圖像和顯示的處理。但由于不同系統等級要求不同,儀表需要實時操作且注重安全性,中控娛樂更看重靈活應用且隨著智能化升級。當前主流的汽車信息娛樂系統只需要約1-2GB的DRAM,應用程序仍然比較基礎。隨著信息娛樂系統向更高的圖像質量和視頻高比特率發展,4GB甚至8GB容量的DRAM也已經在開發中。此外,由于汽車信息娛樂系統是近距離觀看,視頻比特率必須足夠高從而最大限度地減少延遲。因此信息娛樂應用的DRAM規格正逐步從2/4GB的DDR3發展到8GB的LPDDR4,以滿足高數據傳輸速度和帶寬。自動駕駛等級提升,產生的數據量驟增。以2021款搭載SAE2+自動駕駛級別的奧迪A8為例。其傳感器包括5個攝像頭(一個前置攝像頭和4個360度環境攝像頭)、5個雷達(前置長距離雷達和4個中程側輔助雷達和一個后輔助雷達)、12個超聲波傳感器和一個前置LiDAR。根據IDC估計,2級以上的車輛每小時可以產生3.9TB的數據,如果存儲30秒的數據,將需要32GB的存儲空間。SK海力士預計2030年ADAS對NAND的容量需求可達2020年的20倍以上。大容量NAND閃存模塊在汽車應用和系統中的重要作用體現在,1)發生事故時實時捕獲某些傳感器的數據并將其永久存儲在內存中至關重要;2)ADAS的自適應功能(如自動打開大燈、調節行駛速度、啟動緊急制動、提醒駕駛員注意周圍的車輛)等功能,均需要用到非易失性存儲;3)信息娛樂系統同樣需要即時存儲,保證在斷電時信息不會丟失。 UFS逐步替代eMMC是車用閃存的發展趨勢。eMMC是基于NAND發展而來的存儲解決方案,是MMC協會訂立的內嵌式存儲器標準規格。隨著NAND從SLC、MLC發展到TLC,密度和存儲單元容量不斷提升,出錯率也隨之增加,因此通常需要搭配高性能控制芯片來管理NAND(包括協議、壞塊處理、錯誤探測/錯誤更正、數據存取等功能),eMMC可以理解為將NAND+控制IC+標準接口封裝在一起的結構,更方便使用者使用。UFS采用串行數據傳輸技術,工作模式為全雙工模式,同一條通道允許讀寫傳輸,而且讀寫能夠同時進行,傳輸效率效率提高。UFS在數據傳輸速度上遠優于eMMC,應用于車載則體現在開機速度快,文件讀取速度快,從而帶來更好的用戶體驗。1.3.3計算與控制:國產MCU放量在即計算及控制芯片作為汽車的核心,對于汽車的運行起著重要作用。隨著汽車電動化和智能化升級,控制汽車各功能的ECU數量持續增加、性能面臨瓶頸,電子電氣架構由傳統的分布式向集中式演進,原本的多個ECU控制的架構升級為可以將整車劃分為車輛控制(動力總成、車輛安全、車身電子)、智能座艙和智能駕駛三個域。域控制ECU功能較之前ECU更集中,因此對主控芯片的性能要求不斷提升。車輛控制域仍以MCU為主,其中32位MCU在車載市占率超過75%,智能座艙和智能駕駛兩個系統,主控芯片逐步由原來的CPU過渡到異構式SoC芯片成為主流。電子控制單元(ECU)——汽車電子控制系統的“大腦”。ECU是汽車電子系統中用于控制電氣、電子系統的嵌入式系統,通過對傳感器輸入信號進行分析處理,使執行器按照控制目標進行工作。典型的電控單元包括發動機控制器(ECM或ECU)、動力總成控制器(PCM)、傳動系統控制器(TCM)、制動控制器(BCM)、中央控制器(CCM)、車身控制器(BCM)等。

UFS逐步替代eMMC是車用閃存的發展趨勢。eMMC是基于NAND發展而來的存儲解決方案,是MMC協會訂立的內嵌式存儲器標準規格。隨著NAND從SLC、MLC發展到TLC,密度和存儲單元容量不斷提升,出錯率也隨之增加,因此通常需要搭配高性能控制芯片來管理NAND(包括協議、壞塊處理、錯誤探測/錯誤更正、數據存取等功能),eMMC可以理解為將NAND+控制IC+標準接口封裝在一起的結構,更方便使用者使用。UFS采用串行數據傳輸技術,工作模式為全雙工模式,同一條通道允許讀寫傳輸,而且讀寫能夠同時進行,傳輸效率效率提高。UFS在數據傳輸速度上遠優于eMMC,應用于車載則體現在開機速度快,文件讀取速度快,從而帶來更好的用戶體驗。1.3.3計算與控制:國產MCU放量在即計算及控制芯片作為汽車的核心,對于汽車的運行起著重要作用。隨著汽車電動化和智能化升級,控制汽車各功能的ECU數量持續增加、性能面臨瓶頸,電子電氣架構由傳統的分布式向集中式演進,原本的多個ECU控制的架構升級為可以將整車劃分為車輛控制(動力總成、車輛安全、車身電子)、智能座艙和智能駕駛三個域。域控制ECU功能較之前ECU更集中,因此對主控芯片的性能要求不斷提升。車輛控制域仍以MCU為主,其中32位MCU在車載市占率超過75%,智能座艙和智能駕駛兩個系統,主控芯片逐步由原來的CPU過渡到異構式SoC芯片成為主流。電子控制單元(ECU)——汽車電子控制系統的“大腦”。ECU是汽車電子系統中用于控制電氣、電子系統的嵌入式系統,通過對傳感器輸入信號進行分析處理,使執行器按照控制目標進行工作。典型的電控單元包括發動機控制器(ECM或ECU)、動力總成控制器(PCM)、傳動系統控制器(TCM)、制動控制器(BCM)、中央控制器(CCM)、車身控制器(BCM)等。ECU數量持續增加、性能面臨瓶頸。過去汽車電子化程度的提升主要體現在單車ECU數量的快速增加帶來功能豐富。根據恩智浦及佐思汽研,2018年汽車平均ECU達到25個,高端型號平均達到50-70個,奧迪A8單車ECU數量超過100個。ECU在車載網絡中并非孤立存在,各個ECU之間需要交換信息,例如儀表需要發動機輸出的轉速信號才能正確地顯示當前轉速。ECU數量的增加導致車載網絡規模增加,車載網絡已成為發動機之后第二重的組件。未來智能駕駛等新功能的加入,將在目前已經超過5千米的線束基礎上帶來布線復雜度、功耗及成本的大幅提升,對汽車輕量化、電動化帶來巨大挑戰。汽車電氣架構革命有望突破瓶頸支撐復雜功能需求。汽車電氣結構由分布式走向域控制器再到中央集中式,是突破分布式架構ECU性能瓶頸、實現更多功能甚至軟件升級的一種可行方法。傳統分布式架構一個ECU對應一個或少數幾個功能,通過CAN等總線技術連接。而域控制器架構對ECU框架進行優化,典型的架構依據汽車電子部件功能將整車劃分為動力總成、車輛安全、車身電子、智能座艙和智能駕駛等幾個域,用多核CPU/GPU芯片較為集中的控制每個域,從而為更復雜的功能提供支撐。以博世、大陸、安波福等為代表的Tier1廠商都將電氣架構集中化作為技術發展路徑。自動駕駛、娛樂系統域控制器競爭激烈,車輛控制域解決方案仍以MCU為主。大眾MEB平臺、寶馬、偉世通等廠商提出的車輛控制域、智能駕駛域和智能座艙域三域集中式電氣架構是域集中式非常徹底的方案。其中,車輛控制域基本將原動力域、底盤域和車身域等傳統車輛域進行了整合(主要指系統層面,硬件層面仍需要多個ECU控制);智能駕駛域和智能座艙域則專注實現汽車的智能化和網聯化。目前行業中解決方案較多集中于智能駕駛和智能座艙域,主要原因是其相較底盤和動力控制系統技術門檻低。而底盤和動力域控制器不僅技術難道較高,且存在傳統供應鏈中的供應商利益沖突,因此進展較慢,難度更高,因此動力域解決方案通常由極個別龍頭供應商帶頭或整車廠自研。國內車用MCU前景廣闊。隨著汽車市場轉向智能化、網聯化,對MCU的性能、安全性、可擴展性、可更新和升級、連接、低功耗都提出了更新的要求,我們從單車拆分統計,綜合考慮安全應用、車身控制、動力系統、電池組方面的需求,估算整車MCU用量約為36~54顆,考慮到車規級芯片單價一般較高,以單顆芯片3至10美金計算,整車MCU價值量約為100至500美元。我們按照2020年中國乘用車2770萬輛計,智能駕駛滲透率50%測算,僅中國智能駕駛車用微控制器市場就將達到13.8億至69.25億美元。

芯片、軟件是域控制器的靈魂。域控制器作為未來汽車架構中的“指揮者”,需要靠芯片、軟件、算法等結合實現功能。域控制ECU由于功能較之前ECU更集中,因此主控芯片也將由原來的CPU過渡到異構式SoC芯片成為主流。軟件方面,域控制器架構需要嵌入式操作系統,實現對芯片、傳感器等硬件的控制,相比傳統功能單一的ECU控制程序,嵌入式操作系統更為復雜,更類似于例如智能手機的操作系統。GPU是專注于圖像和圖形相關運算工作的微處理器。從結構上看,CPU更擅長邏輯控制,只有一小部分是用來計算的(ALU),而GPU的控制電路相對簡單,更多的晶體管用來運算,GPU的結構使它更適合做一些大運算量的重復工作,且更容易組成大的集群。FPGA擁有軟件的可編程性和靈活性,兼具硬件的并行性和低延時性,在上市周期、成本上也具有優勢。ASIC在吞吐量、延遲和功耗單個方面都是最優秀的。智能座艙SoC:瑞薩、恩智浦、TI在車載控制及運算領域的MCU和低算力SoC領域積累深厚,因此過渡到智能座艙后三者仍具有相當的競爭力。英特爾收購Mobileye后在自動駕駛領域實力倍增。高通、三星、英偉達憑借在手機及其他消費電子領域的技術儲備快速切入智能座艙芯片市場。國內華為、地平線推出的智能座艙芯片也已應用于量產車型中。

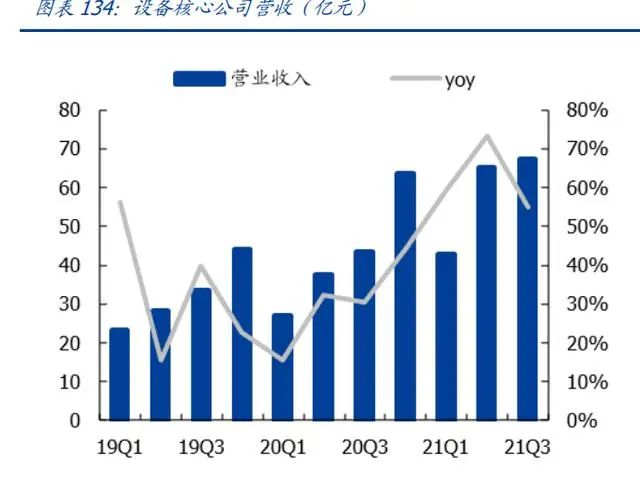

芯片、軟件是域控制器的靈魂。域控制器作為未來汽車架構中的“指揮者”,需要靠芯片、軟件、算法等結合實現功能。域控制ECU由于功能較之前ECU更集中,因此主控芯片也將由原來的CPU過渡到異構式SoC芯片成為主流。軟件方面,域控制器架構需要嵌入式操作系統,實現對芯片、傳感器等硬件的控制,相比傳統功能單一的ECU控制程序,嵌入式操作系統更為復雜,更類似于例如智能手機的操作系統。GPU是專注于圖像和圖形相關運算工作的微處理器。從結構上看,CPU更擅長邏輯控制,只有一小部分是用來計算的(ALU),而GPU的控制電路相對簡單,更多的晶體管用來運算,GPU的結構使它更適合做一些大運算量的重復工作,且更容易組成大的集群。FPGA擁有軟件的可編程性和靈活性,兼具硬件的并行性和低延時性,在上市周期、成本上也具有優勢。ASIC在吞吐量、延遲和功耗單個方面都是最優秀的。智能座艙SoC:瑞薩、恩智浦、TI在車載控制及運算領域的MCU和低算力SoC領域積累深厚,因此過渡到智能座艙后三者仍具有相當的競爭力。英特爾收購Mobileye后在自動駕駛領域實力倍增。高通、三星、英偉達憑借在手機及其他消費電子領域的技術儲備快速切入智能座艙芯片市場。國內華為、地平線推出的智能座艙芯片也已應用于量產車型中。 二、全球設備市場高度景氣,國產廠商快速崛起2.1國內設備廠商快速成長,訂單需求飽滿2021Q3國內設備企業保持快速成長,國產替代持續深化。設備行業核心公司(中微公司、北方華創、至純科技、精測電子、長川科技、晶盛機電、華峰測控、萬業企業、芯源微,由于萬業企業當前報表主營收入主要非半導體業務,此處計算刨除)2021Q3營業收入67億元,同比增長55%;歸母凈利潤13億元,同比增長63%。設備行業持續處于高速增長,國產替代空間快速打開,國內核心設備公司成長可期。2021Q3研發費用合計6.8億元,研發費用率約10%。設備廠商合同負債持續增長,在手訂單充裕。2021Q3,設備板塊主要公司合同負債合計達到105.3億元,同比增長79%。其中,北方華創合同負債高達55億元,同比增長134%。

二、全球設備市場高度景氣,國產廠商快速崛起2.1國內設備廠商快速成長,訂單需求飽滿2021Q3國內設備企業保持快速成長,國產替代持續深化。設備行業核心公司(中微公司、北方華創、至純科技、精測電子、長川科技、晶盛機電、華峰測控、萬業企業、芯源微,由于萬業企業當前報表主營收入主要非半導體業務,此處計算刨除)2021Q3營業收入67億元,同比增長55%;歸母凈利潤13億元,同比增長63%。設備行業持續處于高速增長,國產替代空間快速打開,國內核心設備公司成長可期。2021Q3研發費用合計6.8億元,研發費用率約10%。設備廠商合同負債持續增長,在手訂單充裕。2021Q3,設備板塊主要公司合同負債合計達到105.3億元,同比增長79%。其中,北方華創合同負債高達55億元,同比增長134%。 2.2北美設備出貨再創新高,海外設備龍頭展望樂觀2021年11月北美半導體設備出貨再創歷史新高。我們認為北美半導體設備廠商月銷售額對于全球半導體行業景氣度分析、全球半導體設備市場跟蹤具有重要意義。2021年1月以來北美半導體設備廠商月銷售額首次突破了30億美元關口,創歷史新高的同時站穩30億美元以上的位置。2021年11月北美半導體設備商出貨金額達到39.14億美元,再次創歷史新高(前高2021年7月),同比增長50%。全球設備五強占市場主導角色,合計市占率超過70%。全球設備格局競爭,主要前道工藝(刻蝕、沉積、涂膠、熱處理、清洗等)整合成三強AMAT、LAM、TEL。另外,光刻機龍頭ASML市占率80%+;過程控制龍頭KLA市占率50%。根據VLSI,ASML、AMAT、LAMResearch、TEL、KLA五大廠商2020年半導體設備收入合計550億美元,占全球市場約71%。全球半導體設備核心公司快速增長。2021Q3,全球前五大半導體設備廠商(ASML、AMAT、LRCX、TEL、KLAC)半導體設備收入合計達到211億美元,同比增長36%。本輪半導體設備周期在2019Q2觸底,從2019Q4進入快速增長,核心半導體設備公司收入合計增速連續8個季度超過雙位數增長。并且考慮到2020H1開始的疫情沖擊下,設備廠商上游零部件供應、機器發貨受影響,實質上訂單增長超過收入增長,需求旺盛,在手訂單明顯增加。

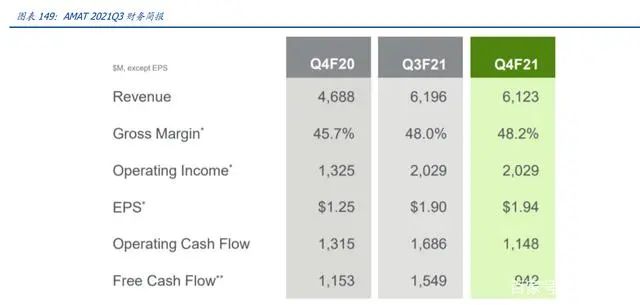

2.2北美設備出貨再創新高,海外設備龍頭展望樂觀2021年11月北美半導體設備出貨再創歷史新高。我們認為北美半導體設備廠商月銷售額對于全球半導體行業景氣度分析、全球半導體設備市場跟蹤具有重要意義。2021年1月以來北美半導體設備廠商月銷售額首次突破了30億美元關口,創歷史新高的同時站穩30億美元以上的位置。2021年11月北美半導體設備商出貨金額達到39.14億美元,再次創歷史新高(前高2021年7月),同比增長50%。全球設備五強占市場主導角色,合計市占率超過70%。全球設備格局競爭,主要前道工藝(刻蝕、沉積、涂膠、熱處理、清洗等)整合成三強AMAT、LAM、TEL。另外,光刻機龍頭ASML市占率80%+;過程控制龍頭KLA市占率50%。根據VLSI,ASML、AMAT、LAMResearch、TEL、KLA五大廠商2020年半導體設備收入合計550億美元,占全球市場約71%。全球半導體設備核心公司快速增長。2021Q3,全球前五大半導體設備廠商(ASML、AMAT、LRCX、TEL、KLAC)半導體設備收入合計達到211億美元,同比增長36%。本輪半導體設備周期在2019Q2觸底,從2019Q4進入快速增長,核心半導體設備公司收入合計增速連續8個季度超過雙位數增長。并且考慮到2020H1開始的疫情沖擊下,設備廠商上游零部件供應、機器發貨受影響,實質上訂單增長超過收入增長,需求旺盛,在手訂單明顯增加。 ASML:光刻機龍頭,累計在手訂單較多。2021Q3營業收入52億歐元,同比增長32.4%。凈利潤為17.40億歐元,同比增長63.8%。毛利率51.7%,營業利潤率為36.6%,凈利潤率為33.2%。2021Q3設備銷售額41億歐元,新增訂單量62億歐元,包括29億歐元EUV訂單。第三季度訂單主要由Logic推動,占到84%,而Memory則占剩余的16%。ASML預計2021Q4營業收入約49~52億元。AMAT:短期收入受限于供應鏈影響,樂觀展望2022年市場需求。2021Q3收入61億美元,同比增長31%;凈利潤17億美元,同比增長51%。毛利率48%,營業利潤率33%。公司受限于供應鏈短缺,影響2021Q3單季度約3億美元收入。截止2021Q3末,公司累計訂單達到118億美元,同比增長77%。2021Q4收入環比指引提升3%。AMAT樂觀展望2022年設備市場繼續成長,AMAT跟蹤目前全球59個晶圓項目合計約350萬片/月的產能,潛在設備采購需求高達3000億美元。LamResearch:營業收入創新高,展望2022年需求依舊強勁。21Q3公司營業收入43.04億美元,環比增長3.84%;EPS為8.27美元,環比增長3.63%。21Q3公司毛利潤率為46%,營業利潤率為32.4%。21Q3公司在中國大陸的營收占比為37%。公司預計2021Q4營業收入為44億美,毛利率46%,營業利潤率32%。公司預計2022年WFE需求旺盛,仍將繼續增長。2021Q3,KLAC營業收入20.8億美元,同比增長35%;凈利潤10.7億美元,同比增長154%。公司指引2021Q4營業收入22.25~24.25億美元,毛利率60.2~62.3%。KLAC預計2022年WFE市場仍然會保持強將增長。

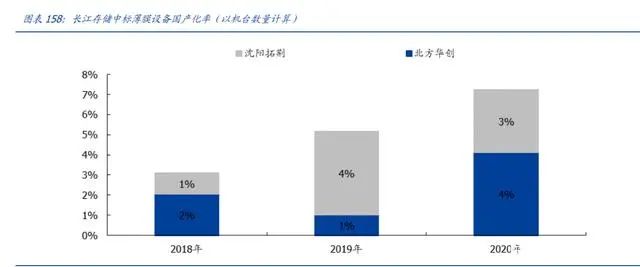

ASML:光刻機龍頭,累計在手訂單較多。2021Q3營業收入52億歐元,同比增長32.4%。凈利潤為17.40億歐元,同比增長63.8%。毛利率51.7%,營業利潤率為36.6%,凈利潤率為33.2%。2021Q3設備銷售額41億歐元,新增訂單量62億歐元,包括29億歐元EUV訂單。第三季度訂單主要由Logic推動,占到84%,而Memory則占剩余的16%。ASML預計2021Q4營業收入約49~52億元。AMAT:短期收入受限于供應鏈影響,樂觀展望2022年市場需求。2021Q3收入61億美元,同比增長31%;凈利潤17億美元,同比增長51%。毛利率48%,營業利潤率33%。公司受限于供應鏈短缺,影響2021Q3單季度約3億美元收入。截止2021Q3末,公司累計訂單達到118億美元,同比增長77%。2021Q4收入環比指引提升3%。AMAT樂觀展望2022年設備市場繼續成長,AMAT跟蹤目前全球59個晶圓項目合計約350萬片/月的產能,潛在設備采購需求高達3000億美元。LamResearch:營業收入創新高,展望2022年需求依舊強勁。21Q3公司營業收入43.04億美元,環比增長3.84%;EPS為8.27美元,環比增長3.63%。21Q3公司毛利潤率為46%,營業利潤率為32.4%。21Q3公司在中國大陸的營收占比為37%。公司預計2021Q4營業收入為44億美,毛利率46%,營業利潤率32%。公司預計2022年WFE需求旺盛,仍將繼續增長。2021Q3,KLAC營業收入20.8億美元,同比增長35%;凈利潤10.7億美元,同比增長154%。公司指引2021Q4營業收入22.25~24.25億美元,毛利率60.2~62.3%。KLAC預計2022年WFE市場仍然會保持強將增長。 2.3國內設備產品力持續提升,打開國產替代空間2020年中國大陸成為全球最大半導體設備市場。根據SEMI,大陸設備市場在2013年之前占全球比重為10%以內,2014~2017年提升至10~20%,2018年之后保持在20%以上,份額呈逐年上行趨勢。2020年,國內晶圓廠投建、半導體行業加大投入,大陸半導體設備市場規模首次在市場全球排首位,達到181億美元,同比增長35.1%,占比26.2%。大陸設備市場空間仍有望進一步增長。大陸廠商國產化率目前較低,且份額有望實現快速提升。國內刻蝕廠商加速導入。跟蹤國內晶圓廠主要招投標數據,刻蝕設備需求工藝類別較多,絕大多數由海外龍頭廠商供應,國內龍頭公司北方華創、中微公司、屹唐半導體處于加速導入過程。以長江存儲、華虹無錫、華力集成的招投標數據進行分析,這三家晶圓廠的刻蝕環節上,國內設備產線的國產化率(以機臺數量計算)平均約為20~30%。根據招標網的數據統計,長江存儲在2019~2020年采購薄膜類設備約每年200多臺(主要是CVD和PVD),主要類別以CVD為主,其中原子層沉積70~80臺。從國產替代率而言,濺鍍(PVD類)北方華創供應數量比重較高,合計達到將近20%;CVD類國產替化率較低,主要國產供應商沈陽拓荊供應占比約2~3%。

2.3國內設備產品力持續提升,打開國產替代空間2020年中國大陸成為全球最大半導體設備市場。根據SEMI,大陸設備市場在2013年之前占全球比重為10%以內,2014~2017年提升至10~20%,2018年之后保持在20%以上,份額呈逐年上行趨勢。2020年,國內晶圓廠投建、半導體行業加大投入,大陸半導體設備市場規模首次在市場全球排首位,達到181億美元,同比增長35.1%,占比26.2%。大陸設備市場空間仍有望進一步增長。大陸廠商國產化率目前較低,且份額有望實現快速提升。國內刻蝕廠商加速導入。跟蹤國內晶圓廠主要招投標數據,刻蝕設備需求工藝類別較多,絕大多數由海外龍頭廠商供應,國內龍頭公司北方華創、中微公司、屹唐半導體處于加速導入過程。以長江存儲、華虹無錫、華力集成的招投標數據進行分析,這三家晶圓廠的刻蝕環節上,國內設備產線的國產化率(以機臺數量計算)平均約為20~30%。根據招標網的數據統計,長江存儲在2019~2020年采購薄膜類設備約每年200多臺(主要是CVD和PVD),主要類別以CVD為主,其中原子層沉積70~80臺。從國產替代率而言,濺鍍(PVD類)北方華創供應數量比重較高,合計達到將近20%;CVD類國產替化率較低,主要國產供應商沈陽拓荊供應占比約2~3%。 我們以截止2021/06的華虹無錫、華力集成的公開招投標數據進行分析。華虹無錫項目累積中標薄膜機臺100多臺,其中國產設備13臺(北方華創5臺鈦、氮化鈦、氮化鉭和鋁銅類的PVD,沈陽拓荊8臺PECVD);華力集成項目累積中標薄膜機臺約90多臺,其中國產設備6臺(北方華創2臺濺射類PVD設備、沈陽拓荊4臺PECVD)。國內龍頭存儲晶圓廠項目中,過程控制設備國產化率低于10%。根據公開招投標信息統計,截止2021/06,長江存儲項目累計中標過程控制類設備約350臺,其中國產設備累計約14臺。上海精測中標6臺集成式膜厚設備;中科飛測中標1臺晶圓表面凹陷檢測系統、5臺光學表面三維形貌量測設備;睿勵科學中標1臺介質薄膜測量系統。KLA的設備機臺數量占總數量約26%,中標數量約93臺,覆蓋將近40種量測、檢測需求。根據招投標信息梳理,除了上述國內龍頭存儲晶圓廠項目之外,在邏輯代工領域,睿勵科學在2019年中標1臺膜厚設備,中科飛測在2020年中標1臺膜厚測試、1臺缺陷檢測。除此之外,公開招投標項目中較少見到國產機臺。過程控制市場仍主要以海外廠商作為主導。離子注入由海外龍頭主導,國內廠商實現突破。根據Gartner數據,全球離子注入企業前三大分別是應用材料、日本SMIT、美國Axcelis,前三家全球市占率合計達到95%。國內集成電路離子注入設備廠商目前規模最大的兩家分別是凱世通和中科信。凱世通的主要產品包括低能大束流離子注入和高能離子注入設備,2020Q4的商業訂單,在2021H1已將首臺低能大束流離子注入機交付國內一家12英寸主流集成電路芯片制造廠,完成設備驗證工作并確認銷售收入;1臺低能大束流重金屬離子注入機和1臺低能大束流超低溫離子注入機已交付客戶;高能離子注入機設備按客戶交付計劃進行組裝。同時在2021H1,公司新增與國內另一家12英寸芯片制造產線的公司簽署1臺低能大束流超低溫離子注入機和1臺高能離子注入機訂單。

我們以截止2021/06的華虹無錫、華力集成的公開招投標數據進行分析。華虹無錫項目累積中標薄膜機臺100多臺,其中國產設備13臺(北方華創5臺鈦、氮化鈦、氮化鉭和鋁銅類的PVD,沈陽拓荊8臺PECVD);華力集成項目累積中標薄膜機臺約90多臺,其中國產設備6臺(北方華創2臺濺射類PVD設備、沈陽拓荊4臺PECVD)。國內龍頭存儲晶圓廠項目中,過程控制設備國產化率低于10%。根據公開招投標信息統計,截止2021/06,長江存儲項目累計中標過程控制類設備約350臺,其中國產設備累計約14臺。上海精測中標6臺集成式膜厚設備;中科飛測中標1臺晶圓表面凹陷檢測系統、5臺光學表面三維形貌量測設備;睿勵科學中標1臺介質薄膜測量系統。KLA的設備機臺數量占總數量約26%,中標數量約93臺,覆蓋將近40種量測、檢測需求。根據招投標信息梳理,除了上述國內龍頭存儲晶圓廠項目之外,在邏輯代工領域,睿勵科學在2019年中標1臺膜厚設備,中科飛測在2020年中標1臺膜厚測試、1臺缺陷檢測。除此之外,公開招投標項目中較少見到國產機臺。過程控制市場仍主要以海外廠商作為主導。離子注入由海外龍頭主導,國內廠商實現突破。根據Gartner數據,全球離子注入企業前三大分別是應用材料、日本SMIT、美國Axcelis,前三家全球市占率合計達到95%。國內集成電路離子注入設備廠商目前規模最大的兩家分別是凱世通和中科信。凱世通的主要產品包括低能大束流離子注入和高能離子注入設備,2020Q4的商業訂單,在2021H1已將首臺低能大束流離子注入機交付國內一家12英寸主流集成電路芯片制造廠,完成設備驗證工作并確認銷售收入;1臺低能大束流重金屬離子注入機和1臺低能大束流超低溫離子注入機已交付客戶;高能離子注入機設備按客戶交付計劃進行組裝。同時在2021H1,公司新增與國內另一家12英寸芯片制造產線的公司簽署1臺低能大束流超低溫離子注入機和1臺高能離子注入機訂單。 三、材料:國產替代開啟,替代廠商已冒頭3.1受益晶圓廠擴產及制程升級,帶動材料需求持續增長2021年半導體市場規模超預期增長,且未來隨著晶圓廠逐步投產,行業產值有望在2030年超過萬億美元市場。根據SEMI在近期的新聞發布會,2021年全球半導體產值有望超過5500億美元,達到歷史新高,且在2022年根據SEMI對于行業資訊機構的統計,平均對于2022年的增長預期將達到9.5%,即2022年市場規模有望突破6000億美元(此為平均值)。此外隨著全球8寸及12寸晶圓新產能逐步的在2022年至2024年的投放,至2024年全球將會有25家8寸晶圓廠投產,60座12寸晶圓廠投放。隨著該85座晶圓廠的投放,至2030年全球半導體晶圓市場將有望達到萬億美元市場,實現年復合增長率約7%。半導體材料–硅片,有望受益整體Capex支出及晶圓逐步投產,市場規模加速增長。隨著全球半導體行業的Capex支出提升、晶圓廠逐步的投產,我們認為作為半導體行業基石的硅片材料將迎來加速成長的趨勢期,至2022年有望較2021年繼續增長6.8%,達到641億美元的市場規模,其中晶圓制造及封裝材料分別為413和228億美元。在全球半導體材料的需求格局之中,中國大陸從2011年的10%的需求占比,至2019年已經達到占據全球需求總量的16.7%,僅次于中國臺灣(21.7%)及韓國(16.9%),位列全球第二。隨著整個半導體產業的持續增長,以及中國大陸不斷新建的代工產能,我們有望看到中國大陸半導體市場規模增速將會持續超越全球增速的同時,攀登至全球需求第一的寶座。

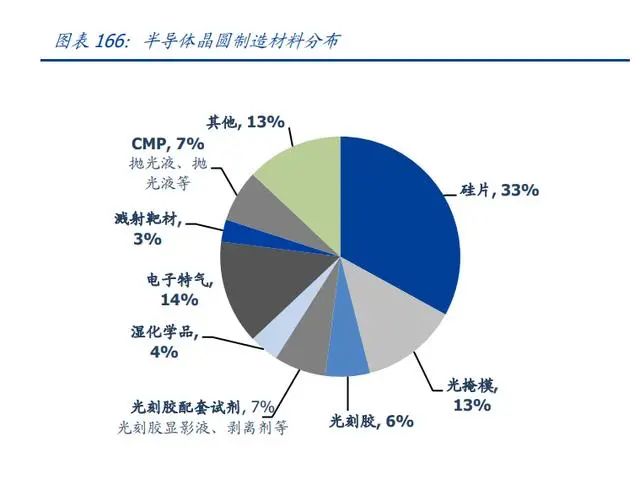

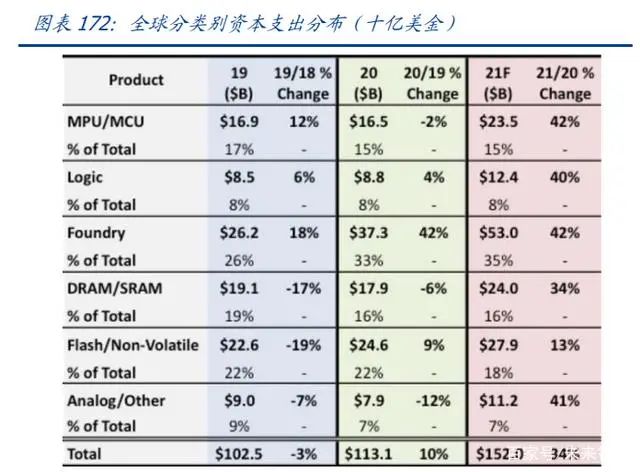

三、材料:國產替代開啟,替代廠商已冒頭3.1受益晶圓廠擴產及制程升級,帶動材料需求持續增長2021年半導體市場規模超預期增長,且未來隨著晶圓廠逐步投產,行業產值有望在2030年超過萬億美元市場。根據SEMI在近期的新聞發布會,2021年全球半導體產值有望超過5500億美元,達到歷史新高,且在2022年根據SEMI對于行業資訊機構的統計,平均對于2022年的增長預期將達到9.5%,即2022年市場規模有望突破6000億美元(此為平均值)。此外隨著全球8寸及12寸晶圓新產能逐步的在2022年至2024年的投放,至2024年全球將會有25家8寸晶圓廠投產,60座12寸晶圓廠投放。隨著該85座晶圓廠的投放,至2030年全球半導體晶圓市場將有望達到萬億美元市場,實現年復合增長率約7%。半導體材料–硅片,有望受益整體Capex支出及晶圓逐步投產,市場規模加速增長。隨著全球半導體行業的Capex支出提升、晶圓廠逐步的投產,我們認為作為半導體行業基石的硅片材料將迎來加速成長的趨勢期,至2022年有望較2021年繼續增長6.8%,達到641億美元的市場規模,其中晶圓制造及封裝材料分別為413和228億美元。在全球半導體材料的需求格局之中,中國大陸從2011年的10%的需求占比,至2019年已經達到占據全球需求總量的16.7%,僅次于中國臺灣(21.7%)及韓國(16.9%),位列全球第二。隨著整個半導體產業的持續增長,以及中國大陸不斷新建的代工產能,我們有望看到中國大陸半導體市場規模增速將會持續超越全球增速的同時,攀登至全球需求第一的寶座。 下游晶圓廠整體產能增長,疊加制程升級,半導體核心晶圓制造材料有望進入量價齊升的增長趨勢。根據ICInsight的統計及預估,在不包含三星、英特爾等IDM類型晶圓代工市場而言,2020年純晶圓代工市場或實現了約19%的增長,達到了677億美元的市場規模,是過去多年以來最高的增速幅度。而隨著5G帶來的硅含量滲透的景氣及需求的爆發,未來市場預計將持續增長,至2024年IDM+Pure-PlayFoundry將會有合計約1075億美元的市場規模。此外不僅市場規模在不斷的提升,看到全球12寸晶圓的產能的增長情況,在2019年全球12寸晶圓的產能超過540萬片/月,至2024年之時,全球12寸晶圓產能將會超過720萬片/月。全球半導體制造商在2020年至2024年將持續提高8寸晶圓廠產能,預計增加95萬片/月,復合增速將達到17%,至2024年將會達到660萬片/月的最高記錄。而這其中,中國占據大多數產能,在2021年已經達到了18%,在未來的產能不斷擴張的情況下,有望占比持續提高。此外看到ICInsights對全球半導體廠商Capex支出的統計,2021年預計整體Capex支出在15200億美元,達到了歷史最高水位,其中Foundry(代工)占35%,對應530億美元的Capex支出;至2022年及后續幾年,隨著產能的逐步投放,但是Capex支出持續,根據Omdia的統計,2022年至2023年的Capex平均值也同樣超過1160億美元(2021年Omdia預計約為1260億美元)。

下游晶圓廠整體產能增長,疊加制程升級,半導體核心晶圓制造材料有望進入量價齊升的增長趨勢。根據ICInsight的統計及預估,在不包含三星、英特爾等IDM類型晶圓代工市場而言,2020年純晶圓代工市場或實現了約19%的增長,達到了677億美元的市場規模,是過去多年以來最高的增速幅度。而隨著5G帶來的硅含量滲透的景氣及需求的爆發,未來市場預計將持續增長,至2024年IDM+Pure-PlayFoundry將會有合計約1075億美元的市場規模。此外不僅市場規模在不斷的提升,看到全球12寸晶圓的產能的增長情況,在2019年全球12寸晶圓的產能超過540萬片/月,至2024年之時,全球12寸晶圓產能將會超過720萬片/月。全球半導體制造商在2020年至2024年將持續提高8寸晶圓廠產能,預計增加95萬片/月,復合增速將達到17%,至2024年將會達到660萬片/月的最高記錄。而這其中,中國占據大多數產能,在2021年已經達到了18%,在未來的產能不斷擴張的情況下,有望占比持續提高。此外看到ICInsights對全球半導體廠商Capex支出的統計,2021年預計整體Capex支出在15200億美元,達到了歷史最高水位,其中Foundry(代工)占35%,對應530億美元的Capex支出;至2022年及后續幾年,隨著產能的逐步投放,但是Capex支出持續,根據Omdia的統計,2022年至2023年的Capex平均值也同樣超過1160億美元(2021年Omdia預計約為1260億美元)。 從全球角度我們看到了晶圓產能無論是8寸或者12寸均處于高速增長的趨勢之中,再聚焦至中國大陸的晶圓產能增長情況來看,更是呈現了較全球產能增長更高的增速,這也將給國產半導體材料帶來更大替代契機以及可滲透空間。根據集微網對中國晶圓廠的產能統計與梳理,在2021年年中,中國8寸晶圓及12寸晶圓產能分別約為74萬片/月和38.9萬片/月;而至遠期中國的規劃全部建成并投產后,中國內資8寸及12寸產能有望分別達到135萬片/月和145.4萬片/月,分別實現82%和374%的增速,而這也將帶動中國內資市場對于硅片的需求的大幅提升。全球芯片制程節點對應收入占比持續提升。我們根據Sumco的數據統計,在全球半導體產值中,按照不同制程節點進行占比分布可以看到,從15Q1至21Q1的28nm及其以下制程占比,從47%增長至74%。以光刻膠為例,看到中國半導體光刻膠市場,在2015年光刻膠市場約為17.8億元,而至2020年中國半導體光刻膠市場整體已經增長至約27.4億元,且至2021年有望達到整體31億人民幣的市場規模。中國市場半導體光刻膠市場在2019年至2021年的增速持續走高的核心原因我們認為是中國半導體晶圓代工的產能增速迅猛,因此給中國大陸市場帶來個更大的增速。看到中國/全球晶圓廠的擴產,以及制程及晶圓尺寸帶來的價值量變化,因此我們判斷隨著中國及全球的晶圓產能持續擴張,以及集成電路制程的不斷提升,中國IC光刻膠市場有望向著100億人民幣規模發展,并且我們認為中國半導體晶圓制造的核心原材料都將會有類似的增速。

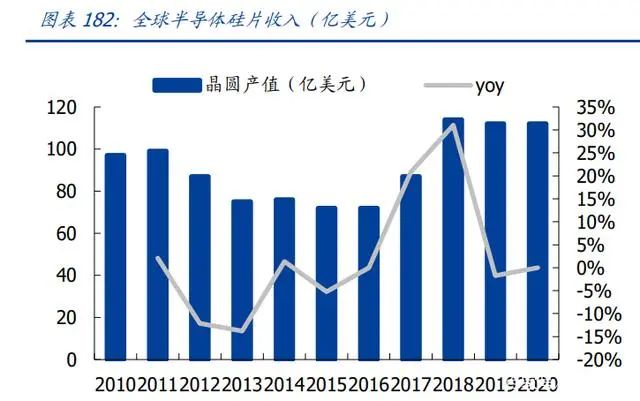

從全球角度我們看到了晶圓產能無論是8寸或者12寸均處于高速增長的趨勢之中,再聚焦至中國大陸的晶圓產能增長情況來看,更是呈現了較全球產能增長更高的增速,這也將給國產半導體材料帶來更大替代契機以及可滲透空間。根據集微網對中國晶圓廠的產能統計與梳理,在2021年年中,中國8寸晶圓及12寸晶圓產能分別約為74萬片/月和38.9萬片/月;而至遠期中國的規劃全部建成并投產后,中國內資8寸及12寸產能有望分別達到135萬片/月和145.4萬片/月,分別實現82%和374%的增速,而這也將帶動中國內資市場對于硅片的需求的大幅提升。全球芯片制程節點對應收入占比持續提升。我們根據Sumco的數據統計,在全球半導體產值中,按照不同制程節點進行占比分布可以看到,從15Q1至21Q1的28nm及其以下制程占比,從47%增長至74%。以光刻膠為例,看到中國半導體光刻膠市場,在2015年光刻膠市場約為17.8億元,而至2020年中國半導體光刻膠市場整體已經增長至約27.4億元,且至2021年有望達到整體31億人民幣的市場規模。中國市場半導體光刻膠市場在2019年至2021年的增速持續走高的核心原因我們認為是中國半導體晶圓代工的產能增速迅猛,因此給中國大陸市場帶來個更大的增速。看到中國/全球晶圓廠的擴產,以及制程及晶圓尺寸帶來的價值量變化,因此我們判斷隨著中國及全球的晶圓產能持續擴張,以及集成電路制程的不斷提升,中國IC光刻膠市場有望向著100億人民幣規模發展,并且我們認為中國半導體晶圓制造的核心原材料都將會有類似的增速。 3.2硅片、光刻膠、CMP持續突破,進步飛速,多點開花3.2.1硅片:12寸硅片或將供不應求,行業景氣度將迎數年上行周期由于半導體行業與全球宏觀形勢緊密相關,全球半導體硅片行業在2009年受經濟危機影響,出貨量與銷售額均出現下滑;2010年智能手機放量增長,硅片行業大幅反彈;2011年-2016年,全球經濟復蘇但較為低迷,硅片行業易隨之低速發展;2017年以來,得益于半導體終端市場需求強勁,半導體市場規模不斷增長,于2018年突破百億美元大關。至2020年全球半導體硅片的收入已經達到112億美元的規模,且至2021年出貨量有望也達到了143億平方英寸。2008年至2013年,中國大陸半導體硅片市場發展趨勢與全球半導體硅片市場一致。2014年起,隨著中國半導體制造生產線投產、中國半導體制造技術的不斷進步與中國半導體終端市場的飛速發展,中國大陸半導體硅片市場步入飛躍式發展階段。2016年-2020年,中國半導體硅片銷售額從5.00億美元上升至13.5億美元,年均復合增長率高達41.17%。中國作為全球最大的半導體終端市場,未來隨著中國芯片制造產能的持續擴張,中國半導體硅片市場的規模將繼續以高于全球市場的速度增長。全球硅片行業或即將進入供不應求,行業供需緊平衡或將推動半導體硅片漲價潮。我們根據全球前三大的硅片供應商SUMCO在21Q3法說會材料可見,全球硅片的供需關系在2021年達到了正好平衡的狀態,供給與需求之比為98%;然而硅片行業擴產周期較長(新擴產周期平均超過2.5年),且海外前五大硅片供應商的擴產均在2020-2021年推出,然而全球半導體晶圓產能的增長卻是逐季增長,因此我們認為全球的硅片需求或將在未來的3年~5年內進入緊缺的通道。而供需不平衡的基礎上,我們認為短供的硅片有望進入漲價周期,且維持3-5年的時間長度,帶動硅片行業的景氣上行。

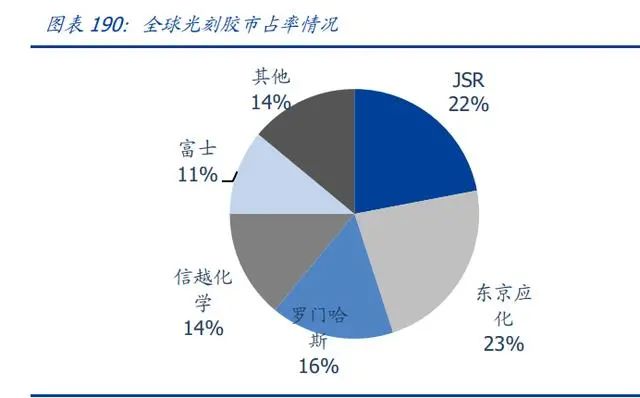

3.2硅片、光刻膠、CMP持續突破,進步飛速,多點開花3.2.1硅片:12寸硅片或將供不應求,行業景氣度將迎數年上行周期由于半導體行業與全球宏觀形勢緊密相關,全球半導體硅片行業在2009年受經濟危機影響,出貨量與銷售額均出現下滑;2010年智能手機放量增長,硅片行業大幅反彈;2011年-2016年,全球經濟復蘇但較為低迷,硅片行業易隨之低速發展;2017年以來,得益于半導體終端市場需求強勁,半導體市場規模不斷增長,于2018年突破百億美元大關。至2020年全球半導體硅片的收入已經達到112億美元的規模,且至2021年出貨量有望也達到了143億平方英寸。2008年至2013年,中國大陸半導體硅片市場發展趨勢與全球半導體硅片市場一致。2014年起,隨著中國半導體制造生產線投產、中國半導體制造技術的不斷進步與中國半導體終端市場的飛速發展,中國大陸半導體硅片市場步入飛躍式發展階段。2016年-2020年,中國半導體硅片銷售額從5.00億美元上升至13.5億美元,年均復合增長率高達41.17%。中國作為全球最大的半導體終端市場,未來隨著中國芯片制造產能的持續擴張,中國半導體硅片市場的規模將繼續以高于全球市場的速度增長。全球硅片行業或即將進入供不應求,行業供需緊平衡或將推動半導體硅片漲價潮。我們根據全球前三大的硅片供應商SUMCO在21Q3法說會材料可見,全球硅片的供需關系在2021年達到了正好平衡的狀態,供給與需求之比為98%;然而硅片行業擴產周期較長(新擴產周期平均超過2.5年),且海外前五大硅片供應商的擴產均在2020-2021年推出,然而全球半導體晶圓產能的增長卻是逐季增長,因此我們認為全球的硅片需求或將在未來的3年~5年內進入緊缺的通道。而供需不平衡的基礎上,我們認為短供的硅片有望進入漲價周期,且維持3-5年的時間長度,帶動硅片行業的景氣上行。 3.2.2光刻膠:國產替代拉開序幕,行業加速爆發成長整體來看,全球光刻膠行業主要被JSR、東京應化、羅門哈斯、信越化學、及富士電子材料占據,前五大家占據了全球光刻膠領域的86%;如若聚焦到全球半導體用光刻膠領域,前六大家(主要以日本為主)實現了對于市場的87%的占據。而半導體國產光刻膠的發展速度遠遠慢于其他產業,原因在于:1.光刻膠的驗證周期長。光刻膠批量測試的過程需要占用晶圓廠機臺的產線時間,在產能緊張的時期測試時間將會被延長。測試的過程需要與光刻機、掩膜版及半導體制程中的許多工藝步驟配合,且成本極高。通常半導體光刻膠驗證周期為2-3年。但驗證后便會形成長期供應關系,甚至在未來會推動企業之間的聯合研發。2.原材料成膜樹脂具有專利壁壘。樹脂的合成難度高,通常光刻膠廠商在合成一種樹脂后會申請相應的專利,目前樹脂結構上的專利主要被日本公司占據。3.光刻膠產品品類多,配方需要滿足差異化需求。根據產品需求來調配適合的樹脂來滿足差異化需求對于光刻膠企業是一大難點,也是光刻膠制造商最核心的技術。隨著中國半導體光刻膠逐步突破技術壁壘,實現部分產品種類上對于海外領先者們的替代;此外,隨著中國晶圓廠不斷擴產新線,我們有望看到中國光刻膠企業產品加速導入新產線,從過去的Baseline規則的追逐者向著Baseline制定者的身份轉變,在巨大的國產替代空間內實現成長的巨大動力。

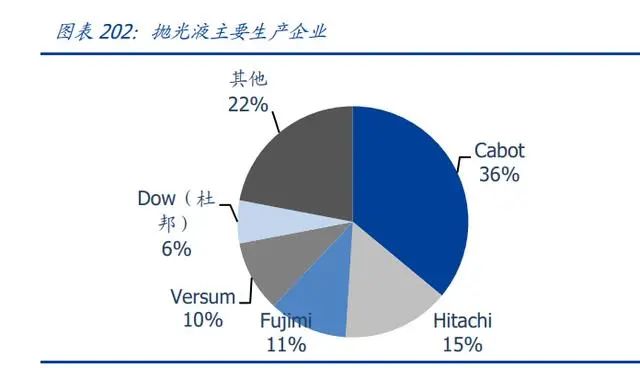

3.2.2光刻膠:國產替代拉開序幕,行業加速爆發成長整體來看,全球光刻膠行業主要被JSR、東京應化、羅門哈斯、信越化學、及富士電子材料占據,前五大家占據了全球光刻膠領域的86%;如若聚焦到全球半導體用光刻膠領域,前六大家(主要以日本為主)實現了對于市場的87%的占據。而半導體國產光刻膠的發展速度遠遠慢于其他產業,原因在于:1.光刻膠的驗證周期長。光刻膠批量測試的過程需要占用晶圓廠機臺的產線時間,在產能緊張的時期測試時間將會被延長。測試的過程需要與光刻機、掩膜版及半導體制程中的許多工藝步驟配合,且成本極高。通常半導體光刻膠驗證周期為2-3年。但驗證后便會形成長期供應關系,甚至在未來會推動企業之間的聯合研發。2.原材料成膜樹脂具有專利壁壘。樹脂的合成難度高,通常光刻膠廠商在合成一種樹脂后會申請相應的專利,目前樹脂結構上的專利主要被日本公司占據。3.光刻膠產品品類多,配方需要滿足差異化需求。根據產品需求來調配適合的樹脂來滿足差異化需求對于光刻膠企業是一大難點,也是光刻膠制造商最核心的技術。隨著中國半導體光刻膠逐步突破技術壁壘,實現部分產品種類上對于海外領先者們的替代;此外,隨著中國晶圓廠不斷擴產新線,我們有望看到中國光刻膠企業產品加速導入新產線,從過去的Baseline規則的追逐者向著Baseline制定者的身份轉變,在巨大的國產替代空間內實現成長的巨大動力。 此外光刻膠行業我們也看到了例如彤程新材這類的做行業垂直整合的公司,將進一步的推動中國國產半導體光刻膠全產業鏈的國產化及自主可控,而行業的垂直整合也將為公司帶來研發及利潤率的加速及提高,正向循環的推動這一細分材料的國產化。3.2.3CMP:去美化+國產化已初成型,有望進入收入利潤高速爆發期CMP拋光材料主要包括拋光液、拋光墊及其他,在CMP材料中分別占據了49%、33%。但是美國廠商在該兩個最重要的材料之中占據了巨大的供應方面的市場份額:此外CMP環節(拋光液、拋光墊等)均和上述光刻膠相同,受益于下游晶圓廠擴張帶來的需求增長,并且在CMP環節,隨著制程的提升,對于CMP工序需求同樣在大幅提升。從2D至3DNAND的升級之中,CMP拋光步驟根據Cabot的測算,拋光步驟也從原來的6.4提升至13.6,超過100的步驟增長;另一方面對于邏輯芯片制程的提高,單片晶圓的拋光次數也從28nm所需的約400次提升至5nm的超過1200次。而對于CMP拋光墊和拋光液均屬于日常耗材,故隨著CMP步驟以及拋光次數的增長。因此我們根據中國材料聯盟及CMP環節成本占比進行測算,中國至2021年市場拋光液和拋光墊市場分別達到了19.3和13.0億元,而隨著未來中國晶圓廠及制程升級帶來的推動,我們預計中國遠期拋光液及拋光墊市場有望分別達到60-75和40-45億元的市場規模。

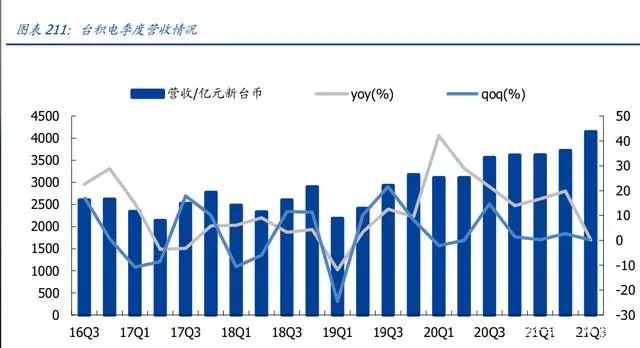

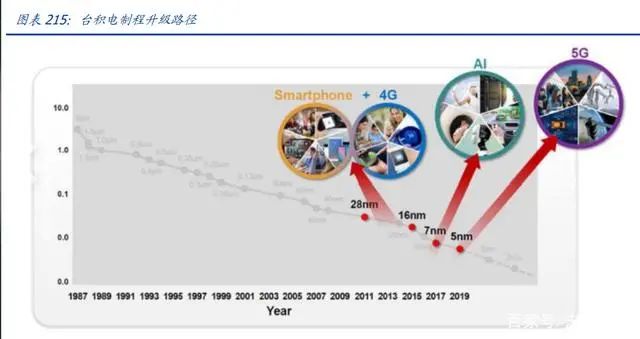

此外光刻膠行業我們也看到了例如彤程新材這類的做行業垂直整合的公司,將進一步的推動中國國產半導體光刻膠全產業鏈的國產化及自主可控,而行業的垂直整合也將為公司帶來研發及利潤率的加速及提高,正向循環的推動這一細分材料的國產化。3.2.3CMP:去美化+國產化已初成型,有望進入收入利潤高速爆發期CMP拋光材料主要包括拋光液、拋光墊及其他,在CMP材料中分別占據了49%、33%。但是美國廠商在該兩個最重要的材料之中占據了巨大的供應方面的市場份額:此外CMP環節(拋光液、拋光墊等)均和上述光刻膠相同,受益于下游晶圓廠擴張帶來的需求增長,并且在CMP環節,隨著制程的提升,對于CMP工序需求同樣在大幅提升。從2D至3DNAND的升級之中,CMP拋光步驟根據Cabot的測算,拋光步驟也從原來的6.4提升至13.6,超過100的步驟增長;另一方面對于邏輯芯片制程的提高,單片晶圓的拋光次數也從28nm所需的約400次提升至5nm的超過1200次。而對于CMP拋光墊和拋光液均屬于日常耗材,故隨著CMP步驟以及拋光次數的增長。因此我們根據中國材料聯盟及CMP環節成本占比進行測算,中國至2021年市場拋光液和拋光墊市場分別達到了19.3和13.0億元,而隨著未來中國晶圓廠及制程升級帶來的推動,我們預計中國遠期拋光液及拋光墊市場有望分別達到60-75和40-45億元的市場規模。 3.3國產材料全面開花,未來空間巨大國產材料進展飛速,增速巨大,國產化進度拭目以待。以下我們摘錄了部分電子半導體材料廠商的電子材料營收綜合來看,綜合來看至2021年上半年(或21Q3),以下半導體材料廠商的營收均呈現了爆發式的增長。我們認為這就是中國半導體材料行業技術及工藝積累到位,以及下游擴產推動,和國產化加速的三方努力之下的成果,助力中國半導體材料行業各類廠商的蓬勃發展。同時我們統計了以下各個廠商在Wind一致預期下的收入預測總和(或按照半年報/三季報數據線性外推),2021年以下廠商大致收入總和約為95億元人民幣,較2020年收入總和(67.7億元)增長約40%,增速巨大。此外再考慮到其他未收錄的非上市公司及上市公司,我們展開樂觀假設:中國2021年有著電子半導體材料營收規模150億人民幣(更多的為中低端產品,高端產品仍然在持續突破及替代),在當前2021年600億美元的全球市場之中也僅僅5%不到的替代率;在中國所需的產值約114億美元(對應19%的全球需求)的市場需求中,也僅占了20%,因此可以看到中國無論是在中國或者全球市場之中,均有著巨大的國產化空間。除了以上我們節選的部分半導體及電子材料廠商對于中國卡脖子關鍵材料的替代以外,還有眾多A股上市公司在努力的投入研發力量致力于更多材料的國產化。無論是成本占比最大的半導體硅片,再到被美國高度壟斷的CMP(拋光液及拋光墊)材料,均都實現了一定的技術突破,在不同的實現果實的收獲。四、制造:晶圓廠繼續上行,新能源時代功率產業快速增長4.1晶圓廠展望持續上行,行業盈利能力提升臺積電:盈利能力持續提升,先進制程貢獻大三季度營收貼近指引上限,盈利水平環比再提升。21Q3以美元計公司營收148.8億美元(指引146~149億美元),同比增長22.6%,環比增長12.0%;以新臺幣計,公司21Q3營收4146.7億新臺幣,同比增速16.3%,環比增速11.4%。21Q3凈利1562.6億元新臺幣,同比增長13.8%,環比增長16.3%。Q3毛利率51.3%(指引49.5%~51.5%),環比提升1.3%,營業利潤率41.2%(指引38.5%~40.5%),環比提升2.1%,凈利率37.7%,環比提升1.6%。臺積電預計Q4營收154~157億美金,中值qoq+4.5%;2021全年美元計營收+24%,各應用領域將有全面增長。長期看,5G,HPC(高性能計算)相關應用需求強勁,包括手機,高效計算,IoT,汽車等。臺積電展望Q4毛利率51~53%,中樞52%;全年50%+,系N5稀釋及匯率影響;長期可實現≥50%毛利率。Q4營業利潤率39~41%公司預計資本開支2021全年300億美元,產能2021~2022都將緊張。5G,HPC長期驅動行業高景氣,疫情加速數字化轉型,臺積電預期2020-2025年營收CAGR接近指引(10~15%)上限。公司將持續與客戶合作協同產能,提價公司價值及ASP。另外,考慮疫情和地緣政治影響,臺積電預計客戶及供應鏈H2會穩步提高存貨至高于歷史水平,保證供應鏈安全。

3.3國產材料全面開花,未來空間巨大國產材料進展飛速,增速巨大,國產化進度拭目以待。以下我們摘錄了部分電子半導體材料廠商的電子材料營收綜合來看,綜合來看至2021年上半年(或21Q3),以下半導體材料廠商的營收均呈現了爆發式的增長。我們認為這就是中國半導體材料行業技術及工藝積累到位,以及下游擴產推動,和國產化加速的三方努力之下的成果,助力中國半導體材料行業各類廠商的蓬勃發展。同時我們統計了以下各個廠商在Wind一致預期下的收入預測總和(或按照半年報/三季報數據線性外推),2021年以下廠商大致收入總和約為95億元人民幣,較2020年收入總和(67.7億元)增長約40%,增速巨大。此外再考慮到其他未收錄的非上市公司及上市公司,我們展開樂觀假設:中國2021年有著電子半導體材料營收規模150億人民幣(更多的為中低端產品,高端產品仍然在持續突破及替代),在當前2021年600億美元的全球市場之中也僅僅5%不到的替代率;在中國所需的產值約114億美元(對應19%的全球需求)的市場需求中,也僅占了20%,因此可以看到中國無論是在中國或者全球市場之中,均有著巨大的國產化空間。除了以上我們節選的部分半導體及電子材料廠商對于中國卡脖子關鍵材料的替代以外,還有眾多A股上市公司在努力的投入研發力量致力于更多材料的國產化。無論是成本占比最大的半導體硅片,再到被美國高度壟斷的CMP(拋光液及拋光墊)材料,均都實現了一定的技術突破,在不同的實現果實的收獲。四、制造:晶圓廠繼續上行,新能源時代功率產業快速增長4.1晶圓廠展望持續上行,行業盈利能力提升臺積電:盈利能力持續提升,先進制程貢獻大三季度營收貼近指引上限,盈利水平環比再提升。21Q3以美元計公司營收148.8億美元(指引146~149億美元),同比增長22.6%,環比增長12.0%;以新臺幣計,公司21Q3營收4146.7億新臺幣,同比增速16.3%,環比增速11.4%。21Q3凈利1562.6億元新臺幣,同比增長13.8%,環比增長16.3%。Q3毛利率51.3%(指引49.5%~51.5%),環比提升1.3%,營業利潤率41.2%(指引38.5%~40.5%),環比提升2.1%,凈利率37.7%,環比提升1.6%。臺積電預計Q4營收154~157億美金,中值qoq+4.5%;2021全年美元計營收+24%,各應用領域將有全面增長。長期看,5G,HPC(高性能計算)相關應用需求強勁,包括手機,高效計算,IoT,汽車等。臺積電展望Q4毛利率51~53%,中樞52%;全年50%+,系N5稀釋及匯率影響;長期可實現≥50%毛利率。Q4營業利潤率39~41%公司預計資本開支2021全年300億美元,產能2021~2022都將緊張。5G,HPC長期驅動行業高景氣,疫情加速數字化轉型,臺積電預期2020-2025年營收CAGR接近指引(10~15%)上限。公司將持續與客戶合作協同產能,提價公司價值及ASP。另外,考慮疫情和地緣政治影響,臺積電預計客戶及供應鏈H2會穩步提高存貨至高于歷史水平,保證供應鏈安全。 臺南N5/N3需求強勁故預計繼續擴產;美國Arizona12寸廠計劃2022H2設備搬入,一期5nm20kwpm24Q1量產,不排除二期建設可能;國內南京目前16nm25kwpm,計劃增加28nm產能以滿足客戶特殊工藝需求,2022H2開始量產,2023年中達到40kwpm產能。終端存貨水平(手機、PC)在21H2開始提高(庫存水平修正),認為長期供應鏈將保持較高水平存貨水平,主要是因為致使客戶提高存貨水平的因素仍然存在。臺積電2021-2022年產能利用率將持續緊張。即使手機、PC出貨放緩,但設備硅含量提升。聯電:業績超預期,展望2021Q4量、價均繼續向上聯電第三季度營收為20.08億美元,高于市場預期的19.9億美元,同比增長24.6%;第三季度凈利潤為6.23億美元,同比增長92.6%。得益于電腦、消費產品和通訊終端領域的強勁需求,同時12吋晶圓出貨增長,產品結構持續優化,帶動ASP提升。整體晶圓出貨量較前一季成長2.6%,達到250萬片8吋約當晶圓。毛利率增長迅速,積極優化產品。公司自2019年來毛利率迅速增長,受益于產品平均售價將連續上漲,公司第三季度的毛利潤率進一步提升至36.8%,相較于2020年同期(21.8%)大幅提升。公司目前正致力于優化產品,削減成本,來自28nm制程的營收持續成長,而在22nm產品tapeouts來自無線通訊、顯示器和物聯網的份額也逐漸增加,進一步充實了公司產品線的多樣化,牽引公司利潤率提升。

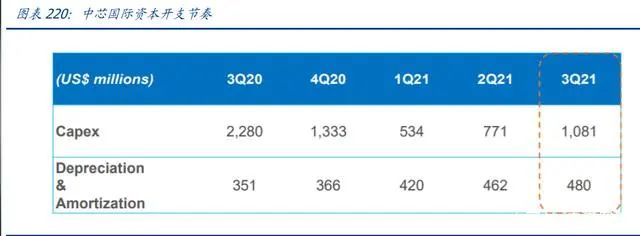

臺南N5/N3需求強勁故預計繼續擴產;美國Arizona12寸廠計劃2022H2設備搬入,一期5nm20kwpm24Q1量產,不排除二期建設可能;國內南京目前16nm25kwpm,計劃增加28nm產能以滿足客戶特殊工藝需求,2022H2開始量產,2023年中達到40kwpm產能。終端存貨水平(手機、PC)在21H2開始提高(庫存水平修正),認為長期供應鏈將保持較高水平存貨水平,主要是因為致使客戶提高存貨水平的因素仍然存在。臺積電2021-2022年產能利用率將持續緊張。即使手機、PC出貨放緩,但設備硅含量提升。聯電:業績超預期,展望2021Q4量、價均繼續向上聯電第三季度營收為20.08億美元,高于市場預期的19.9億美元,同比增長24.6%;第三季度凈利潤為6.23億美元,同比增長92.6%。得益于電腦、消費產品和通訊終端領域的強勁需求,同時12吋晶圓出貨增長,產品結構持續優化,帶動ASP提升。整體晶圓出貨量較前一季成長2.6%,達到250萬片8吋約當晶圓。毛利率增長迅速,積極優化產品。公司自2019年來毛利率迅速增長,受益于產品平均售價將連續上漲,公司第三季度的毛利潤率進一步提升至36.8%,相較于2020年同期(21.8%)大幅提升。公司目前正致力于優化產品,削減成本,來自28nm制程的營收持續成長,而在22nm產品tapeouts來自無線通訊、顯示器和物聯網的份額也逐漸增加,進一步充實了公司產品線的多樣化,牽引公司利潤率提升。 展望第四季度,公司預計晶圓出貨量****仍將持穩,其中晶圓出貨量將持續增加1%至2%,這歸功于生產效率和產品優化的持續改進,預期8吋和12吋廠的產能利用率將維持滿載100%;公司預計產品價格也將持續向上,預計在第四季度中產品的美元計價的ASP會再有1-2%的幅度提升,毛利率將保持在30%以上,年度營收成長率有望優于產業平均值(12%),主要是5G、電動車、物聯網等應用帶動結構性需求成長的支撐下,預期聯電2022年營收成長率將優于產業預估值。在資本支出方面,公司對市場需求量的持續增長十分有信心,并大幅投入生產力的提高。聯電預期,2021年維持原訂23億美元(約新臺幣644億元)水準,南科Fab12AP5廠區擴產的1萬片產能,將在2022年第2季到位,P6擴產的2.75萬片產能,則從2023年第2季起陸續投產。隨著臺南旗艦廠區Fab12A的P5及P6擴廠計劃進行,鑒于客戶的強勁需求,聯電在2022年或將繼續成長并取得更多的市占率。中芯國際:經營表現超預期,四季度指引再創歷史新高中芯國際2021年三季報營業收入增長超預期,毛利率如期環比提升。公司2021Q3營收14.15億美元,環比增長5.3%(此前指引區間為環比+2~4%),同比增長30.7%。2021Q3毛利率33.1%(此前指引區間為32~34%),環比提升3.0pct,同比提升8.9pct。臨港項目合資協議披露,總投資額88.66億美元擴產12英寸晶圓。合資公司注冊資本55億美元,其中中芯控股、國家集成電路基金II和海臨微各自同意出資36.55億美元、9.22億美元和9.23億美元,分別占臨港合資公司注冊資本66.45%、16.77%、16.78%。扣非業績依然強勁,持續加大研發和擴產。公司2021年前三個季度的扣非凈利潤分別為6.78、16.61、13.93億元。不考慮2021Q2大量非經營因素(處置子公司一次性2.31億美元、投資收益1億美元等),2021Q3扣非凈利潤環比下滑的主要原因是研發活動增加,深圳新廠試經營相關開支增加,以及股****激勵攤銷。公司持續進行研發追趕、產能擴張,加強半導體產業人才激勵,導致研發費用、管理費用環比增長0.23億美元、0.21億美元。

展望第四季度,公司預計晶圓出貨量****仍將持穩,其中晶圓出貨量將持續增加1%至2%,這歸功于生產效率和產品優化的持續改進,預期8吋和12吋廠的產能利用率將維持滿載100%;公司預計產品價格也將持續向上,預計在第四季度中產品的美元計價的ASP會再有1-2%的幅度提升,毛利率將保持在30%以上,年度營收成長率有望優于產業平均值(12%),主要是5G、電動車、物聯網等應用帶動結構性需求成長的支撐下,預期聯電2022年營收成長率將優于產業預估值。在資本支出方面,公司對市場需求量的持續增長十分有信心,并大幅投入生產力的提高。聯電預期,2021年維持原訂23億美元(約新臺幣644億元)水準,南科Fab12AP5廠區擴產的1萬片產能,將在2022年第2季到位,P6擴產的2.75萬片產能,則從2023年第2季起陸續投產。隨著臺南旗艦廠區Fab12A的P5及P6擴廠計劃進行,鑒于客戶的強勁需求,聯電在2022年或將繼續成長并取得更多的市占率。中芯國際:經營表現超預期,四季度指引再創歷史新高中芯國際2021年三季報營業收入增長超預期,毛利率如期環比提升。公司2021Q3營收14.15億美元,環比增長5.3%(此前指引區間為環比+2~4%),同比增長30.7%。2021Q3毛利率33.1%(此前指引區間為32~34%),環比提升3.0pct,同比提升8.9pct。臨港項目合資協議披露,總投資額88.66億美元擴產12英寸晶圓。合資公司注冊資本55億美元,其中中芯控股、國家集成電路基金II和海臨微各自同意出資36.55億美元、9.22億美元和9.23億美元,分別占臨港合資公司注冊資本66.45%、16.77%、16.78%。扣非業績依然強勁,持續加大研發和擴產。公司2021年前三個季度的扣非凈利潤分別為6.78、16.61、13.93億元。不考慮2021Q2大量非經營因素(處置子公司一次性2.31億美元、投資收益1億美元等),2021Q3扣非凈利潤環比下滑的主要原因是研發活動增加,深圳新廠試經營相關開支增加,以及股****激勵攤銷。公司持續進行研發追趕、產能擴張,加強半導體產業人才激勵,導致研發費用、管理費用環比增長0.23億美元、0.21億美元。 先進制程貢獻超預期,均價提升明顯。從代工的經營性業績上看,產能利用率連續兩個季度超過100%。2021Q3晶圓出貨量172萬片,環比下降1.5%,但晶圓ASP達到了773元/等效8寸片,環比提升9.4%。2021Q3公司毛利率達到33.1%,達到近十幾年來高位,公司指引2021Q4毛利率中樞環比繼續上升1pct。均價提升和公司毛利率提升反映公司產品組合優化,從制程角度看,公司21Q3FinFet/28nm營收占比達到18.2%,創歷史新高,收入體量約2.4億美元,環比提升35%。其他制程增長顯著的主要是55/65nm(環比+2.8%,同比+79%)、0.11/0.13um(環比下降1.3%、同比增長76%)。2021Q4指引超預期,2021年行業繼續景氣、供不應求。2021Q4收入指引環比增長11~13%,將進一步創歷史新高,毛利率33~35%,達到近十年來高位。2021年公司繼續滿載運營,擴產1萬片12寸、4.5萬片8寸。公司前三季度合計資本開支23.86億美元,且維持2021年全年資本開支43億美元,其中大部分用于成熟工藝的擴產,小部分用于先進工藝、北京新合資項目土建及其它。公司持續加大研發投入、資本開支力度,為2022年保持增長奠定基礎。

先進制程貢獻超預期,均價提升明顯。從代工的經營性業績上看,產能利用率連續兩個季度超過100%。2021Q3晶圓出貨量172萬片,環比下降1.5%,但晶圓ASP達到了773元/等效8寸片,環比提升9.4%。2021Q3公司毛利率達到33.1%,達到近十幾年來高位,公司指引2021Q4毛利率中樞環比繼續上升1pct。均價提升和公司毛利率提升反映公司產品組合優化,從制程角度看,公司21Q3FinFet/28nm營收占比達到18.2%,創歷史新高,收入體量約2.4億美元,環比提升35%。其他制程增長顯著的主要是55/65nm(環比+2.8%,同比+79%)、0.11/0.13um(環比下降1.3%、同比增長76%)。2021Q4指引超預期,2021年行業繼續景氣、供不應求。2021Q4收入指引環比增長11~13%,將進一步創歷史新高,毛利率33~35%,達到近十年來高位。2021年公司繼續滿載運營,擴產1萬片12寸、4.5萬片8寸。公司前三季度合計資本開支23.86億美元,且維持2021年全年資本開支43億美元,其中大部分用于成熟工藝的擴產,小部分用于先進工藝、北京新合資項目土建及其它。公司持續加大研發投入、資本開支力度,為2022年保持增長奠定基礎。 華虹半導體:歷史最強勁季度,營收及毛利率皆超指引21Q3營收4.52億美元連續五季創歷史新高,同比+78.5%,環比+30.4%;歸母凈利5080萬美元,同比+187.1%,環比+15.3%。毛利率27.1%,同比+2.9pt,環比+2.3pt。公司營收凈利強勢高增,系各主要技術平臺產品ASP提升和極高產能利用率;MCU、電源管理、IGBT、超級結、CIS和邏輯&射頻等平臺需求強勁,全面驅動營收高增。公司展望Q4營收4.90億美元左右,毛利率27%~28%;2021將迎歷史最高銷售額、最大增速;2022年將繼續迅速成長。分部看:1)8寸營收創歷史新高,營收同比+33.2%增至3.15億美元。12寸營收同比+723.3%大幅增長至1.37億美元。2)中國區營收增長突出,yoy+100.5%增至3.31億美元;占比73.4%,同比提升8pt。3)平臺全面高增,其中獨立非易失存儲增長6倍以上,邏輯&射頻、模擬&電源管理皆增長1倍以上。4)較先進制程增長強勁:55~65nm同比+6664%,90~95nm同比+260%,0.11μm以上各節點有20~50%同比增長。5)各應用領域高增,電子消費,工業&汽車,通訊增速大致皆在70~90%區間。4.2第三代半導體快速發展,碳化硅行業有望放量第三代化合物半導體滲透率穩步提升。根據Yole和Omdia,2020年SiC和GaN功率半導體全球市場將增長至8.54億美元,其中SiC電力電子市場規模約7.03億美元,到2025年有望超過30億美元。綜合Yole、IHS、Gartner等多家三方機構數據,2020年全球功率半導體器件市場規模約180~200億美元,SiC、GaN電力電子器件滲透率約為4.2%~4.5%,同比提升1%。國內第三代半導體市場快速成長,滲透率仍有較大提升空間。根據CASA統計,2020年我國第三代半導體電力電子和射頻電子總產值超過100億元,同比增長69.5%。其中,SiC、GaN電力電子產值規模達44.7億元,同比增長54%,襯底材料約2.2億元,外延及芯片約5億元,器件及模組約7.2億元,裝置約30億元,與前幾年相比,中下游的增速加快。據中國半導體行業協會數據,2020年國內SiC、GaN電力電子器件滲透率僅1.56%,低于全球的4.2%~4.5%的水平,仍有較大上升空間。根據CASA,未來5年SiC、GaN電力電子器件應用市場有望以45%的CAGR增長到2025年的超過300億元市場規模。

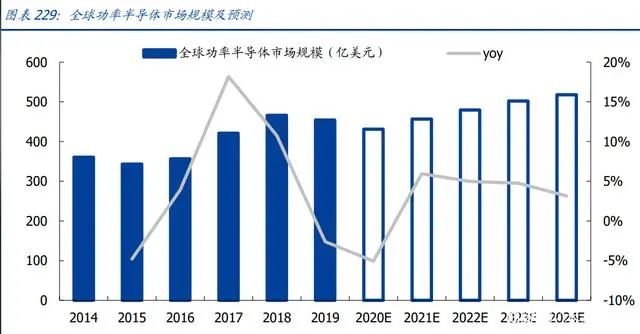

華虹半導體:歷史最強勁季度,營收及毛利率皆超指引21Q3營收4.52億美元連續五季創歷史新高,同比+78.5%,環比+30.4%;歸母凈利5080萬美元,同比+187.1%,環比+15.3%。毛利率27.1%,同比+2.9pt,環比+2.3pt。公司營收凈利強勢高增,系各主要技術平臺產品ASP提升和極高產能利用率;MCU、電源管理、IGBT、超級結、CIS和邏輯&射頻等平臺需求強勁,全面驅動營收高增。公司展望Q4營收4.90億美元左右,毛利率27%~28%;2021將迎歷史最高銷售額、最大增速;2022年將繼續迅速成長。分部看:1)8寸營收創歷史新高,營收同比+33.2%增至3.15億美元。12寸營收同比+723.3%大幅增長至1.37億美元。2)中國區營收增長突出,yoy+100.5%增至3.31億美元;占比73.4%,同比提升8pt。3)平臺全面高增,其中獨立非易失存儲增長6倍以上,邏輯&射頻、模擬&電源管理皆增長1倍以上。4)較先進制程增長強勁:55~65nm同比+6664%,90~95nm同比+260%,0.11μm以上各節點有20~50%同比增長。5)各應用領域高增,電子消費,工業&汽車,通訊增速大致皆在70~90%區間。4.2第三代半導體快速發展,碳化硅行業有望放量第三代化合物半導體滲透率穩步提升。根據Yole和Omdia,2020年SiC和GaN功率半導體全球市場將增長至8.54億美元,其中SiC電力電子市場規模約7.03億美元,到2025年有望超過30億美元。綜合Yole、IHS、Gartner等多家三方機構數據,2020年全球功率半導體器件市場規模約180~200億美元,SiC、GaN電力電子器件滲透率約為4.2%~4.5%,同比提升1%。國內第三代半導體市場快速成長,滲透率仍有較大提升空間。根據CASA統計,2020年我國第三代半導體電力電子和射頻電子總產值超過100億元,同比增長69.5%。其中,SiC、GaN電力電子產值規模達44.7億元,同比增長54%,襯底材料約2.2億元,外延及芯片約5億元,器件及模組約7.2億元,裝置約30億元,與前幾年相比,中下游的增速加快。據中國半導體行業協會數據,2020年國內SiC、GaN電力電子器件滲透率僅1.56%,低于全球的4.2%~4.5%的水平,仍有較大上升空間。根據CASA,未來5年SiC、GaN電力電子器件應用市場有望以45%的CAGR增長到2025年的超過300億元市場規模。 新能源汽車將是SiC器件需求規模大幅增長的主要推動力。按照SiC功率器件應用發展來看,初期SiC器件主要用于PFC電源領域,過去十年SiC在光伏及一些能源儲存系統中被廣泛,未來十年,新能源汽車、充電設施、軌道交通將是SiC器件需求規模大幅增長的主要推動力。根據Yole,2019年SiC全球市場規模超過5.4億美元,到2025年將達到25.6億美元,CAGR30%,其中新能源汽車占比最高,2025年市場規模將達到15.5億美元,CAGR38%,充電樁增速高達90%。4.3功率器件景氣超預期,受益于新能源快速發展功率半導體市場規模穩步增長,2020~2024CAGR預計約為5%。根據IHS統計2018年全球功率半導體市場約為466億美元,同比增長約11%,其中功率IC市場約256億美元,功率分立器件及模組規模約210億美元。2021年汽車、消費類電子等抑制性需求釋放將帶動功率半導體市場整體迎來復蘇,預計市場整體收入將反彈至460億美元,并在下游需求的持續帶動下,有望實現未來4年年均5%的復合增速,穩步增長。功率半導體下游應用十分廣泛,汽車及工控為前兩大應用領域。功率半導體幾乎應用于包括計算機領域、網絡通信、消費類電子、工業控制等傳統電子產業及新能源汽車、光伏發電等等各類電子制造業。根據Yole統計,2019年汽車及工業領域為前兩大應用領域,各占據29%的份額,其次為通訊、計算機等。中長期來看,新能源汽車、工業自動化、可再生能源設施建設及新興消費電子等領域將持續驅動行業增長。

新能源汽車將是SiC器件需求規模大幅增長的主要推動力。按照SiC功率器件應用發展來看,初期SiC器件主要用于PFC電源領域,過去十年SiC在光伏及一些能源儲存系統中被廣泛,未來十年,新能源汽車、充電設施、軌道交通將是SiC器件需求規模大幅增長的主要推動力。根據Yole,2019年SiC全球市場規模超過5.4億美元,到2025年將達到25.6億美元,CAGR30%,其中新能源汽車占比最高,2025年市場規模將達到15.5億美元,CAGR38%,充電樁增速高達90%。4.3功率器件景氣超預期,受益于新能源快速發展功率半導體市場規模穩步增長,2020~2024CAGR預計約為5%。根據IHS統計2018年全球功率半導體市場約為466億美元,同比增長約11%,其中功率IC市場約256億美元,功率分立器件及模組規模約210億美元。2021年汽車、消費類電子等抑制性需求釋放將帶動功率半導體市場整體迎來復蘇,預計市場整體收入將反彈至460億美元,并在下游需求的持續帶動下,有望實現未來4年年均5%的復合增速,穩步增長。功率半導體下游應用十分廣泛,汽車及工控為前兩大應用領域。功率半導體幾乎應用于包括計算機領域、網絡通信、消費類電子、工業控制等傳統電子產業及新能源汽車、光伏發電等等各類電子制造業。根據Yole統計,2019年汽車及工業領域為前兩大應用領域,各占據29%的份額,其次為通訊、計算機等。中長期來看,新能源汽車、工業自動化、可再生能源設施建設及新興消費電子等領域將持續驅動行業增長。 工控是IGBT傳統下游領域,新能源汽車是IGBT未來增長的最大驅動力。IGBT模塊是變頻器、逆變焊機等傳統工業控制及電源行業的核心元器件,且已在此領域中得到廣泛應用。近年來節能環保大趨勢下,IGBT下游的新能源汽車、變頻家電、新能源發電等領域發展迅速,并推動IGBT市場持續高速增長。根據集邦咨詢,2018年中國IGBT下游應用領域中占比最大的為新能源汽車,比重逾三成,其后分別為消費電子(27%)、工業控制(20%)、新能源發電(11%,包含風電、光伏等)等。未來隨著新能源汽車的發展以及變頻白色家電等的普及,IGBT市場有望持續升溫。

工控是IGBT傳統下游領域,新能源汽車是IGBT未來增長的最大驅動力。IGBT模塊是變頻器、逆變焊機等傳統工業控制及電源行業的核心元器件,且已在此領域中得到廣泛應用。近年來節能環保大趨勢下,IGBT下游的新能源汽車、變頻家電、新能源發電等領域發展迅速,并推動IGBT市場持續高速增長。根據集邦咨詢,2018年中國IGBT下游應用領域中占比最大的為新能源汽車,比重逾三成,其后分別為消費電子(27%)、工業控制(20%)、新能源發電(11%,包含風電、光伏等)等。未來隨著新能源汽車的發展以及變頻白色家電等的普及,IGBT市場有望持續升溫。*博客內容為網友個人發布,僅代表博主個人觀點,如有侵權請聯系工作人員刪除。