3D NAND技術謹慎樂觀 中國存儲產(chǎn)能有望釋放

全球DRAM市場先抑后揚。2015年DRAM收入預計下降2.4%,2016年將下降10.6%,有望在2017年與2018年迎來復蘇。但是,預測隨著中國公司攜本地產(chǎn)品進入DRAM市場,DRAM價格將在2019年再次下降;占2014年內(nèi)存用量需求20.9%的傳統(tǒng)產(chǎn)品(桌面PC與傳統(tǒng)筆記本電腦)產(chǎn)量預計在2015年下降11.6%,并在2016年進一步下降6.7%。

本文引用地址:http://www.104case.com/article/201602/286770.htmDRAM市場2016年供過于求

近期,我們對于DRAM市場的預測不會發(fā)生顯著變化;2015年與2016年將遭遇市場總體營收下滑,而在2017年與2018年迎來市場復蘇,但是對2019年的預測結果將出現(xiàn)變數(shù)。此前,我們預計市場復蘇后會出現(xiàn)一定的營收下滑;現(xiàn)在,我們認為將出現(xiàn)的營收下降比預期更加嚴重。這一預測是基于中國將掌握DRAM技術,且本土產(chǎn)能將于2019年進入市場,從而導致價格戰(zhàn)與市場規(guī)模大幅下滑。

步入2016年,Gartner認為芯片產(chǎn)能將出現(xiàn)小幅增長,加之整體需求缺乏明顯亮點,將導致今年大部分時間供過于求。但是,隨著2017年與2018年需求走強,市場將快速反彈,整個行業(yè)將重新迎來收入增長。

到2019年,Gartner認為中國將通過與當前某家大型廠商合作或通過收購小型廠商而初步獲得DRAM技術,逐步將本地制造的內(nèi)存產(chǎn)品推向市場。這種產(chǎn)能將在2018年建成并于2019年進入市場。

在DRAM市場需求方面,結構化調(diào)整仍將繼續(xù)。傳統(tǒng)PC對于總體DRAM用量需求從2010年的51.7%降至2014年的20.9%;而隨著產(chǎn)量下降以及單機搭載率增長放緩,預計到2019年將繼續(xù)降至8.4%。但是,我們預計智能手機所占份額將從2014年的22.1%增至2019年的32.7%,實際市場峰值將出現(xiàn)在2017年。

2015年,智能手機取代PC與超級本和平板電腦的需求成為DRAM的最大市場。同時,由于構建云服務需要更多服務器以及更高的DRAM配置,服務器份額將繼續(xù)增長;此外,內(nèi)存內(nèi)計算(Inmemorycomputing)在2016年的不斷普及將使服務器方面的需求超過傳統(tǒng)PC的需求。

四大應用(傳統(tǒng)PC、超級本和平板電腦、智能手機與服務器)對DRAM需求總量仍將增長,占市場總量的比例將從2014年的65.7%增至2019年的67.2%。

2019年中國DRAM產(chǎn)能有望進入市場

2015年的DRAM容量供應增速將達到20.4%。由于芯片新增產(chǎn)能以及20納米產(chǎn)量增長,DRAM供應的增速將在2016年達到29.8%。自我們上一次預測以來,2015年與2016年總體容量供應增速均有所下降;在2015年,比我們預測的增速低了1.8%,而在2016年,則比我們預測的增速低4.3%。

到2018年,中國企業(yè)或中國扶持的現(xiàn)有廠商將獲得本土DRAM產(chǎn)能。中國對于半導體市場制定的發(fā)展目標非常明確。更加顯而易見的是,它渴望進入內(nèi)存市場。到2018年,Gartner預計中國將建立新的DRAM工廠,到2019年,這部分產(chǎn)能將正式進入市場。中國將經(jīng)由以下兩種方式獲得該項技術:依托當前某家大型廠商的幫助或通過收購小型廠商而初步獲得生產(chǎn)技術。

對于SKHynix半導體公司與美光科技有限公司(MicronTechnology)而言,這是一個經(jīng)典的“囚徒困境”——它們本不應向中國提供任何幫助,如此方能盡量阻礙中國進入存儲行業(yè)。但是一旦有廠商向中國提供了相關技術以換取支持,那么其他廠商又會在與中國及三星爭奪市場份額的競爭中將處于嚴重不利地位。如果中國下定決心步入DRAM行業(yè),我們預計三星將憑借技術與成本優(yōu)勢竭力阻撓。因此,我們預計2019年DRAM市場價格將再次出現(xiàn)下滑。

3DNAND是降低成本和市場增長的焦點

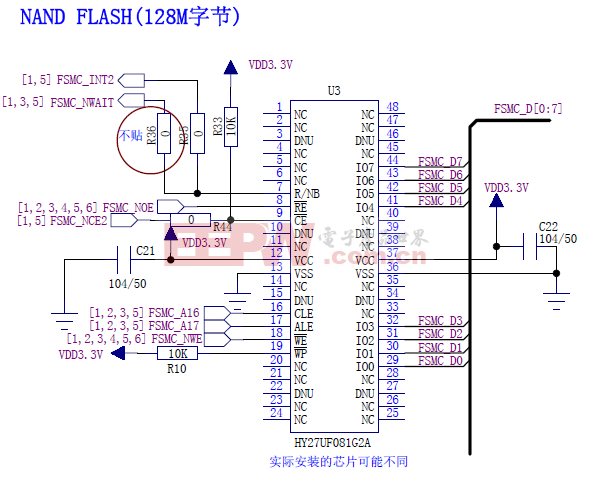

平面TLC閃存在2016年將繼續(xù)生產(chǎn),但Gartner仍對3DNAND產(chǎn)量持審慎態(tài)度,預計其僅占2016年總產(chǎn)量的18%。

在供給可見性方面,NAND行業(yè)仍處于不穩(wěn)定期。技術難題限制了15納米以下的產(chǎn)品,而促進了TLC閃存的更廣泛普及,同時,3D技術也將推動傳統(tǒng)工藝幾何密度。Gartner預計行業(yè)中的大部分廠商最終將再次縮減傳統(tǒng)平面產(chǎn)品,3DNAND是未來降低成本和市場增長的焦點。

得益于TLC技術和3DNAND的發(fā)展,NAND閃存供應量將在2015年和2016年分別增長43.5%與37.9%。自上一次技術升級以來,閃存供應量已顯著提高,不是由于產(chǎn)能增加,而是因為先進的TLC產(chǎn)量日益擴大。所有廠商都在逐步提升其TLC技術,其中,SKHynix半導體公司與三星最為雄心勃勃,且2015年下半年在積極擴大相關技術方面大獲成功。此外,3DNAND吸引了更多關注,所有其他大型NAND廠商(其中幾家正計劃提升產(chǎn)能)正在或者準備推出樣品。但是,新技術的商業(yè)化永遠不會一帆風順,因此雖然Gartner調(diào)高了部分供應商的3DNAND產(chǎn)量,但仍顯著低于公開聲明。Gartner對于產(chǎn)能擴大持謹慎態(tài)度,并可能需要3~6個月時間來證明該新技術是否達到預期。

到2018年,至少1家中國企業(yè)將在中國建立NAND產(chǎn)能。中國對于半導體市場制定的發(fā)展目標非常明確。更加顯而易見的是,它渴望進入內(nèi)存市場,尤其是NAND閃存市場。以下事實均證明中國有意成為世界領先的NAND閃存生產(chǎn)國:一是中國政府積極支持現(xiàn)有晶圓代工企業(yè);二是地方政府為了引入先進技術與存儲企業(yè),向相關企業(yè)提供激勵政策;三是投資者財團可單獨投資。種種努力均為了實現(xiàn)中國自主制造閃存,這是中國的國家戰(zhàn)略之一。

雖然有關3DNAND新建工廠、技術開發(fā)、時間表、培育競爭性閃存生態(tài)系統(tǒng)的能力等方面的具體信息尚不明確,但必須為其所帶來的影響力做好準備。Gartner目前估計,中國方面的投資,即直接投資于新公司或現(xiàn)有公司,將促使芯片產(chǎn)能在2017年與2018年分別增長14%。同時,Gartner對現(xiàn)有工廠建設計劃持保守意見。盡管如此,這一龐大的產(chǎn)能出現(xiàn)后將對2017年下半年與2018年的市場帶來沖擊。

評論