機器人行業新格局:海外并購機遇與挑戰并存

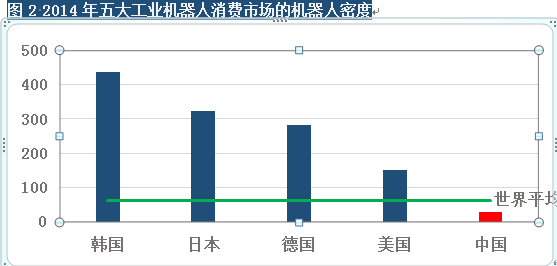

根據國際機器人聯合會2014年的預測,中國市場在2017年前將至少保持25%的年均復合增長,考慮到工業4.0概念帶來的全球機器人產業分化的進一步推進,我國政策層面的大力推動以及我國工業機器人市場的巨大潛力,筆者認為,中國工業機器人市場在未來的10年都將保持至少30%的高速增長。

本文引用地址:http://www.104case.com/article/282005.htm四大家族占半壁江山,國產機器人技術受制

從圖1中可以看出,2013年起國產機器人在中國市場中的銷售量有了明顯的提升,達到了9000臺,2014年更是增長到16000臺。然而高速增長的背后,國產機器人在國內市場的占有率仍舊不到30%,超過七成的市場被國外機器人占據。其中瑞士ABB,日本Fanuc(發那科),德國Kuka(庫卡),日本Yaskawa(安川)組成的“四大家族”更是牢牢占據了超過50%的市場份額。同時,在高端機器人市場中,以“四大家族”為代表的國際機器人制造企業更是分割了絕大多數的市場份額,而超過500家的國內機器人制造企業只能競爭著利潤較低的中低端機器人市場,激烈的競爭以及有限的市場份額使得國內機器人制造企業的日子并不好過。

此外核心技術受制于人,關鍵零部件大量依賴進口使得國內機器人制造企業在其成本控制方面可操作性變得更小,整機價格的優勢并不明顯。大致上來看,工業機器人的成本構成主要為本體20%,伺服系統25%,減速器35%,控制系統10%,僅伺服系統以及減速器兩項所占比例就超過了60%,而進口價格往往又是國外企業的數倍之多。目前,國際伺服電機市場主要被日本,德國以及美國廠商所控制,減速器市場更是被日本廠商絕對統治,我國在諧波減速器領域有著較快的發展,但是產品的質量還有待進一步提升。

數據來源:國際機器人聯合會

戰略價值、投資價值并存,海外并購好處多多

正如前述中談到的,國內工業機器人企業在核心技術以及零部件生產等方面受制于國外企業,那么主動參與海外并購,吸收國外優質核心技術就有著很強的戰略意義。這一行動將會逐漸打破國外工業機器人企業對于高端核心技術的壟斷,加速我國本土制造技術的提升,展開對于高端機器人市場的爭奪。如果能實現核心零部件自主生產,將會進一步減輕國內工業機器人企業在成本控制方面的壓力,配合我國在高新產業稅收方面的優惠政策,國內工業機器人企業對于價格戰的反擊能力也將進一步提升。

同時,考慮到并購標的在中國市場可能已經展開布局,收購企業若能對其進行有效的整合,對于其自身產能以及銷售實力的提升也將獲得相當的協同效應。

從資本市場的角度來看,在日本、德國以及美國上市的自動化設備制造企業平均P/E值均在20左右,而在中國上市的同類企業的平均P/E值達到了80左右。即使排除我國證券市場這一年火爆表現帶來的影響,筆者相信我國資本市場未來對于優質機器人企業的追捧將依舊火熱,這也為資本的退出提供了可靠的保證,相信收購企業在資金籌措方面也將更加容易。

風險巨大,并購之路仍需謹慎

盡管有著上述諸多的益處,然而海外并購在實際操作中仍然有著許多的問題需要克服。首先面臨的問題就是收購資金的籌措。由于我國資本市場對于企業的高估值,使得我國的一些機器人企業的市值甚至超過了國際知名機器人企業。以新松為例,它的市值甚至超過了“四大家族”中的Kuka與Yaskawa,但是其銷售額尚不及他們的十分之一。考慮到這種情況的普遍存在,我國工業機器人企業如想并購國際知名機器人企業,多數情況需要“蛇吞象”,這可能就需要當地政府、甚至更上層政府在資金以及政策上提高大力的支持,甚至可以說,如果沒有政府方面的支持,并購之路難度超乎想象。

評論