存儲芯片,果真回暖了

受需求放緩、供應增加、價格競爭加劇等因素影響,存儲芯片的價格在 2022 年最后兩個季度均出現暴跌。

本文引用地址:http://www.104case.com/article/202310/451392.htm根據 TrendForce 的最新數據顯示,DRAM 的平均價格繼 2022 年第三季度暴跌 31.4% 之后,在第四季度的跌幅擴大到了 34.4%。今年 Q1,DRAM 均價跌幅收斂至 13%~18%,Q2 DRAM 價格跌幅收窄至 10% 到 15%。

與 DRAM 市況相似,NAND 閃存的市場需求也大幅下滑。2022 年 Q3 和 Q4 NAND Flash 價格跌幅均超過 20%,今年 Q1 NAND Flash 均價跌幅收斂至 10%-15%,Q2 NAND Flash 均價續跌 10%~15%。

可以看到,今年 Q1、Q2 存儲市場的跌幅正在逐漸放緩。眾所周知,存儲價格具有很強的周期性,在這一輪市場下滑到底部后,伴隨著經濟和需求面的改善,存儲市場復蘇跡象正在出現并日益明顯。

9 月,市場回暖跡象愈發明顯

根據 TrendForce 統計數據顯示,今年 Q3 預估 DRAM 均價跌幅收斂至 0~5%。NAND Flash 均價跌幅收斂至 3~8%。跌幅的收斂得益于三星、美光科技、SK 海力士、西部數據、鎧俠等一眾廠商的減產策略。如今存儲市場的供需關系正在加速回歸平衡。

三井住友信托銀行的山上隼人以三星電子、SK 海力士、美光等廠商的存貨資產等為依據,計算出「庫存周轉天數」,在 2023 年 4-6 月時平均為 151 天、較近期最高紀錄的 2022 年 10-12 月(158 天、過去 10 年來最長)縮短 4%。因銷售出現改善,市場也傳出「DRAM 價格應該不會再往下跌」的聲音。

同時在市場的現貨價格上,也不斷有好消息傳來。從 2023 年 4 月,存儲芯片的現貨報價跌幅開始收斂,6 月有市場消息稱,存儲芯片三巨頭集體醞釀漲價,目標漲幅最高 8%,8 月,指標性產品 8GB DDR4 價格為每塊 1.48 美元左右,已是連續第四個月環比持平。

存儲芯片在經過史上最長的庫存調整期后,近期屬合約市場下游的廠商,已被原廠通知第四季度合約價要調漲,比如據《韓國經濟日報》引述業界消息報道稱,日前三星已與小米、OPPO、谷歌等智能手機品牌客戶簽署了 DRAM 和 NAND Flash 芯片供應協議,價格比現有的合約價高出了 10%~20%。上游漲價合約價格信息的調整帶動,這一波漲價由 8-9 月現貨市場開始反彈。

存儲產品全線漲價

首先看 DRAM。在供應端,自今年年初起,三大 DRAM 龍頭陸續啟動減產措施,以因應市場需求不振,且進入下半年后,業界再度傳出三星將再度減產,且累計各大 DRAM 廠的減產后,將可望讓第四季度的 DRAM 市場供給量再比第三季減少兩成。早在今年 4 月,美光消費零部件相關部門就正式向經銷商發出通知稱,自 5 月起,DRAM 及 NAND Flash 將不再接受低于現階段行情的詢價——換言之,美光認為現階段價格已是最低行情,不再響應降價要求。

在需求端,PC、智能手機等終端電子裝置搭載容量都呈現大幅成長趨勢,這也成為下半年有效去化庫存的關鍵。

在三大 DRAM 原廠的市場供給量持續減少,以及終端電子裝置搭載容量年成長五成情況下,下半年 DRAM 價格也有望迎來上漲。業內預計,DRAM 將于今年四季度開始上漲,標志著新一輪增長周期的開始。并且,DRAM 價格上漲不僅是由于減產和庫存清倉等因素,還與人工智能市場有關。

再看 NAND。本月韓媒 Business Korea 報道,三星內部認為目前 NAND Flash 供應價格過低,公司計劃今年四季度起,調漲 NAND Flash 產品的合約價格,漲幅在 10% 以上,預計最快本月新合約便將采用新價格。

自今年年初以來,三星一直采取減產措施,晶圓產量大幅下降了 40%。只是最初的減產舉措主要集中在 DRAM 領域,但隨著下半年開始,三星著手大幅削減 NAND Flash 業務產量。當前,三星正試圖推動 NAND 價格正常化,以實現公司的盈利目標。在三星的減產戰略下,DRAM 領域已出現價格反彈,而 NAND 產品仍存在突破空間。三星的目標是進一步擴大減產規模,以降低供應量,并逐步提高產品價格,從而實現公司的反轉目標。

美光也宣布將自 9 月起提高 NAND Flash 晶圓合約價約 10%,這一舉措被認為有望改善美光下半年的盈利狀況。不僅如此,隨后,SK 海力士、西部數據、鎧俠等廠商也紛紛跟進,將價格上調了約 10%。為了確保此次漲價取得預期效果,三星、美光甚至內部下達了一個明確的指令:絕不虧本賣 NAND 芯片,必須盈利才能出貨。

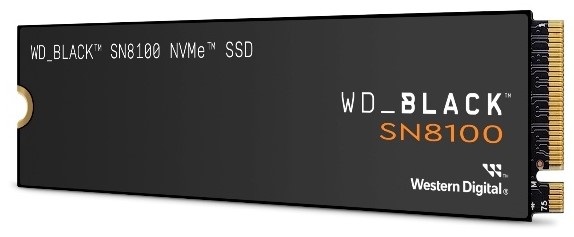

在國內存儲市場,漲價行情也正自上而下傳導,據中國閃存市場信息顯示,由于 NAND 晶圓顆粒的價格上漲,以及貿易商出貨報價抬高的影響,國產 SSD、eMMC/UFS、卡和 U 盤等成品端現貨價格全線走高。

其中 SSD 成本價格大概已上漲 20% 左右,國產二三線 SSD 品牌廠家近期已經陸續開始執行漲價。有些品牌在 8 月底已小漲,有的品牌已從 9 月份開始執行漲價,首次成本價格上漲預計約達到 10% 左右,整體上漲幅度可以達到 15% 以上。預計多數品牌可能選擇幾輪的漲價策略陸續執行,主要看市場需求以及終端的接受度而定,如果市場需求過差持續上漲可能受阻。

國內不少存儲模組大廠最近已經向客戶宣布暫停低價接單。從 9 月 12 日最新情況來看,上游方面,1Tb/512Gb TLC NAND Flash Wafer 連續數周調漲,當周上漲至 3.35/1.65 美元;而在 DDR 方面,DDR4 16Gb/4Gb eTT 價格分別上漲 2.38%/5.88%;在渠道市場,SSD 和內存條價格也出現普漲行情。

三星、鎧俠、SK 海力士等上游 NAND Flash 原廠開始拉高晶圓合約價,由于下游系統模組廠手中庫存低于正常季節水準,引發終端搶貨,消費性 SSD、存儲卡,手機相關零組件如 eMMC、eMCP 價格全面走揚。供應鏈傳出,目前平均漲幅約在個位數左右,由于部分存儲產品庫存水位相對較低,因此四季度漲幅有望上看雙位數。

五大廠商 8、9 月最新營收,多家創新高

歷經原廠陸續減產后,已有多家存儲廠商在最近兩個月的營收出現了環比增長的跡象,預示著需求正在緩慢回升。

南亞科:8 月營收 25.75 億新臺幣,較 2022 年同期減少 24.69%,較 7 月增加 5.65%,為九個月來新紀錄;9 月營收為 27.24 億元新臺幣,月增 5.8%,年減 15.03%,業績再創新高。

群聯電子:8 月營收 39.90 億新臺幣,環比增長 17.56%;9 月營收為 50.04 億元新臺幣,月增 25.38%,年增 4.05%,重返 50 億元新臺幣大關,創 14 個月新高。群聯電子表示 8 月 SSD 模組出貨量已逐漸回溫,其中 PCle SSD 模組同比增長約 60%,整體 NAND 位元數同比增長近 50%。部分 NAND 控制芯片開始出現客戶端庫存不足的狀況。隨后在 9 月份 SSD 模組出貨量持續出現逐漸回溫狀況。其中,PCIe SSD 模組出貨量成長更是將近 60%,而整體 NAND 儲存位元數的年成長率(BitGrowth Rate)也超過 75%。

華邦電子:8 月營收 64.24 億新臺幣,環比增長 1.74%;9 月營收為 67.66 億元新臺幣,月增 5.32%,年減 7.96%。華邦電子表示 8 月 DRAM 市場略有回溫。

旺宏:8 月營收 26.01 億新臺幣,環比增長 19.23%;9 月營收為 25.01 億元新臺幣,月減 3.8%,年減 39.6%。旺宏表示 2023 年下半年汽車 NOR Flash 有望逐季回升。

威剛:8 月營收 29.71 億新臺幣,環比增長 30.40%,創近 11 個月單月新高。9 月業績暫未公布。不過威剛指出,其 8 月 DRAM 模組營收較上個月大幅成長五成,不僅一舉超過 14 億元,也達到 2022 年 5 月以來單月新高,占整體營收比重則拉高至 47.57%。SSD 單月營收同步回升至 9.98 億元,月增 19.89%,營收比重為 33.6%;閃存卡、U 盤及其他產品占比 18.83%。

10 月初,威剛董事長陳立白表示,存儲芯片產業苦熬兩年,黑暗將過,2024 年下半年更可能出現短缺。他認為,由于三大存儲芯片巨頭積極減產,效益開始顯現,NAND 及 DRAM 近期現貨價皆從低谷處呈現雙位數反彈。

眼看市場回暖在即,2024 年存儲市場的發展趨勢將會如何?

2024 年,中國市場 DRAM、NAND 芯片供應將出現短缺

近日,三星電子對其全球主要客戶的半導體需求進行了調查。結果表明,各領域客戶的存儲庫存調整已接近完成,半導體行業將從 2024 年起全面反彈。三星預計從 2024 年開始將會有部分地區的 DRAM 和 NAND Flash 供應出現短缺,特別是在中國市場。

三星的一位高級管理人員提到,越來越多的半導體公司已經完成庫存調整,特別是在與最大客戶蘋果公司成功進行價格談判之后。預計 NAND 業務的虧損將大幅減少。

在服務器 DRAM 業務方面,針對北美大客戶的半導體庫存調整也進入最后階段。數據中心運營商為了應對人工智能需求,正在擴大基礎設施投資。

那么未來存儲市場的需求驅動力又有哪些?

未來哪些存儲芯片將變得更加火熱?

據華經產業研究院統計,智能手機對 DRAM 和 NAND 的需求量均接近 40%。此外,服務器和 PC 對 DRAM 的需求分別達到 34% 和 13%。

手機:對大容量 LPDDR、3D NAND 組件等需求越來越大。

國內智能手機市場正掀起一場大內存普及戰役。過去一兩年,低端手機 NAND Flash 容量由 32GB 逐漸升至 64GB;中端手機已經逐漸取消 RAM 8GB 和 ROM 128GB 容量配置,完全普及 256GB;支持 RAM 12/16/18GB 和 ROM 512GB/1TB 容量的機型越來越多,并逐漸向中低端滲透。反映到全球存儲容量規模上,2022 年全球 NAND Flash 容量增長 6% 至 6100 億 GB,全球 DRAM 容量將增長 2% 至 1900 億 GB。可以見得,未來對大容量 LPDDR、3D NAND 組件等需求會越來越大。

PC:DDR5/LPDDR5 滲透率提高,512GB SSD 成為主流。

PC 及平板電腦的出貨量大漲,對于 DDR 內存的需求也顯著增大,DDR5 已經開始被推向市場的風口。英特爾及 AMD 均已發布支持 DDR5 的處理器,AMD 在 2022 年 8 月發布其銳龍 7000 系列處理器,首發包括 R9 7950X、R9 7900X、R7 7700X、R7 7600X 四個型號,已在 9 月 27 日正式上市,7000 系列處理器全面支持 DDR5,且不再支持 DDR4 內存,足以看出 AMD 對于未來搭載 DDR5 內存平臺的信心。

另外在 PC 領域,固態硬盤已經完全取代了機械硬盤,目前筆記本電腦中配備 512GB SSD 成為主流,搭載 1TB/2TB 的 SSD 的 PC 也在逐漸增多。

AI 服務器:DDR5 滲透率快速增長,HBM 需求激增。

服務器需求的增長正在成為存儲芯片市場的新能動,超大規模數據中心的高性能服務器更是離不開 DDR5 的加持,疊加 AI 效應的持續發酵,HBM 產品需求暴增。據悉,2023 年開年后三星、SK 海力士兩家存儲大廠 HBM 訂單快速增加,價格也水漲船高,近期 HBM3 規格 DRAM 價格已上漲 5 倍。

根據 TrendForce,目前高端 AI 服務器 GPU 搭載 HBM 已成主流,預估 2023 年全球 HBM 需求容量將達 2.9 億 GB,同比增長近 60%。TrendForce 測算,2023 年 HBM 市場規模預計為 31.6 億美金,到 2025 年市場規模有望突破 100 億美金。

從目前各原廠規劃來看,TrendForce 預估 2024 年 HBM 供給位元量將同比增長 105%。

汽車等新興領域驅動存儲市場增長。

隨著智能汽車的不斷發展也給主流和利基型存儲帶來新的增長點。據悉,全自動駕駛車輛所需的 DRAM、NAND 將分別是傳統汽車的 30 倍與 100 倍。另外在物聯網、可穿戴設備、云計算、大數據和安防電子等新興領域的技術發展將持續引領市場增長。

在經歷了一年的價格波動之后,存儲芯片市場終于開始走向回暖。結合幾大原廠最新財報數據及市場動態顯示,庫存調整有所成效,預計存儲芯片行業有望最晚在 2024 年步入量價齊升的上行通道。

評論