從晉華DRAM事件出發(fā),了解我國存儲芯片產業(yè)瓶頸在哪里

03

本文引用地址:http://www.104case.com/article/201811/394614.htm產業(yè)鏈:受制于人

無論是長江存儲的NAND Flash還是晉華、長鑫的DRAM,都是IDM項目。分析產業(yè)鏈各環(huán)節(jié),無論是設計、EDA軟件,還是材料、裝備,我們普遍都受制于人。尤其在EDA軟件和裝備領域,幾乎無法避開美國的技術與產品。

1、設計環(huán)節(jié)

晉華的技術主要來自聯(lián)電。美光懷疑其前員工盜取公司技術,并交給聯(lián)電,聯(lián)電又將技術分享給了晉華,這才導致美光起訴聯(lián)電和晉華,以及后續(xù)一系列事件。但是,晉華的DRAM技術到底是否構成侵權,只有產品問世后才可知。

長江存儲主攻NAND閃存芯片。它與美國飛索半導體(Spansion)聯(lián)合開發(fā)了NAND閃存技術,并與中科院微電子所共同研發(fā)32層3D NAND Flash芯片技術。從技術角度看,長江存儲在自主研發(fā)的道路上有一定積累。2018年8月,長江存儲對外發(fā)布其突破性技術——Xtacking?,該技術可為3D NAND閃存帶來前所未有的I/O高性能、更高的存儲密度,以及更短的產品上市周期。

無論對于晉華、長江存儲還是長鑫,技術來源都是首先要解決的問題,無論技術授權、合作開發(fā),還是自主研發(fā),只有從技術源頭掌握關鍵技術,才能避免被卡脖子。

2、EDA軟件

全球EDA軟件市場被三巨頭——Synopsys(美)、Cadence(美)、Mentor(德)所壟斷,國內IC設計公司幾乎100%采用國外產品。雖然國內EDA軟件開發(fā)龍頭華大九天近期獲得了超過億元的融資,但和三巨頭相比差距巨大,短期內難以追趕。就EDA軟件來說,美國輕易就可以通過停止服務等手段,對國內存儲芯片廠商甚至集成電路設計企業(yè)造成巨大的影響,迫使停止設計研發(fā)工作。

3、材料

國產集成電路材料已經(jīng)占據(jù)一定市場份額,并逐步在個別細分領域擠占國際廠商的市場空間。其中,靶材、濕電子化學品、CMP材料等細分領域產品已經(jīng)取得較大突破。部分產品技術水平達到國際一流水平,本土產線已基本實現(xiàn)大批量供貨。電子氣體、硅片、掩膜版等產品技術水平達到國際一流水平,本土產線已實現(xiàn)小批量供貨。只有光刻膠等產品與國際一流水平還有較大差距。

表1 日、美、德企業(yè)在全球集成電路材料市場仍然占主導地位

但是,我們也需要認識到與國外龍頭廠商相比的巨大差距,日、美、德企業(yè)在全球集成電路材料市場仍然占據(jù)主導地位。針對美國未來有可能在材料領域的產品管制,除了加大對國內供應鏈的扶持,降低材料的對外依賴度外,還可以拓展非美系供應商,畢竟在材料領域,美系廠商的市場份額和對其依賴度還沒有那么高,如表1。

4、裝備

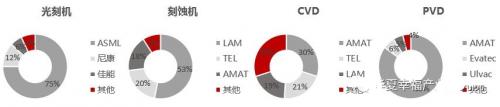

集成電路裝備產業(yè)具有極高的技術壁壘和市場壁壘,是一個高度壟斷的市場。細分市場TOP3市占率超過90%甚至一家獨大的現(xiàn)象普遍存在。晶圓制造核心裝備光刻機、刻蝕機、CVD和PVD,都呈現(xiàn)寡頭壟斷局面。如在PVD領域,美國企業(yè)應用材料(AMAT)占據(jù)85%市場份額。

圖6 晶圓制造等關鍵核心設備仍呈現(xiàn)寡頭壟斷局面

目前,國內裝備在關鍵領域初步實現(xiàn)了產業(yè)鏈成套布局——曝光Liho、刻蝕ETCH、薄膜CVD、濕法WET、檢測、熱處理、測試等環(huán)節(jié),且部分工藝制程能夠滿足國內客戶的需求。國內廠商有多項產品已經(jīng)批量出貨,其中主要的廠商有北方華創(chuàng)、中微半導體、睿勵科學儀器和上海盛美半導體等。

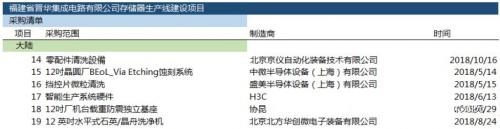

從晉華的裝備采購清單看,核心關鍵裝備還是從美、日、韓等國采購,比如刻蝕工藝機臺、薄膜沉積工藝機臺、膜厚檢測機、晶圓邊緣檢測機、各類缺陷檢測機等都需要從美國進口。國產裝備采購比例較低,除了中微半導體的刻蝕機,其余集中在低技術壁壘的各類清洗裝備。

圖7 晉華部分裝備采購清單

當下,任何一座晶圓廠的順利投產,幾乎不可能離開美國產的設備。正如上表中所列,應用材料、科磊(KLA-Tencor)等都是晉華重要的供應商。退一步講,由于裝備產品是復雜而精密的系統(tǒng)級產品,即使采購非美供應商裝備,其中關鍵零部件、核心軟件及操作系統(tǒng)也有可能是美國企業(yè)所供應。因此,可以說在裝備領域,國內存儲芯片企業(yè)或者制造企業(yè)最容易被美國卡脖子。

04

全球千億美金市場:寡頭壟斷

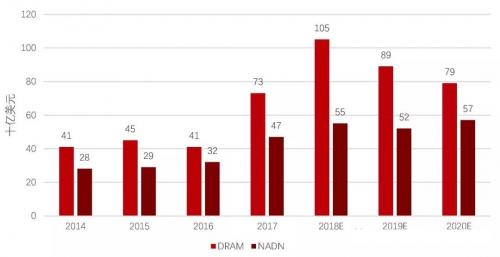

隨著全球信息化浪潮洶涌澎湃,存儲芯片市場保持了高速增長態(tài)勢。根據(jù)WSTS統(tǒng)計數(shù)據(jù),2017年全球存儲芯片產業(yè)營收達1319億美元,占半導體產業(yè)收入30%左右,過去五年復合增長率高達37%。其中DRAM和NAND市場規(guī)模達到730億和550億美元,分別占存儲芯片市場的56%和40%。

圖8 存儲產業(yè)在半導體產業(yè)占比逐步提升

圖9 DRAM和NAND市場規(guī)模

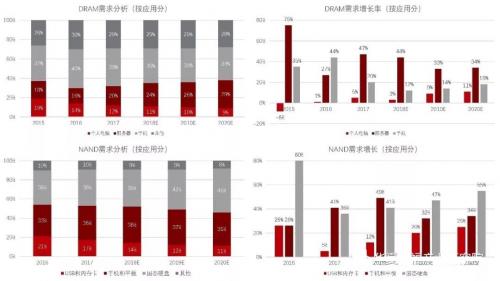

全球存儲產業(yè)迅速發(fā)展的源動力主要來自PC、智能手機、平板、數(shù)據(jù)中心服務器對存儲的需求,以下是DRAM和NAND按應用的需求占比以及變化情況。

圖10 DRAM和NAND需求分析與增長情況(按應用分)

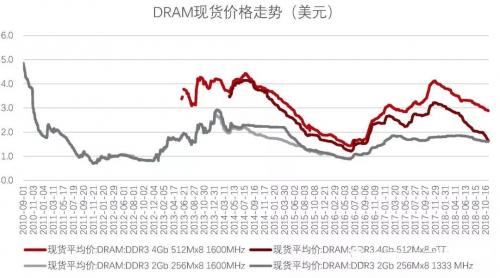

隨著智能手機出貨量放緩,5G等新應用尚未形成大規(guī)模需求,DRAM及NAND產品需求與價格均進入下行通道。WSTS預測,2018-2020年存儲產業(yè)年復合收入增速將維持在8%上下。

圖11 DRAM和NAND現(xiàn)貨價格走勢

存儲芯片產業(yè)的競爭格局,歷經(jīng)多年整合,呈現(xiàn)寡頭壟斷局面。據(jù)IDC統(tǒng)計,2018年一季度DRAM實現(xiàn)營業(yè)收入232億美元,三星、SK海力士、美光三家分別擁有46%,27%,23%的市場份額,合計市占率超95%。2018年一季度NAND實現(xiàn)營業(yè)收入136億美元,三星、西部數(shù)據(jù)/東芝、SK海力士、美光分別擁有42%,29%,13%及12%的市場份額,合計市占率超96%。

評論