下一個雷曼兄弟?引發美國銀行股集體狂跌的硅谷銀行究竟是何方神圣

本周四對整個美國銀行業來說,都是糟糕的一天。

本文引用地址:http://www.104case.com/article/202303/444443.htm美東時間周四,美股基準KBW銀行指數暴跌8.1%,創下自2020年6月以來的最大單日跌幅。美國四大銀行——摩根大通、花旗、富國銀行和美國銀行——在周四的交易中市值蒸發524億美元。

而造成這些銀行巨頭暴跌——甚至整個美股市場暴跌的主要導火索,就是硅谷銀行。由于突發“暴雷”,硅谷銀行母公司SVB金融集團在周四當天股價暴跌60%。

硅谷銀行究竟是何方神圣?它的暴雷又是否會引發新一場雷曼危機呢?

硅谷銀行是何方神圣?

對于國內投資者來說,硅谷銀行的名字可能并不熟悉。

這家銀行是目前全美第16大銀行,于1982年成立于美國加州圣何塞,1988年在納斯達克掛牌上市,目前總部位于加利福尼亞州圣克拉拉。

當前硅谷銀行的資產規模為2120億美元,不到摩根大通的十分之一。而它本身的主營業務也相對小眾:主要是為科技相關的創業公司提供傳統銀行業務和風險融資。

據報道,美國將近一半由風險投資支持的科技和生命科學初創企業,都和硅谷銀行建立了銀行關系。

硅谷銀行為什么會陷入危機?

簡單來說,這次硅谷銀行之所以會遇上麻煩,其直接原因在于兩點:

第一,硅谷銀行的主要客戶——初創企業的存款縮水;

第二,硅谷銀行在出售其投資的美債和抵押貸款支持證券時損失了18億美元。

這兩點導致硅谷銀行被迫尋求通過發行普通股和可轉換優先股籌集22.5億美元,從而避免流動性危機。而這兩點困境背后的最根本原因,還是在于美聯儲加息。

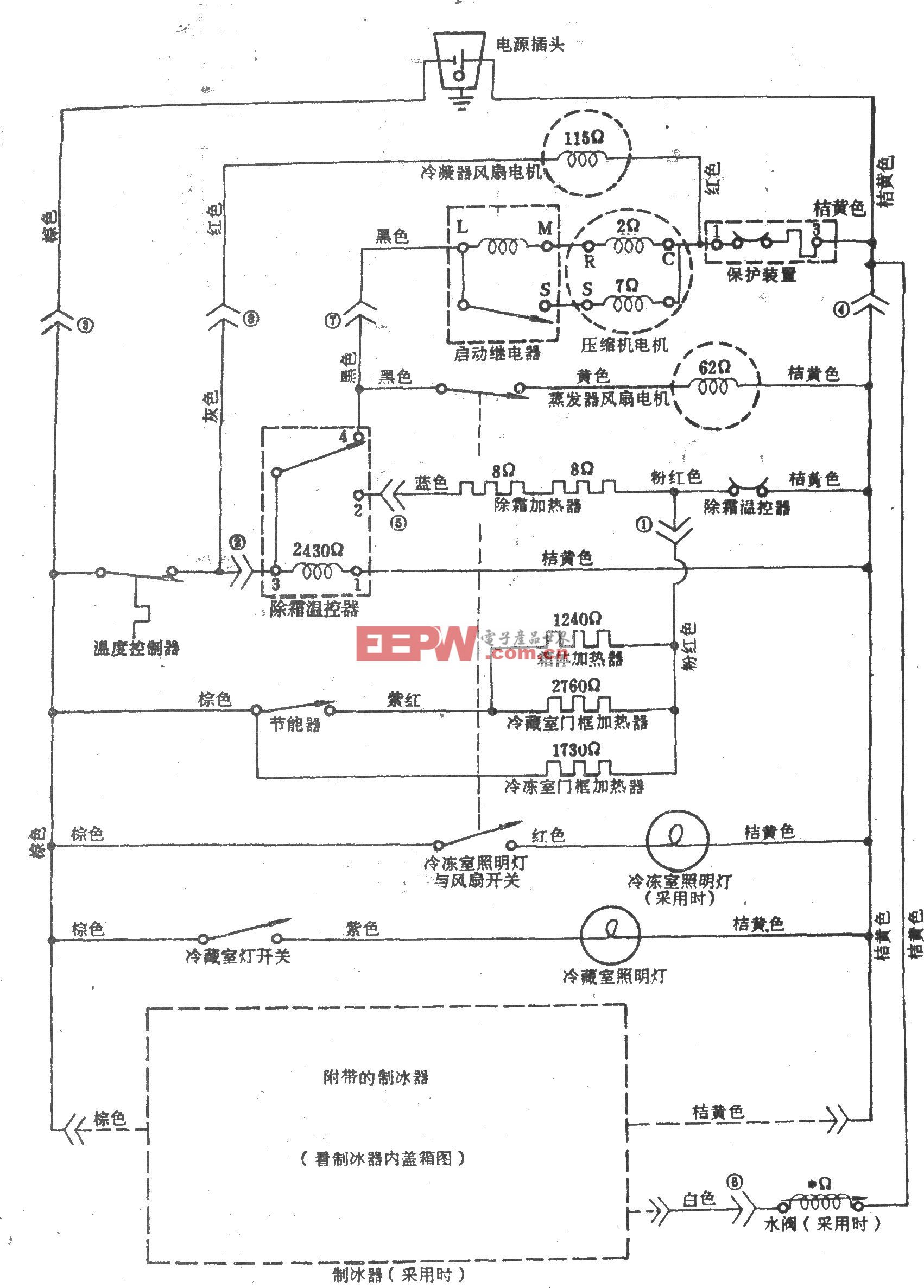

硅谷公司發布公告稱尋求通過發行新股籌集資金

隨著美聯儲自去年以來大幅加息,市場投資者愈發謹慎,美國科技企業估值大幅下降,風險投資活動也就隨之枯竭。據風險投資公司Partech Partners的數據,去年科技業風投融資減少了35%。

這迫使大量科技初創企業急于尋求現金,一邊大量裁員一邊從銀行提現——而與科技初創企業有著密切往來的硅谷銀行,也就成了最大的受害者。

這也正是硅谷銀行CEO格雷格?貝克爾(Greg Becker)在周四致投資者信中所說的:“盡管風投部署符合我們的預期,但客戶的現金消耗仍然很高,2月份進一步增加,導致存款低于預期。”

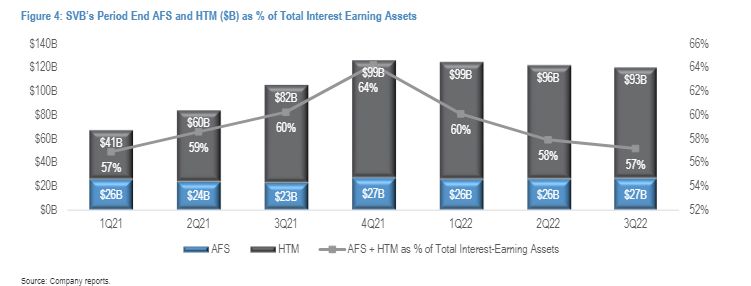

而與此同時,硅谷銀行在兩年前低利率時期吸收了大量低息存款,然后將這些資金用于增加貸款以及瘋狂擴張其“持有至到期”(HTM)證券投資組合(主要是購買10年期以上抵押貸款),而后者就成了此次暴雷的直接導火索。

根據Angry Capital Ventures的數據,從2019年第四季度到2021年第四季度,硅谷銀行吸收的存款從610億美元增長到1890億美元,平均利息成本僅為約0.25%。而其HTM證券投資組合規模從2019年第四季度的135億美元瘋狂增加至990億美元。

硅谷銀行HTM投資組合(灰色部分)在近兩年瘋狂擴張

截至去年第三季度,硅谷銀行共買入了880億美元的10年期以上抵押貸款,平均收益率僅為1.63%,基本上將其證券投資組合增加了700%。

然而,在美聯儲市場利率已經升至5%左右的當下,這筆HTM投資組合的持有成本變得空前高昂。如果按市值計價,這筆投資可能會導致嚴重損失。事實上,早在數月之前,就有機構指出過硅谷銀行面臨的這一潛在風險。

而在近幾個月來,隨著美股科技初創企業存款外流速度加快,這一個“定時炸彈”終于還是爆炸了:硅谷銀行在本周四被迫宣布出售了其所有210億美元的可銷售證券,其因此遭受了18億美元的稅后損失,將在2023年第一季度入賬。

奧本海默的股票分析師克里斯·科托夫斯基 (Chris Kotowski) 評價稱,由于利率上升的風險敞口很大,硅谷銀行此舉已經“把自己逼到了墻角”。

這會引發新一場雷曼危機嗎?

至少目前,華爾街的分析師們還不太擔心。

分析師指出,硅谷銀行目前最主要的問題并不源于其風險資本貸款,而是源于其持有的證券投資組合中存在太多長期抵押貸款——而這一問題在大型銀行業中并不算普遍。

加拿大皇家銀行分析師卡西迪(Gerard Cassidy)表示,并不預期硅谷銀行的風險會產生太大的溢出效應,因為和硅谷銀行相比,其他銀行的的資金來源主要是消費者存款,其存款基礎成本相對要低得多,而硅谷銀行則不同,“這家銀行非常特別,他們不像大多數其他銀行一樣,他們沒有太多低成本的消費者存款。”

奧本海默 (Oppenheimer) 的科托夫斯基也表示,與美國其他銀行業相比,硅谷銀行在利率方面的脆弱性是一個“異常值”。

美國最受關注的銀行業分析師之一、Odeon資本集團的資深銀行業分析師迪克?波夫(Dick Bove)也認為,人們對硅谷銀行困境的擔憂以及對整個銀行業的擔憂都被夸大了,沒有理由感到恐慌。

“我認為硅谷銀行目前的狀況遠沒有市場想象的那么糟糕,”Bove表示,“從我今天交談過的客戶來看,越來越多的人認為這是‘雷曼兄弟’……它不是‘雷曼兄弟’。它不會破壞美國銀行業的穩定。請試著告訴股市里的人。”

作為硅谷銀行一直以來的關注者,他強調,他仍對硅谷銀行的財務實力充滿信心:“看看資產負債表吧。它是否債務過重?不。它是在支付共同紅利嗎?不。它的貸款比證券多嗎?不。它是否擁有可觀的現金頭寸?是的。”

波夫聲稱:“如果有什么資產負債表被認為是防御性的,那么這家銀行就有。他們建立了足以令它們生存下來的資產負債表。然后他們會回歸的。他們會強勢回歸,但也許這個時間點不是在下周、明年甚至兩年之后。”

他仍然預計硅谷銀行將在2023年底實現盈利,盡管利潤額可能很小。

其他區域性銀行可能面臨危機?

不過,硅谷銀行的問題也并非不可能出現在其他銀行身上——尤其是區域性銀行。

對于美國區域性銀行來說,硅谷銀行的風險更值得警惕,因為與擁有更多業務部門的大型銀行相比,他們在抵押貸款方面的權重更高。

根據美國聯邦存款保險公司的數據,由于利率上升,美國銀行業在證券持有方面已經存在6200億美元的未計價損失。

加拿大皇家銀行分析師卡西迪認為,銀行業整體情況還并不令人擔憂,但可能面臨區域性風險。如果美聯儲將利率提高到5%-5.5%以上,會出現更大的信貸損失——不過,美聯儲有能力通過降低利率來防范由此引發的潛在金融危機。

盡管分析師們試圖安撫市場風險可控,但對于硅谷銀行自身來說,這一場暴雷仍然是一場浩劫。

目前,硅谷銀行仍在堅持強調,該行近期的舉動只是試圖“加強其財務狀況”,外界沒有理由擔心。它仍然“資本充足”,擁有“高質量、流動性強的資產負債表”,擁有“同行領先的資本比率”等等。

而外界正在猜測,在經歷近期危機后,一些較大的銀行可能會考慮將向其視為收購對象。

評論