AI利好之外 東南亞著眼于全球芯片競賽的領導地位

隨著英偉達、博通和Marvell成為半導體市值領域的焦點,AI驅動下的半導體市場迎來新格局的重塑,而特朗普政府的“大而美法案”以及對拜登時代人工智能擴散規則(AI Diffusion Rule)的廢除,徹底重塑了全球半導體發展的走勢,使馬來西亞和泰國成為美國芯片再分銷的關鍵中介。這一政策轉向取消了對包括東南亞國家在內的150個國家/地區的全面出口限制,為這些地區成為全球半導體供應鏈的關鍵創造了戰略機會。對于投資者來說,這種轉變提供了一個難得的機會,可以在一個為增長做好準備的行業中利用基礎設施和物流業務,同時對中國的人工智能雄心構成風險。

2025 年 5 月廢除人工智能擴散規則標志著拜登分層方法的決定性轉變,拜登將馬來西亞和泰國歸類為需要嚴格出口許可證的“中間”國家。在特朗普的新框架下,美國將雙邊談判置于全面控制之上,允許這些國家在未經事先批準的情況下獲得更多獲得先進芯片的機會。這種放松使馬來西亞(已經是世界第四大半導體出口國)與泰國一起成為關鍵的再分銷中心。這兩個國家現在是 Nvidia 和 Oracle 等美國公司的關鍵門戶,使它們能夠繞過中國的限制性市場,同時保持供應鏈彈性。

半導體制造的“第四極”

即使拋開AI半導體這個關鍵爆發點,隨著中美之間的半導體對抗不斷升級,東南亞正在全球半導體制造和供應鏈中占據著越來越重要的位置。其實,在中美芯片戰爭開啟之前,東南亞長期以來就是全球半導體供應鏈中的關鍵節點,如今,隨著大國之間的地緣政治競爭重新劃定芯片設計、制造和最終控制的位置,它面臨著一個千載難逢的機會,可以提升價值堆棧,成為真正半導體制造產業的“第四極”——中國(包括臺灣),美國,日韓,以及東南亞。

該地區的政策制定者,尤其是馬來西亞、越南和新加坡的政策制定者,正在加緊采取大膽的舉措,旨在抓住這一時刻。然而,DealStreetAsia 在其最新的特別報告《半導體:東南亞的戰略崛起》中發現,在資本形成、上游能力和長期生態系統深度方面仍然存在結構性差距。

自 1970 年代以來,東南亞在外包半導體封裝和測試(OSAT)方面已經形成了深厚的專業化。雖然這一領域很少引起芯片設計或前端制造的關注,但它在決定硅系統的性能、可靠性和可擴展性方面發揮著基礎性作用。

根據東盟統計門戶網站的數據,該地區的OSAT產能使其成為全球半導體領域的關鍵制造中心,2023年占全球芯片出口的 20% 左右,價值約2340億美元。然而,OSAT僅捕獲芯片總價值的5-10%。最大的份額在于IP所有權、晶圓制造和系統級架構的上游。如果不刻意向上移動,隨著全球激勵制度的轉變,東南亞有可能繼續受困于低利潤、高依賴性的角色,容易受到自動化、定價壓力和資本重新配置的影響。畢竟,這部分市場的增長點大部分來自于中國市場的產能備份,以及關稅糾紛帶來的產能轉移。雖然短期內中美之間的糾紛不會緩和,而且很少能夠有其他區域具備東南亞獨特的區位和產業鏈優勢,但產業升級是東南亞半導體三強共同的愿望。

2024 年,馬來西亞的半導體出口額達到 369.4 億美元,其中中國大陸和香港占其出貨量的 36%。隨著英特爾(Intel)和GlobalFoundries等公司在馬來西亞增加生產,許可障礙的消除可能會加速這一貿易。新加坡的半導體行業目前為全球十分之一的芯片提供動力,對該國GDP的貢獻率接近6%。在短短兩年內投資超過180億新元。越南半導體行業預計將以每年 9% 的速度增長,到 2029 年將達到 313.9 億美元。與此同時,泰國 2023 年對中國的集成電路出口額為 8.15 億美元,這凸顯了泰國在區域供應鏈中的作用,而美國更寬松的限制措施進一步加劇了這一作用。

包裝未來

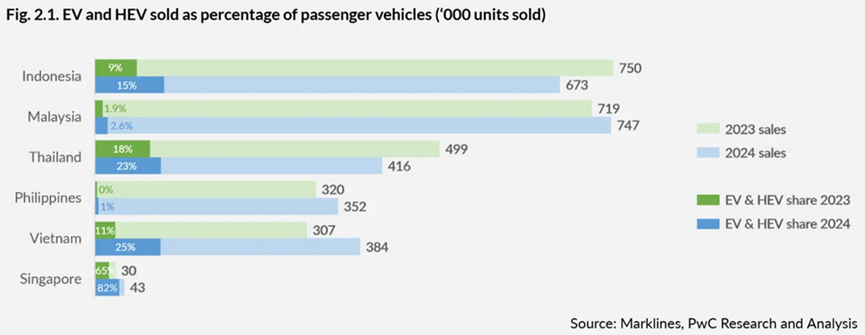

除了地緣政治之外,電動汽車和智能移動技術的興起也為東南亞的半導體雄心創造了強大的推動力。現代電動汽車配備了控制電池、電機、安全功能和自主系統的芯片。其中包括系統級芯片(SoC)單元、用于AI處理的GPU,以及基于碳化硅(SiC)和氮化鎵(GaN)的高能效器件。隨著對這些技術的需求不斷增長,對高性能、高能效芯片解決方案的需求也在增長。這種轉變正在加速該行業向先進封裝和小芯片集成邁進。隨著摩爾定律的放緩,現在通過將多個小芯片連接到單個封裝中來提高性能,從而提高速度、熱效率和系統功能。這些創新不僅適用于電動汽車,也適用于人工智能系統、數據中心和邊緣設備,值得關注的是東南亞開始在這一關鍵領域占據一席之地。

在新加坡,Silicon Box在小芯片封裝方面處于領先地位。該公司由前臺積電和Marvell員工創立,專注于2.5D和3D封裝,并于2024年初獲得了重要的全球合同。它的崛起不僅反映了工程人才,還反映了新加坡研究生態系統和公私合作的力量。

馬來西亞正日益成為全球企業分散生產風險、強化供應鏈韌性的重要戰略支點。尤其在檳城,其吸引了包括英特爾、英飛凌在內的300多家企業入駐,涵蓋從封裝、測試到材料供應的完整產業鏈。據悉,檳城作為全球半導體后端制造的關鍵樞紐,貢獻了馬來西亞80%的半導體產出,并負責全球40%微處理器裝配量,這顯著提升了物流效率與供應鏈響應速度。英特爾正在投資 70 億美元以擴大檳城的先進封裝,包括其Foveros 3D堆疊技術。此舉使該國成為英特爾下一代人工智能和服務器芯片的關鍵站點。英飛凌的馬來西亞工廠將是這家功率器件巨頭的最大生產基地。意法半導體(STMicroelectronics)則很早在馬來西亞柔佛州麻坡(Muar)建立了一個先進的組裝和測試基地,專注于生產復雜、高可靠性的封裝產品,包括汽車應用產品。據悉,該工廠引入了新的PLP-DCI(面板級封裝直接銅互連)技術生產線,旨在提升封裝性能,支持包括碳化硅(SiC)在內的各類功率半導體產品的后端工藝。7月4日,浙江晶盛機電股份有限公司(JSG)旗下子公司浙江晶瑞SuperSiC(Malaysia)SdnBhd在馬來西亞檳城柏淡(Bertam)科技園舉辦新廠房奠基儀式,項目聚焦填補馬來西亞#半導體產業 中的關鍵環節——先進晶圓制造能力的空白。

越南也在向前發展。幾家全球公司已經在越南建立了專注于包裝、測試和組裝的業務。2024 年啟動的國家半導體發展戰略表明該國致力于進一步擴展到集成電路 (IC) 設計、先進材料和芯片制造。這標志著從基礎制造到成為區域創新和研發中心的戰略轉變。Amkor 在河內附近投資 16 億美元的系統級封裝設施于 2023 年底投入使用,為可穿戴設備、邊緣設備和消費電子產品的小型多功能芯片提供支持。從2025年10月開始,半導體行業的投資者將受益于公司稅減免、科學和數字創新項目的進口關稅豁免以及高科技研發和制造的增值稅豁免。越南還在發展高科技園區網絡,例如位于胡志明市、河內和峴港的高科技園區,這些園區擁有先進的基礎設施、優惠的租賃條件和綜合支持服務。這些園區旨在培育全周期半導體生態系統,包括物流、人才發展和創新孵化。清潔能源、升級寬帶和改善跨境連接也受到優先考慮。

這些發展標志著東南亞越來越多地進入先進封裝領域,這一領域在全球半導體競爭力中越來越重要。

進行中的政策

在整個東南亞,政府正在加強財政工具、調整激勵機制并發出長期承諾信號,以期獲得更大的上游價值。

馬來西亞于 2024 年啟動的國家半導體戰略 (NSS) 概述了超越 OSAT 的三階段、三十年路線圖:建立 IC 設計和先進封裝的基礎能力;擴展到高價值制造和人才管道;并最終錨定前端制造。

為了支持這一愿景,馬來西亞正在籌集 250 億林吉特(約 53 億美元)的財政支持,直到 2035 年。這包括稅收優惠、基礎設施融資、人才技能提升和直接補貼。一個關鍵支柱是計劃于 2025 年 4 月宣布的 IC 設計園,這將是東南亞同類園區中最大的。

越南的《國家半導體戰略(2024-2050 年)》標志著該國首個針對該行業的全面路線圖。它分階段構建,旨在通過 IC 設計、先進封裝和熟練勞動力發展來創造價值,每一項都旨在減少對外國知識產權的依賴并超越合同組裝。

為了吸引私人資本并吸引全球參與者,越南正在部署慷慨的激勵制度。主要杠桿包括長達 4 年的企業所得稅豁免,然后是長達 15 年的低至 10% 的優惠稅率;高科技設備的進口關稅和增值稅豁免;以及在西貢高科技園和華樂高科技園等半導體優先區提供長期土地租賃激勵措施。

新加坡正在采取一種更加橫向的方法。雖然該行業沒有被制定為專門的半導體戰略,但在 2025 年研究、創新和企業計劃 (RIE2025) 中占據突出地位,該計劃撥款 250 億新元(約合 185 億美元)用于半導體、人工智能和量子等前沿技術的研發。

在 2025 年預算案中,政府為國家生產力基金 (NPF) 額外撥款 30 億新元,以吸引戰略投資。該基金提供有針對性的現金補助和投資信貸,降低全球公司的資本支出壁壘,同時支持國內生態系統的發展。實際上,它降低了運營商的部署風險,并激勵了對高價值活動進行更深入、更長期的承諾。

揮之不去的痛苦

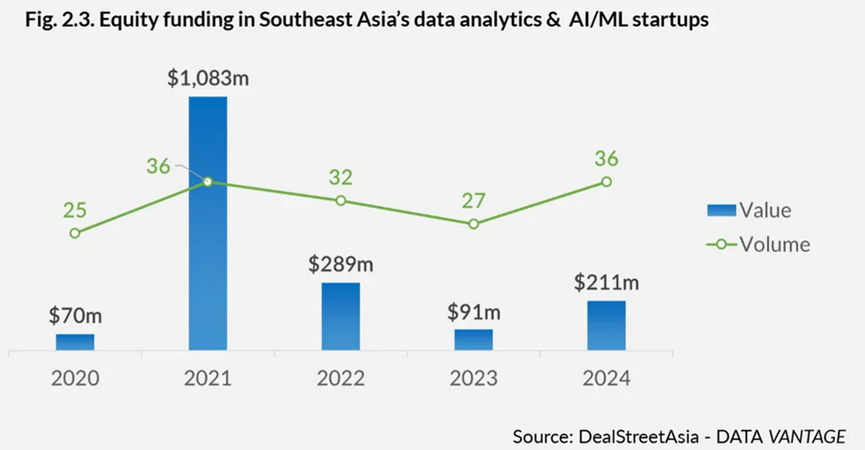

盡管有強烈的政治意圖和越來越多的公私合作倡議,但東南亞在深度科技資本堆棧中仍然面臨結構性差距。從種子到規模,融資渠道仍然分散,并且往往與半導體企業的風險狀況和時間表不匹配。

在贈款、孵化器和國家支持的計劃的支持下,早期活動勢頭強勁。然而,由于基金經理受到長期跨度、技術復雜性和不確定退出的阻礙,因此有能力支持資本密集型企業的基金數量仍然有限。因此,規模擴大階段的資本形成仍然很淺,使大多數半導體企業在驗證方面陷入困境。

另外,它還強調了缺乏愿意提供耐心、風險承受能力的資本的有限合伙人,即使是善意的政策努力也難以轉化為商業成果。我們需要的不僅是更多的資本,而且是正確的資本,與深度技術生命周期的現實相一致,并具備支持長期賭注的信念。缺乏可靠的退出路線進一步限制了勢頭。IPO 市場仍然很淺,戰略并購有限。對于半導體和硬件密集型初創公司來說,這使得回報難以實現,投資者的承諾也難以維持。

除了資本之外,更深層次的脆弱性在于該地區在 EDA 工具和半導體 IP 方面缺乏國內能力。雖然新加坡已經采取了早期措施,但東南亞大部分地區仍然依賴外資工具鏈,這限制了對創新和長期價值捕獲的控制。

供應鏈差距加劇了挑戰。雖然東南亞在后端組裝和包裝方面處于領先地位,但上游和中游細分市場仍未得到充分開發。光掩模、探針卡和半導體級材料等關鍵輸入仍會導入。這增加了成本,增加了對外部沖擊的風險,并阻礙了全球參與者在該地區全面開展業務。

一位來自技術行業的高級領導者確定了四大瓶頸:電力供應、技能人才、技術能力和供應鏈成熟度。他們強調了構建一個綜合創新生態系統的重要性,該生態系統在政府政策、學術機構和行業參與者之間架起了橋梁。因此除了政策方面的扶持之外,東南亞面臨的挑戰需要學習中國成功的經驗,投資于人才發展和生態系統建設;建立值得信賴的國際合作;專注于芯片設計、測試和專業封裝等利基領域;并支持支持行業。他指出,半導體需要各種能力,從精密工程和光學到先進的機電一體化,而成功取決于強大的供應商和中小企業網絡。

東南亞的半導體發展并不缺乏雄心。但是,如果沒有更深入的資本、戰略基礎設施和區域協調,該地區有可能繼續成為創新的集結地,而不是規模的目的地。

令人向往的未來

東南亞缺少的另一塊拼圖是專業化和互補性的協調路線圖。半導體生產國的政策制定者正在同時擴大封裝和組裝,而且往往沒有保持一致。這增加了重復投資、資產未充分利用和補貼驅動的逐底競爭的風險。

“隨著地緣政治變化導致許多國家優先考慮國內生態系統的發展,如果沒有足夠的市場需求或人才深度,重復的風險是真實存在的,”Silicon Box業務主管Michael Han說。

他說,重復的風險在傳統制造業中尤其如此,因為那里的供應過剩已經是一個問題。盡管全球需求強勁,但他認為,如果采取更協調的區域戰略,進行有針對性的投資,并在基礎設施、人才和工業能力方面實現平衡發展,將更好地為東南亞服務。

Bintang Capital Partners創始人、首席執行官兼執行董事 Johan Rozali-Wathooth 也表達了類似的擔憂,他指出,雖然一定程度的重疊是不可避免的,但東盟國家有真正的機會追求互補的專業化。

Rozali-Wathooth 說:“與其所有國家都爭奪相同的細分市場,不如圍繞優勢的區域聯盟,即馬來西亞在包裝和測試方面,新加坡在研發方面,越南在大批量制造方面,可以帶來更高效的投資和供應鏈整合。

他補充說,即使是通過相互承認每個國家的優勢而采取的軟性結盟形式,也可能產生很大的影響。馬來西亞和新加坡已經在全球半導體領域發揮著重要作用,并且處于有利地位,可以幫助召集和引導這一區域對話。

他說,只要整個地區都愿意合作,就可以實現雙贏的結果。

評論