半導體投資大幅下滑的真相

關于 2023 全年的半導體產業行情,上半年,一片低迷,毫無懸念,但進入下半年以來,業界出現了一些分歧,雖說全年衰退已是必然,但圍繞行業是否會在下半年回暖這一話題,存在爭議,偏悲觀的認為會繼續滑落,偏樂觀的認為已出現回暖信號。

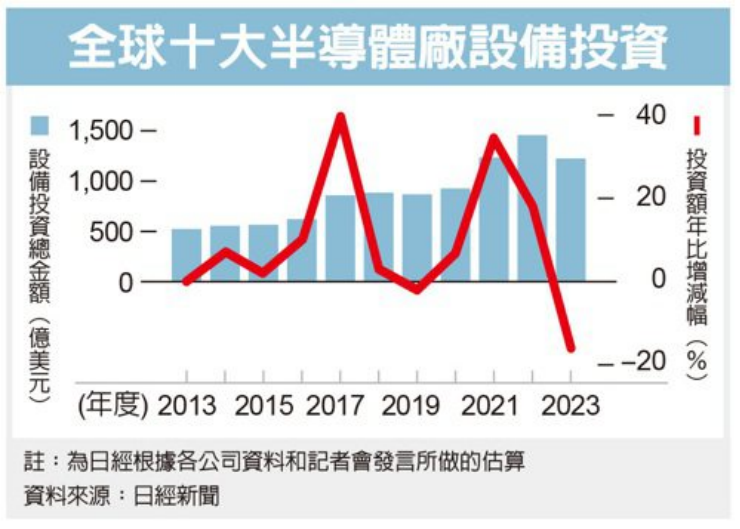

本文引用地址:http://www.104case.com/article/202308/449935.htm最近,一則關于晶圓廠投資的報道似乎又給樂觀者潑涼水了。據日經新聞報道,在整理全球 10 大半導體廠商(臺積電、聯電、三星、英特爾、GlobalFoundries、美光、SK 海力士、英飛凌、意法半導體,以及合資建廠的鎧俠/WD)的設備投資計劃后得知,全球半導體設備投資大減,2023 年度投資額預估為 1220 億美元,年減 16%。這是 4 年來首次同比減少,且將創 10 年來最大跌幅。

具體到芯片類型,10 大半導體廠商對存儲器的投資年減 44%,下滑幅度最大,對邏輯芯片(CPU、FPGA 等)的投資也減少了 14%。其中,投資減少的廠商有 6 家,包括英特爾、臺積電、GlobalFoundries、美光、SK 海力士,以及鎧俠/WD。

投資減少,主要是因為芯片市場供過于求,導致庫存大幅增加,截至 2023 年 6 月底,存貨(有公開資料的 9 家廠商合計值)達 889 億美元,同比增加 10%,與芯片短缺的 2020 年相比,大增 70%。因庫存超過警戒線,美光減產了 30%,設備投資縮減 40%,SK 海力士減產幅度擴大了 5%-10%,投資縮減超過 50%。

2023 年半導體設備市場的低迷,與過去幾年的紅火場面反差極大。據 SEMI 統計,2022 年全球半導體設備銷售額在 2021 年 1026 億美元的基礎上,又增長了 5%,創下 1076 億美元的歷史新紀錄。對于晶圓廠來說,設備投資是支出的主要部分,但不是全部,還有廠房建設,半導體材料、工具,以及風險投資等組成。據統計,2022 年度,全球 10 大半導體廠商投資額達到 1460 億美元,創歷史新紀錄。

半導體是一個強周期行業,從谷底到頂峰,平均需要 4 年左右的時間,反之亦然。全球晶圓廠上一次大規模投資衰退出現在 2019 年,據 SEMI 統計,2019 年全球半導體設備銷售總額為 598 億美元,比 2018 年創紀錄的 645 億美元減少了 7%。

據美國半導體行業協會(SIA)統計,2019 年,全球半導體產業營收為 4121 億美元,比 2018 年下降了 12%,這也是 2001 年以來的最大跌幅。另據 Gartner 的調查數據顯示,2019 年,排名前 10 的半導體廠商銷售總額全球占比超過 50%,它們當年的總收入縮水將近 498 億美元。

歷史驚人的相似,2018 年達到歷史頂峰,2019 年急速下滑,2020-2021 年全球芯片供不應求,2022 年設備投資額達到新的頂峰,2023 年又一次急速下滑,4 年一個周期,十分吻合。

晶圓廠的無奈

各大廠商的半導體設備投資大幅下滑,主要原因是晶圓廠產能利用率不足,導致營收下滑,也沒有新產能需求促使公司購買設備。

在前文提到的 10 大半導體廠商中,除了臺積電、三星、英特爾,其它 7 家生產的芯片都是以成熟制程工藝為主的,因此,它們在購買半導體設備方面的拮據,體現出規模龐大的成熟制程芯片市場很不景氣。

中國臺灣的聯電、世界先進和力積電是成熟制程的主力軍,據悉,它們的產能利用率已降至 50%-60%。

2023 下半年,由于主要客戶的訂單減少(特別是智能手機和 PC 應用),預計聯電的 12 英寸成熟制程產線產能利用率可維持在 80% 左右,但 8 英寸產能利用率降至 50%-55%。今年第三季度,世界先進的整體產能利用率仍在 60% 以下。

從今年第三季度開始,聯電和世界先進將出現更高的折舊,聯電將持續提升 P6 新廠的產能,下半年,該廠的折舊將持續增加,電價上漲將拉低其利潤率(大概 1~2 個百分點)。世界先進今年也將其 Fab 5 新產能提高 11kwpm(8 英寸晶圓產能),預計到 2023 年底達到 15kwpm,也將增加折舊費用。

中國大陸的晶圓代工廠也以成熟制程見長(28nm 以上節點),在行業不景氣的當下,大陸產能相對低的價格,給中國臺灣、韓國和美國廠商造成了不小壓力,特別是在 DDIC(面板驅動 IC)和 PMIC(電源管理 IC)方面,競爭最為激烈。

目前來看,通過降價搶單,中國大陸主要成熟制程晶圓代工廠的產能利用率保持在 80% 左右,明顯高于臺灣地區的競爭對手。

在韓國,8 英寸成熟制程晶圓產線的產能利用率也不高,導致它們只能通過降價來爭取更多訂單,當地 IC 設計公司的消息人士稱,韓國晶圓代工廠已將 8 英寸產線價格下調了 10%-20%。

截至今年第二季度,DB Hitek 的產能利用率為 73.83%,比去年同期的 97.68% 下降了 23%。然而,這已經是今年比較高的數值了,消息人士稱,三星電子、Key Foundry 和 SK 海力士系統 IC 的產能利用率已經降至 40%-50%。

由于需求下降,其中一些公司甚至關閉了某些產線設備的電源,這是不多見的,因為重新上電啟動這些產線,需要花費很高的成本,不是萬不得已,晶圓廠產線都是 24 小時運轉的,最起碼也是開機狀態下的低速運轉,斷電關機的很少。

在產業不景氣的大背景下,這些韓國晶圓廠要爭取更多客戶訂單,下半年不得不進一步降價了。

芯片供需關系是關鍵

以上主要介紹了全球主要晶圓廠購買半導體設備意愿下降,以及導致這一現象的直接原因是晶圓廠產能利用率下滑,導致營收減少,沒有產能擴充需求,自然就不愿意購買設備了。而導致晶圓廠產能利用率不足的主要原因,就是芯片市場供過于求。

以大宗芯片產品存儲器為例,三星電子與 SK 海力士最新財報顯示,截至今年 6 月底,這兩家公司的芯片庫存升至新高位,與 2022 年底相比,兩家公司分別增加了 15.9% 和 4.8%,它們的庫存金額合計超過 50 兆韓元。

對于下半年的存儲器市場行情,南亞科總經理李培瑛認為,DRAM 產業已經在第二季度觸底,第四季度有望恢復供需平衡。華邦電則認為,看好第三、四季度增長,不過,幅度有限。

總體來看,在經歷了上半年的慘淡之后,下半年的存儲器市場會有所回暖,但不要寄予太高期望。

除了大宗的存儲器,其它各類芯片的市場需求雖然有回暖跡象,但整體表現依然不樂觀。

目前來看,手機、PC,以及傳統服務器(不包括 AI 服務器)市場需求依然低迷,使得相關芯片的去庫存工作依然在進行當中。

盡管 3 月以來安卓品牌陸續發布新手機,截止到 7 月,需求端仍未出現明顯回暖態勢。中國臺灣手機產業鏈廠商總營收同比下降 9.9%,但環比增長 5.2%,其中,手機 SoC 龍頭企業聯發科 1-6 月營收同比持續下滑,5 月營收同比減少 39.38%,但環比增長 11.35%。據 IDC 統計,6 月首周,中國手機市場銷量同比下降 6.5%。總體來看,整個第二季度手機市場仍不景氣。第三季度也未看到希望,至少到目前是這樣,近期,蘋果一直在臺積電那里砍單 A 系列處理器,安卓系手機廠商普遍難過,導致聯發科失去了不少原本要在臺積電生產的處理器訂單。

手機市場低迷,最凸出的體現就是高通業績下滑,且在不停裁員。高通發布的 2023 財年第二財季財報顯示,營收 92.75 億美元,同比下滑 17%,凈利潤 17.04 億美元,同比下滑 42%。同時,近期高通在臺灣地區裁員的消息十分引人關注,不止高通,最近裁員的芯片大廠還有很多,如英特爾、聯發科等。

傳統服務器市場增長動力也不足,就連近些年營收突飛猛進的 AMD,上半年的營收也大幅下滑,不止 PC 用 CPU 和 GPU,其數據中心用處理器的銷售也很疲軟,英偉達的情況也類似,其營收增長主要靠 AI 服務器用 GPU 支撐。

據 TrendForce 預測,今年全球服務器整機出貨量將再次下修至 1383.5 萬臺,同比減少 2.85%。

MCU 市場競爭更加激烈,這本來就是一片紅海,技術成熟,參與的廠商眾多,在整個產業不景氣的當下,MCU 廠商的日子就更難過了,盛群預估,消費類 MCU 市場要到今年第四季度才到谷底,目前,客戶仍在期待更低的價格,凌通則表示,下半年 MCU 市場不樂觀,目前訂單依然不足。

其它芯片,如前文提到的 PMIC 和 DDIC,競爭也非常激烈,特別是有中國大陸 IC 設計和晶圓代工廠參與競爭,大陸以外相關芯片廠商的日子就更不好過了。不過,相比于 PMIC,DDIC 的市況要好些,因為市場對大尺寸顯示面板,特別是電視的需求在提升,帶動著相關芯片需求的上漲,DDIC 是顯示面板必需的元器件。

低迷的芯片市場狀況,傳導到晶圓廠,再從晶圓廠傳導到上游的半導體設備市場,從而影響了整個行業的投資。

中國市場的影響力

無論是芯片市場,還是半導體設備市場,中國大陸的影響力正在不斷增強。

2018 年,中國臺灣是全球半導體設備采購最大市場,金額達到 171.2 億美元,韓國被擠到第三位,當時,中國大陸位列第二,金額為 134.5 億美元。到了 2022 年,雖然中國大陸的半導體設備投資額同比減少了 5%(283 億美元),但依然連續 3 年成為全球最大的半導體設備采購市場,中國臺灣則連續第 4 年穩定增長,達到 268 億美元,排名第二。

另外,業界普遍認為,中國大陸半導體市場回暖不如預期,是導致全球各家半導體廠對投資持謹慎態度的重要原因。

除了半導體設備,中國大陸在晶圓代工市場的影響力也在增加,特別是成熟制程,前文已經提到,由于大陸晶圓代工廠具備價格優勢,且工藝技術與臺灣地區、韓國和美國等廠商處于同一量級,擁有了越來越多的話語權,特別是在價格方面。

在芯片市場,中國大陸是全球最大的消費市場,不僅本土對各種電子產品和商用設備的需求量巨大,且全球很多地區需要的產品都是在這里組裝生產的,因此,中國大陸電子半導體產業鏈對相關產品的需求量和生產、運轉效率,直接影響著產業鏈上各家廠商的投資意愿。以存儲器為例,業界原本寄希望大陸解封后將帶動存儲器需求增長,但實際情況不如預期,加上歐美受高通膨影響,全球消費力下滑,使得大宗的存儲器庫存問題仍然沒能解決。

結語

2023 年,芯片制造廠(IDM 和晶圓代工廠)的投資進入了下行區間,如前文所述,今年,全球電子半導體產業正處于一個周期的底部,按照每 4 年一個周期計算,2024 年將進入上升期,晶圓廠投資也將回暖。

另外,由于整個電子半導體產業鏈的供求關系是由下向上傳導的,即電子產品、設備需求決定芯片需求,之后影響晶圓廠產能,然后決定半導體設備、材料、工具等上游市場,這個傳導需要一定時間,大概是 3-6 個月。因此,半導體設備和材料市場的反應有明顯的滯后效應。

目前,2023 年第三季度已經過半,芯片供需市場已經出現回暖信號,但這樣的行情是不會體現在當下的半導體設備和材料市場的。

評論