光模塊最強龍頭,壟斷全球40%份額,利潤6年翻120倍,技術第一!

年,光模塊備受資金追捧,但市場的預期能否真正落地一直是個疑問。

本文引用地址:http://www.104case.com/article/202404/457598.htm最近,光模塊龍頭中際旭創公布了2023年業績預告,公司全年收入107.25億,同比上漲11.23%,扣非歸母凈利潤為21.25億,同比上104.81%。

不得不說,中際旭創的業績確實亮眼,交了一份滿意的成績單。

從趨勢看,光模塊潛力遠遠沒有挖掘完,這才剛剛開始。

英偉達在GTC2024上發布了最新產品GB200,龐大的算力需求推動AI光模塊從800G代系向1.6T代系升級。

如此一來勢必會刺激相關廠商繼續加大對光模塊的投資力度,市場預期將會再度拔高。

光模塊重要零部件有哪些,發展趨勢如何?

光模塊,簡單來說,就是一個能轉換信號的小器件。

在發送端,它把電信號變成光信號;當光信號通過光纖傳送后,在接收端,它又能把光信號變回電信號。

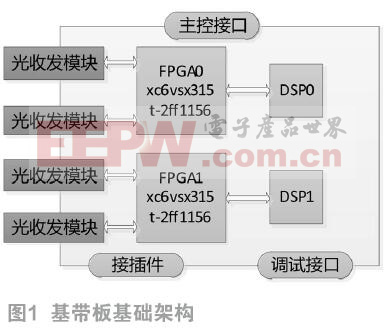

這樣信息就能順利地在不同設備之間傳輸啦。它里面包含了光電子器件、功能電路等部分,非常精密。

光模塊成本結構中,光器件占比37%,集成電路芯片占比22%,光芯片占比19%。

光器件是光模塊的重要組成部分,在成本中占比最高,主要包括TOSA、ROSA及構成TOSA、ROSA的組件,如TO、波分復用器、TO座、TO帽、隔離器、透鏡、濾光片等配套件。

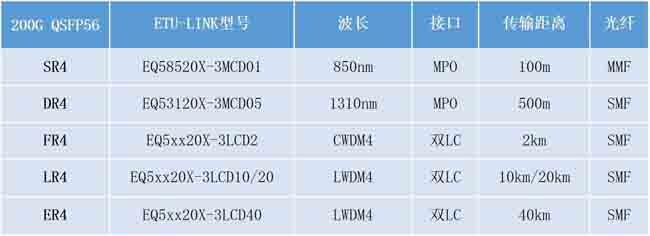

光模塊按其傳輸速率可以分為10G光模塊、25G光模塊、40G光模塊、50G光模塊、100G光模塊、200G光模塊、400G光模塊、800G光模塊等。

21世紀前十年,光模塊行業迎來了發展的初期階段。

在這一階段,封裝形式的不斷迭代、傳輸速率的逐步提升、以及接入方式的升級,逐漸實現了模塊小型化。

2020年后,隨著5G產業的加速發展和社會經濟對數據中心需求的不斷擴大,光模塊行業的技術升級速度進一步加快,行業發展的重點開始轉向高速化、高集成、低成本和低功耗。

最近兩年,隨著生成式人工智能的出現,云網絡對400G和更高速光模塊的需求加速,AI驅動光模塊往400G/800G/1.6T的高速率技術方向迭代。AI訓練和推理服務器正在進一步推升高速率光模塊的需求,光模塊產業將得到快速發展。

光模塊的市場格局如何,市場規模多大

目前光模塊市場的競爭格局相對穩定,全球對400G光模塊的需求主要集中在亞馬遜和英偉達,而對800G光模塊的需求則主要來自英偉達、谷歌和Meta等公司。

隨著未來以海外互聯網公司為代表的廠商對光模塊傳輸速率要求的不斷提升,800G光模塊有望實現快速放量,1.6T光模塊迎來早期布局時機。

我國光模塊企業在全球占據主導地位,2022年,全球光模塊市場的前十大廠商中,國產廠商占據了七個席位,中際旭創、華為海思、光迅科技、海信寬帶、新易盛、華工正源、索爾思光在全球光模塊市場排名靠前。

目前,包括中際旭創、新易盛、光迅科技等在內的多家光模塊企業,已經宣布推出了1.6T光模塊產品。

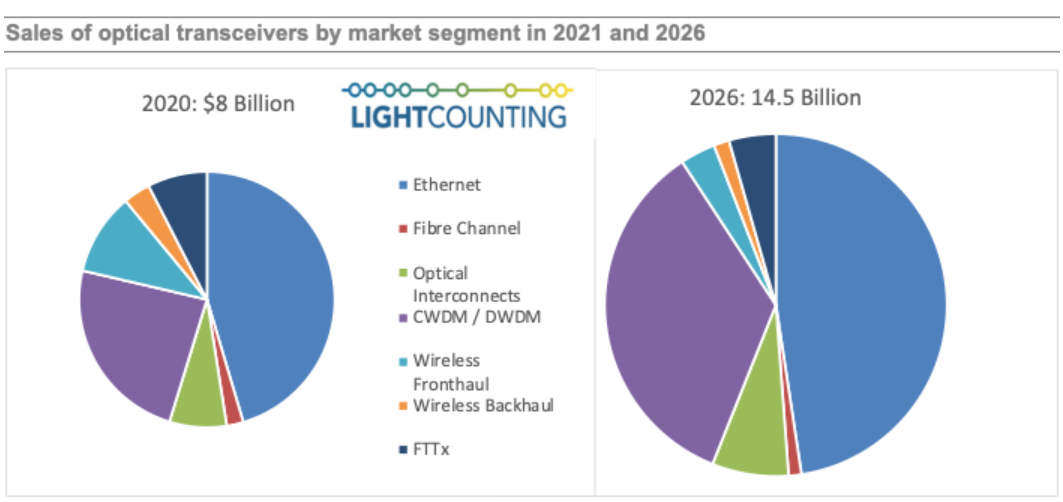

得益于大型云服務運營商和需要增加光網絡容量的電信運營商對800G高速光模塊的大量需求,光模塊市場規模從2021年的98億美元增至2022年的110億美元。

根據預測,2025年將達到113億美元,2022年—2025年的復合年增長率為12%。

光模塊的產業鏈如何,投資機會在哪?

光模塊的上中下游產業鏈涵蓋了多個關鍵環節和參與者,它們共同構成了一個完整且復雜的產業生態系統。

上游產業鏈主要包括光芯片、電芯片以及光器件的供應商,其中光芯片是光模塊的核心部件,其質量和性能直接影響到整個光模塊的性能。

然而,高端光芯片和電芯片的技術壁壘較高,研發成本巨大,因此目前主要由國外大廠占據市場的大部分份額。

國內從事這方面的主要是華為海思,索爾思,源杰科技,長光華芯等。

中游產業鏈則是光模塊制造企業,它們負責將上游的光芯片、光器件等元件進行封裝,制造出最終的光模塊產品。

這個環節國內占據絕對優勢,中際旭創,新易盛,光迅科技等都是出貨量排名全球前幾的公司,我們重點看一下中際旭創。

得益于光模塊全球市場的大爆發,中際旭創這些年的業績一直保持快速增長態勢。營收從2016年的1.32億飆漲到2022年的96.42億元,凈利潤更是從0.11億元增加到12.24億元,6年翻了121倍。

2023年前三季度更是創下歷史新高12.96億元,超過2022全年。

不僅如此,中際旭創也是全球首個推出800G可插拔光模塊和1.6T光模塊,以及國內少數800G光模塊實現量產的廠商,其400G光模塊全球市占率更是達到50%。

中際旭創的800G光模塊占營收的比重正在隨客戶需求和訂單的增長而持續上升,從2023年第三季度的營收來看,800G產品營收貢獻度第一,400G產品營收貢獻度第二。

此外2023年三季度數據中心客戶對400G的需求明顯回升,且不少客戶在AI算力架構上采用了400G光模塊+以太網交換機的設計,對400G的需求也在快速增長。

因此,疊加了數據中心和AI 算力的雙重需求,800G和400G出貨量和收入也有明顯的環比提升。

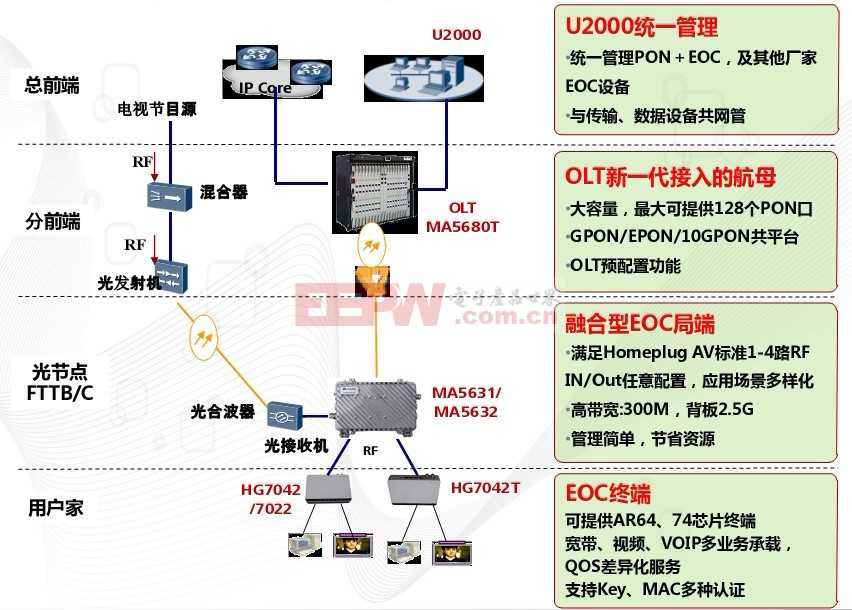

下游產業鏈則主要包括互聯網及云計算企業、電信運營商、數據通信和光通信設備商等。

這些企業是光模塊產品的最終用戶,它們對光模塊的性能、可靠性以及成本等方面都有著嚴格的要求。

隨著5G、云計算、大數據等技術的快速發展,下游產業對光模塊的需求也在不斷增加,這為光模塊產業的發展提供了廣闊的市場空間。

總的來說,光模塊產業鏈的上中下游環節相互依存、相互影響,它們共同推動著整個產業的不斷發展和進步。在未來,隨著技術的不斷創新和市場的不斷擴大,光模塊產業鏈將會迎來更加廣闊的發展前景。

評論